SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

spx

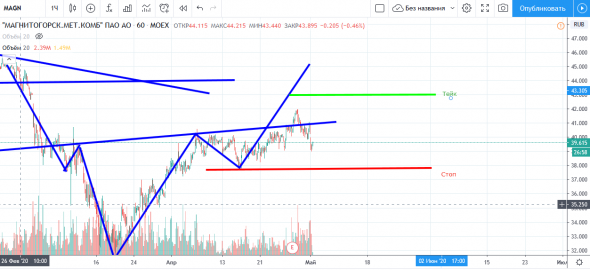

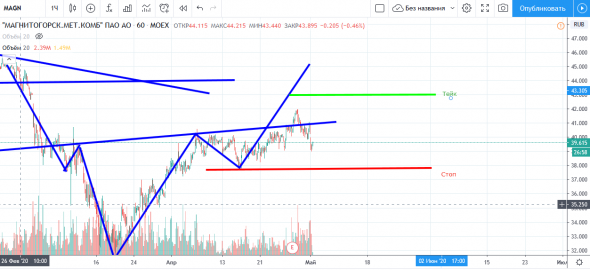

ММК.

- 04 мая 2020, 13:39

- |

По инструменту ММК ПГип, возможная первая цель 43) Подробнее www.trader-ok.ru/, телеграмм https://t.me/trade_ok Видео с пояснениями и построением фигуры www.youtube.com/channel/UCyVYvuWLkifHoUvTHtLgnGA

- комментировать

- 285

- Комментарии ( 1 )

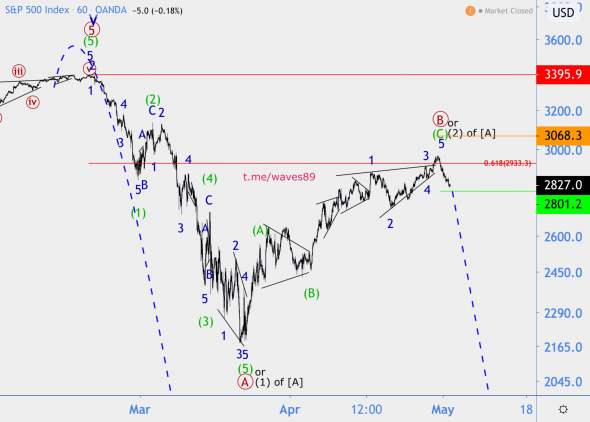

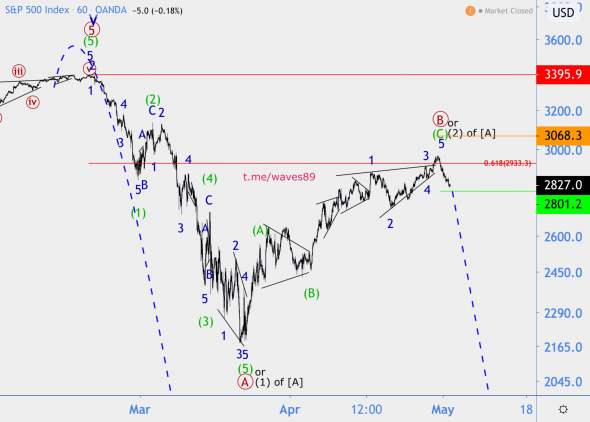

Волновой анализ индекса S&P500

- 03 мая 2020, 10:07

- |

#SP500 (#SPX)

Таймфрейм: 1H

Немного поторопился с завершением волны [B] or (2) of [A]. Пожалуй, предположу сейчас начало [C] or (3) of [A] снова. Считаю, что до дна кризиса ещё очень далеко. Нужны массовые банкротства и обнуление долгов, сейчас же наблюдается обратная тенденция (вертолетные деньги по всему относительно развитому миру).

С точки зрения EWP, сейчас завершилась конечная диагональ © of [B] or «C» of (2). Гипотеза будет подтверждена при пробое вниз зелёного уровня, или опровергнута при пробое вверх оранжевого уровня. Таким образом, если брать шорт сейчас, то стоп надо ставить по оранжевому уровню. Если брать шорт на пробой зелёного уровня вниз, то стоп будет по локальному максимуму.

Таймфрейм: 1H

Немного поторопился с завершением волны [B] or (2) of [A]. Пожалуй, предположу сейчас начало [C] or (3) of [A] снова. Считаю, что до дна кризиса ещё очень далеко. Нужны массовые банкротства и обнуление долгов, сейчас же наблюдается обратная тенденция (вертолетные деньги по всему относительно развитому миру).

С точки зрения EWP, сейчас завершилась конечная диагональ © of [B] or «C» of (2). Гипотеза будет подтверждена при пробое вниз зелёного уровня, или опровергнута при пробое вверх оранжевого уровня. Таким образом, если брать шорт сейчас, то стоп надо ставить по оранжевому уровню. Если брать шорт на пробой зелёного уровня вниз, то стоп будет по локальному максимуму.

Мечел ао и возможная фигура.

- 02 мая 2020, 12:08

- |

Возможно формирование треугольника по инструменту. Подробнее www.trader-ok.ru/, телеграмм https://t.me/trade_ok Видео с пояснениями и построением фигуры https://www.youtube.com/channel/UCyVYvuWLkifHoUvTHtLgnGA

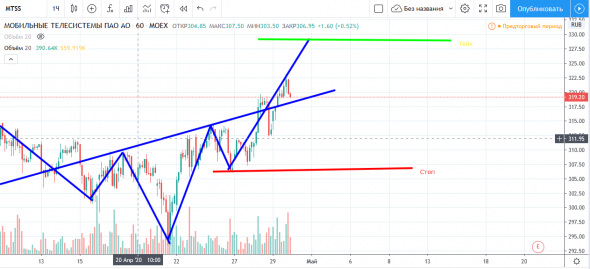

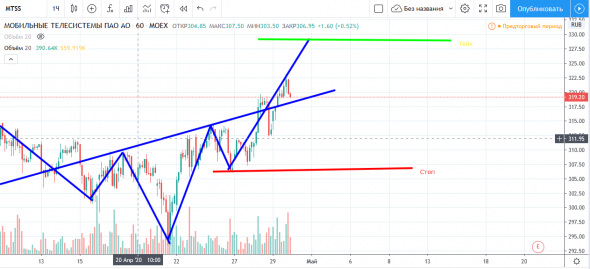

МТС и ПГиП

- 30 апреля 2020, 09:39

- |

По инструменту МТС фигура ПГиП.Подробнее на trader-ok.ru/ в телеграмме @trade_ok Видео по построению фигуры: www.youtube.com/channel/UCyVYvuWLkifHoUvTHtLgnGA

Индекс РТС.

- 29 апреля 2020, 16:59

- |

По индексу РТС ПГиП, возможная первая цель 1160.

Подробнее на trader-ok.ru/ в телеграмме @trade_ok Видео по построению фигуры: www.youtube.com/channel/UCyVYvuWLkifHoUvTHtLgnGA

Подробнее на trader-ok.ru/ в телеграмме @trade_ok Видео по построению фигуры: www.youtube.com/channel/UCyVYvuWLkifHoUvTHtLgnGA

Газпром,Будет небольшой рост?

- 28 апреля 2020, 13:24

- |

ПГиП по Газпрому, возможная цель 192,2) Подробнее trader-ok.ru/ и в телеграмме @trade_ok

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал