qe

Рон Пол разоблачает "прогрессивистскую" ФРС

- 02 июня 2021, 19:17

- |

Председатель Федеральной резервной системы Джером Пауэлл, несомненно, доволен приказом Байдена. Пауэлл настаивал на том, чтобы ФРС присоединилась к другим центральным банкам в борьбе с изменением климата. Среди способов, которыми ФРС может попытаться снизить риски, связанные с изменением климата, является использование своих регулирующих полномочий для «поощрения» банков к кредитованию «зеленого» бизнеса и отказа в капитале «загрязнителям». ФРС также может использовать «количественное смягчение», чтобы дать «зеленой» промышленности преимущество перед ее неэкологичными конкурентами. Еще один способ «борьбы с изменением климата» для ФРС — это монетизация всего федерального долга, созданного в результате принятия законодательства о реализации Зеленого нового курса.

( Читать дальше )

- комментировать

- 3.2К

- Комментарии ( 4 )

«Абсолютный шок»: базовый индекс потребительских цен достигнет 4% за две недели?

- 02 июня 2021, 16:19

- |

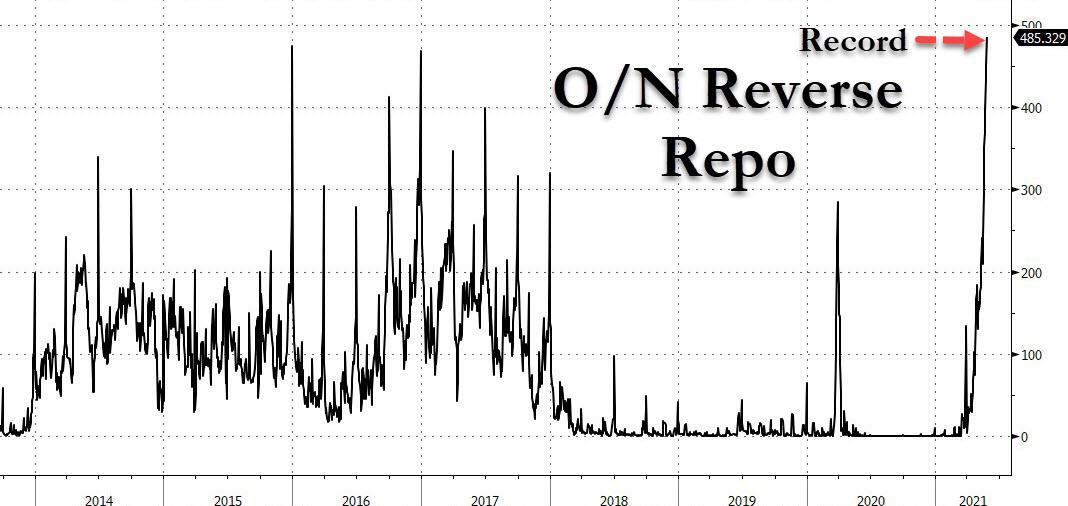

… техническим катализатором, который вынудит ФРС, наконец, поднять IOER на 5 базисных пунктов на июньском заседании (шаг, который, как Пауэлл повторит несколько сотен раз, не свидетельствует о более широкой денежно-кредитной политике ФРС, направленной на то, чтобы избежать паники), более серьезная угроза общей (и чрезмерно «голубиной») денежно-кредитной политике ФРС заключается в том, что, как писал Nordea на прошлой неделе, существует явный риск того, что майский отчет по инфляции, опубликованный 10 июня, «окажется абсолютным шоком с ростом подержанных автомобилей и грузовиков на 50% в годовом исчислении, а также возможным дальнейшим увеличением ежегодного роста арендной платы за жилье». Для тех, кто не видел, что происходит с подержанными автомобилями, вот график индекса подержанных автомобилей Мангейма:

… техническим катализатором, который вынудит ФРС, наконец, поднять IOER на 5 базисных пунктов на июньском заседании (шаг, который, как Пауэлл повторит несколько сотен раз, не свидетельствует о более широкой денежно-кредитной политике ФРС, направленной на то, чтобы избежать паники), более серьезная угроза общей (и чрезмерно «голубиной») денежно-кредитной политике ФРС заключается в том, что, как писал Nordea на прошлой неделе, существует явный риск того, что майский отчет по инфляции, опубликованный 10 июня, «окажется абсолютным шоком с ростом подержанных автомобилей и грузовиков на 50% в годовом исчислении, а также возможным дальнейшим увеличением ежегодного роста арендной платы за жилье». Для тех, кто не видел, что происходит с подержанными автомобилями, вот график индекса подержанных автомобилей Мангейма:( Читать дальше )

Самый плохо хранимый секрет в Америке: высокая инфляция вернулась

- 01 июня 2021, 16:14

- |

Кукуруза, соя и пшеница торгуются на многолетних максимумах, при этом цена на кукурузу выросла с примерно 3,80 доллара за бушель в январе 2020 года до примерно 6,75 доллара сейчас. Куриные крылышки достигли рекордно высокого уровня. Кушать становится дороже. Цены на медь выросли до рекордно высокого уровня. Сталь также недавно торговалась по ценам, на 35% превышающим предыдущий рекорд, установленный в 2008 году. Пожалуй, самым известным является то, что цена на пиломатериалы выросла почти в четыре раза с начала 2020 года и почти удвоилась только с января. Естественно, что с ростом цен на сырье подскакивают и цены на промышленные товары. Это особенно заметно на рынке жилья, где средняя цена существующих домов выросла до 329 100 долларов в марте, что на 17,2% больше, чем годом ранее. Стоимость вождения тоже растет. По данным J.D. Power, цитируемого в The Wall Street Journal, с января средняя цена подержанных автомобилей выросла на 16,7%, а цены на новые автомобили — на 9,6%.

( Читать дальше )

Проект бюджета США на 2022г., республиканцы категорически против, личное мнение: к чему может привести принятие бюджета

- 31 мая 2021, 17:31

- |

(начнется 1 октября 2021 года) в объеме $6 трлн.

Дефицит этого бюджета $1,8 трлн.

В бюджет заложен рост налогов на корпорации (с 21% до 28%) и на богатых американцев.

Дополнительные расходы:

- модернизация инфраструктуры (в 1 очередь развитие транспортных сетей, затраты на которые предусмотрены $621 млрд., модернизацию водопровода, доступа в интернет). и создание рабочих мест.

- совершенствование образования и снижение налогообложения граждан с детьми, предоставить каждому ребенку в США два года бесплатного дошкольного образования и два года бесплатного общественного колледжа (техникума). Образование в государственных школах в США в н/вр бесплатное, предполагается увеличить доступность в/о с помощью грантов, особо сосредоточившись на абитуриентах с низкими доходами, на тех, кто впервые в истории своей семьи собирается получить в/о и на расовых меньшинствах.

- повышение готовности системы здравоохранения к борьбе с будущими кризисами,

- противодействие опиоидному кризису,

- реагирование на глобальное потепление,

- NASA получит рекордные $25 млрд, из которых больше миллиарда пойдут на подготовку к 2024 году новой высадки на Луну — в том числе «первой женщины и первого цветного человека». Около $101 млрд пойдут на коммерческое освоение низкой околоземной орбиты, в частности, коммерческие запуски грузов и космонавтов к МКС и даже создание частных космических станций.

( Читать дальше )

Кто такой Джей Пауэлл? И что будет с рынками без него?

- 29 мая 2021, 22:17

- |

🤔Мы всё ближе и ближе к тому, чтобы узнать дальнейшую приверженность ФРС к своей ДКП, грубо говоря будут ли ужесточать или останется супер мягкой (под ужесточать в данный момент я говорю о сворачивание QE, так как о увеличение ставки, даже речи быть не может).

🤤И сегодня, в свой выходной🕺🏼Евген решил расслабится и поразмышлять:

Как рынки будут реагировать на замену Пауэлла в 2022 году? И как ему остаться?

🤓Начнём с реакции рынков на уход Пауэлла – рынки любят предсказуемость, а значит стабильность в ФРС приветствуется рынками и после того, как Трамп сменил Йеллен, которая правила в ФРС всего один срок на Пауэлла, то для рынков будет стресс, если опять сменить главу ФРС после одного срока. Кроме того, в апреле опрос инвесторов, проведенный CNBC, показал, что 76% считают, что Байден повторно назначит председателя ФРС, а значит влияние на рынки, если главу ФРС будут менять — БУДЕТ СИЛЬНОЕ! Ну и естественно, Пауэлл – сторонник мягкой ДКП, что приветствуется всеми и любит печатать деньги.

( Читать дальше )

Сценарии ФРС по печатному станку

- 25 мая 2021, 19:11

- |

На рынках сегодня абсолютно спокойный день. Из главного могу отметить скачки в риторики ФРС:

Представители ФРС продолжают попытки убедить рынки в том, что рост инфляции не страшен.

🤔И тут я заметил то, что ФРС прям активизировалась, особенно на этой неделе успокаивать рынки, что может означать: либо ФРС готовит нас к данным по инфляции за май (которые будут очень высокими), либо ФРС может оставить всю ДКП без изменений (то есть даже QE), что было бы волшебно для инвесторов. И до этого дня, я был уверен в том, что ФРС снизит скупку активов на 10-20 млрд, то теперь у меня появились вот ещё какие мысли:

▪️Данные по инфляции за май будут высокими и это напугает инвесторов, но данные по безработице могут показать силу и по моим прогнозам безработица в США может снизится к 5.9%, что воодушевит рынки и кроме, ФРС может оставить QE без изменений и это ещё сильнее воодушевит рынки. Если мы будем двигаться по этому сценарию, то есть вероятность, что восходящая тенденция на рынках может продолжится уже в ИЮНЕ.

( Читать дальше )

Кларида из ФРС заявил, что пока не время сворачивать печатный станок

- 18 мая 2021, 10:08

- |

Подобные комментарии позитивны для фондового рынка и для золота, так как означают, что ликвидность продолжит поступать, инфляция продолжит расти.

https://www.bloomberg.com/news/articles/2021-05-17/fed-s-clarida-says-not-yet-time-to-start-taper-talk

1. Инфляция в США: в чем опасность и может ли снизится сама по себе

- 15 мая 2021, 14:03

- |

Однако, более действенным методом предсказания будущего представляется гегелевский «переход количественных изменений в качественные». Если с качественными изменениями все ясно: в США это либо дефолт(конфискационная денежная реформа) либо гиперинфляция(кардинальная потеря сбережений и капиталов большинством экономических агентов), то что такое количественные изменения — есть разные точки зрения. Варианты: изменения госдолга к ВВП; изменения госдолга плюс части баланса ФРС, которая не коррелирует с госдолгом(ипотечные облигации, например) к ВВП; совокупный долг всех экономических агентов к ВВП. Есть и самое скромное выражение количественных изменений — просто денежная масса.

( Читать дальше )

Инфляционный шум корректирует рынок акций и крипту, но паника напрасна.

- 11 мая 2021, 15:15

- |

Причиной вчерашнего падения на рынках стал инфляционный шум и более того, инфляционный шум может повторно негативно повлиять на рынки в среду, так как в среду нас ждёт отчёт по инфляции в США.

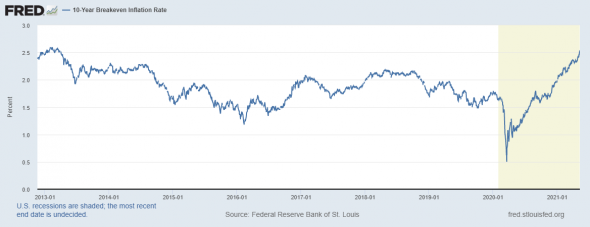

Вчера ставка безубыточности по 10-и летним бумагам превысила 2.54% (номинальная ставка на 10-и летние бумаги США достигала 1.62%), что указывает на ожидание инвесторов, более высокой инфляции в будущем. Именно страх инфляции вызвал обвал на рынках, о чём свидетельствует рост котировок на золото, которое с апреля выросло на 10%, а значит деньги из рисковых активов перетекают в антиинфляционные активы. Криптовалюты – яркий пример того, как люди реагируют на риск (паника).

👉🏻В среду выйдут данные по инфляции в США, которые будут высокими и вероятно даже выше прогнозов, что естественно вызовет очередную панику на рынках, так как все боятся, что из-за роста цен, ФРС придётся ужесточать монетарную политику.

В ФРС стараются убедить всех, что они изменили свою политику и не собираются ужесточать меры, до тех пор, пока инфляция не выйдет в долгосрочную тенденцию выше 2% уровня, но рынки пока не могут привыкнуть к этому. Более того, мало кто из инвесторов учитывает базовый эффект, проще говоря: инфляция в прошлом году сильно упала из-за пандемии, а сейчас в процессе восстановления растёт данный разрыв между прошлым и этим годом создаст смазанные данные.

( Читать дальше )

Постковидный аКУЕевший инвестор

- 07 мая 2021, 18:38

- |

И таких инвесторов по ту сторону монитора — как говна на конюшне!

Вы все еще ждете обвала? Серьезно?))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал