mozgovik.com

Почему рынок не падает и почему толпа купит нож во второй раз

- 24 апреля 2020, 19:17

- |

Пообщались, пришли к мнению что рынок неадекватно оценен относительно того, что нас ждёт.

Мы немного подискутировали о том, почему так происходит, но не пришли к единому мнению.

Я напомню, некоторое время назад я выкладывал такую картинку:

Эта картинка по моей задумке объясняла, почему люди покупают ножи.

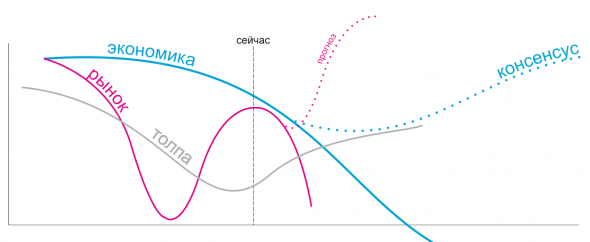

Сейчас модель надо было доработать и я предложил отрисовать таким способом:

Представим экономику ждет серьезный продолжительный спад (моя гипотеза) — голубая линия.

Рынок испугался спада, акции упали в цене.

Толпа купила первый нож где пересеклись красная и серая линии.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 102 )

Золотой запас России по итогам марта 2020 г.

- 22 апреля 2020, 19:10

- |

Золотой запас России вырос по итогам марта текущего 2020 года ещё на 300.000 унций. Как сообщалось ранее, после этого Центробанк РФ приостановил свою программу по покупке драгметалла для резервов государства.

Центральный банк России опубликовал на своём сайте официальные данные по международным резервам страны. Из них следует, что общие резервы снизились на -1,2% (6,9$ млрд.) до 563,47 млрд. долларов. В феврале также произошло снижение на 8$ млрд.

Золотой запас России на конец марта составил 2.298 т. или 73,9 млн. унций. Его стоимость оценивается в 119,83 млрд. долларов. В отчёте говорится, что в марте ЦБ РФ купил 300.000 унций, что соответствует 9,33 т. Некоторое время назад представитель российского Центробанка сообщил, что с 1 апреля этого года приостанавливается программа по увеличению золотых резервов страны. Причина такого решения не названа.

На поддержание курса рубля ЦБ хватит валюты из ФНБ от продажи Сбера при текущей ставке ЦБ и при Brent в районе 30 долл. до начала октября

- 22 апреля 2020, 18:57

- |

ЦБ РФ продал валюту:

- 17 апреля на 14,8 млрд рублей.

- 16.04.2020 ЦБ РФ продал валюту также на 14,8 млрд рублей.

- 15 апреля объем продаж валюты составил 13 млрд рублей,

- 14 апреля — 12,8 млрд рублей,

- 13 апреля — 12,87 млрд рублей. Таким образом, в целом на прошлой неделе ЦБ РФ продал валюту на 68,27 млрд рублей.

Регулярные операции по продаже валюты в рамках бюджетного правила начались 7 апреля.

Ранее ЦБ зачислил себе в доходы — свыше $10 млрд (2,45 трлн руб), покрыв «дыру» от санации частных банков (700 млрд руб). (ЦБ РФ продал Государству Сбербанк (50% + 1 акция уставного капитала Сбербанка, или 52,3% обыкновенных акций) за счет средств Фонда национального благосостояния.) (2,45 трлн руб — 700 млрд руб)/ 13 млрд руб в день = 134 дня.

( Читать дальше )

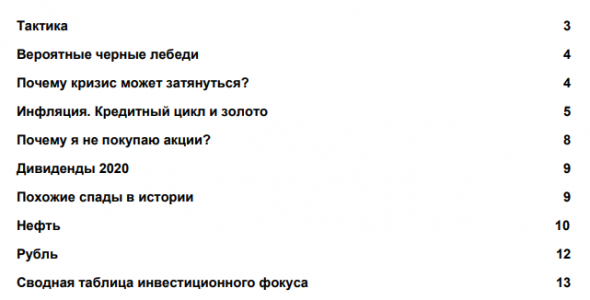

Тактика и стратегия дилетанта. Мозговик #4-2020

- 09 апреля 2020, 15:03

- |

Тактика. Инфляция и золото. Нефть. Рубль.

Ссылочка: http://mozgovik.com/a/20200409.pdf

Подписка по емейлу: http://mozgovik.com/

Трамп: РФ, США и Саудовская Аравия будут искать выход из ситуации на нефтяном рынке

- 01 апреля 2020, 01:50

- |

Россия, США и Саудовская Аравия будут совместно искать выход из нынешней ситуации на мировом нефтяном рынке — Трамп.

Нынешняя ситуация на мировом энергетическом рынке наносит серьезный ущерб нефтяной отрасли США — Трамп.

BARRONS: Пандемия может нанести по мировой экономике удар, сопоставимый с полученным от Великой депрессии

- 31 марта 2020, 18:24

- |

31.03.2020 17:55

Профессор экономики Гарвардского университета Кеннет Рогофф прекрасно знает, как выглядит финансовый кризис. Вместе со своей коллегой Кармен Рейнхарт он изучал кризисы последних 800 лет. Рогофф считает, что пандемия нового коронавируса может нанести по мировой экономике удар, сопоставимый с полученным от Великой депрессии. По его мнению, ситуацию осложняет состояние развивающихся рынков, корпоративные долги и предстоящие в этом году президентские выборы в США.

Профессор Рогофф, который является соавтором книги «На этот раз все будет иначе. Восемь столетий финансового безрассудства», побеседовал с Barrons о сходствах кризиса, спровоцированного коронавирусом, с Великой депрессией, о его способности трансформироваться в финансовый кризис, а также об общих чертах выборов и кризисов. Ниже приводится фрагмент этой беседы.

Barrons: Насколько последствия нынешней пандемии сопоставимы с Великой депрессией?

( Читать дальше )

Гиперинфляции не будет — коротко о главном

- 31 марта 2020, 13:57

- |

Хочется высказать несколько важных мыслей, которые появились после прочтения последней панической публикации от Павла Рябова (spydell) «Хроники апокалипсиса. Призрак инфляционного шока близок, как никогда».

Основное заключение, которое делает автор, состоит в том, что «инфляционный шок… может случиться уже к лету, когда вертолетные деньги в полной мере наложатся на парализованную в ноль экономику и тогда мы увидим феерическое представление, когда при подавленном реальном секторе придется аварийно откачивать все эти ваши бесконечные QE!». Однако этот вывод, хотя и подкрепляется наблюдаемыми масштабными вливаниями ликвидности со стороны ФРС, является в корне неверным. И вот почему.

Основой современной глобальной долларовой экономики является долг. Именно кредитная накачка на протяжении многих десятилетий выступала главным локомотивом мирового экономического роста. Наиболее наглядный пример — собственно альма–матер в лице Соединенных Штатов.

( Читать дальше )

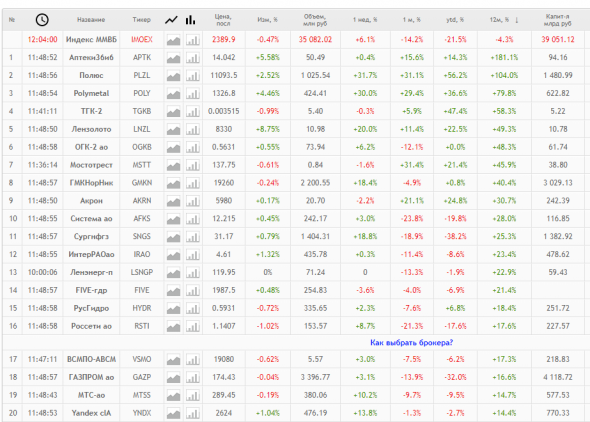

Акции российских компаний в рублях = кто в плюсе за последний год?

- 30 марта 2020, 12:10

- |

GAZP +17%

📈рубль упал

📈дивидендная политика улучшилась

📉худшая ценовая конъюнктура в 21 веке

📉потенциал дальнейшего существенного падения цен и выручки

📉обслуживать валютный долг придется тяжко

GMKN +40%

📈Цены на некоторые металлы пока не упали

📈рубль упал

📉вообще никак не учтен факт глобальной рецессии в цене акций

SNGS +26%

📉нефть упала, спрос на нефть упал

PLZL +105%

📈рубль упал

📈выросли цены на золото

MOEX +1.5%

📈краткосрочный рост торговой активности

📉возросли риски в банковской системе

📉налог на процентный доход

📉есть риски необходимости пополнения капитала

📉вообще не учтен риск потери интереса нерезов к нашему рынку при нефти $25

( Читать дальше )

Spydell. Хроники апокалипсиса.

- 27 марта 2020, 15:07

- |

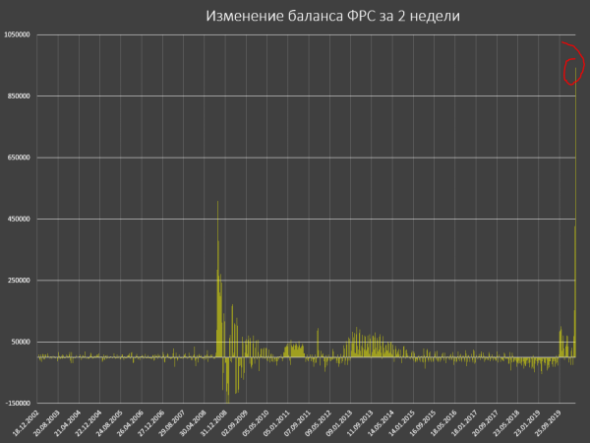

Основной причиной роста баланса является приращение ценных бумаг на 355 млрд, из которых трежерис 337 млрд. РЕПО ожидаемо сократились на 90 млрд (с 442 до 352 млрд), банкам нет смысла фондироваться через операции РЕПО, т.к. они привязываются к механизму рефинансирования и вынуждены резервировать залоги. Однако главное то, что банки ограничены в возможностях использования данного ресурса для выкупа ценных бумаг в виду срочности процедуры – РЕПО нужно будет возвращать или рефинансировать, а ФРС может сократить лимиты. Это исключительно временная и вынужденная мера для экстренного закрытия кассовых разрывов и маржин коллов. Рыночной дно прошли и РЕПО сократили, а QE совсем другое дело, на них и разгоняли рынки последние 11 лет.

( Читать дальше )

Обвал скорости обращения денег и предстоящая дефляция (перевод с deflation com)

- 27 марта 2020, 13:24

- |

Истинное определение инфляции — это расширение общего предложения денег и кредита в экономике. Обратной стороной этого является дефляция, которая является сокращением общего предложения денег и кредита в экономике. Благодаря намеченной политике правительств классифицировать дефляцию в негативном свете, чтобы они постоянно увеличивали долг и печатали деньги, при этом увеличивая размер правительства в экономике, мы были настроены думать о дефляции как о падении потребительских цен, но это только один элемент.

В восемнадцатом веке Джон Стюарт Милль расширил идеи Дэвида Хьюма и сформулировал «уравнение обмена». Ирвинг Фишер развил его дальше, и это основа количественной теории денег. Уравнение обмена:

MV = PQ

М обозначает деньги. V — скорость обращения денег (скорость, с которой деньги переходят из рук в руки.) P — общий уровень цен, а Q — количество произведенных товаров и услуг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал