invest heroes

Чтобы оставаться на месте, нужно бежать. А чтобы двигаться вперед — бежать вдвое быстрее

- 12 февраля 2021, 10:27

- |

С начала 2020 года денежная масса M2 в США выросла на 27%, и в 2021-2022 нет предпосылок для того чтобы рост прекратился — наоборот, совокупный рост может дойти до 50% за 3 года.

Это означает, что даже с поправкой на то, что доллары не все пошли в оборот (а 50-60% по моим прикидкам крутится на финрынке), в долларе будет происходить приличная инфляция — порядка 10-15% за рассматриваемый период.

В этой логике часть роста фондового рынка — это иллюзия. Рост акций США — это 3 компоненты:

1) Реальное развитие бизнесов (или их восстановление).

2) Эффект низких % ставок (механически добавляет к любым ценам акций до 20-30% по оценкам Invest Heroes).

3) Эффект роста цен в экономике и избытка предложения долларов на финансовом рынке.

Реальный бизнеса рост мало где присутствует, стоимость денег начинает расти в ответ на инфляционные ожидания, а государство рано или поздно поднимет налоги (и возможно повысит min зарплаты), ударив по прибылям бизнеса, это приведет к большому провалу индекса S&P вероятно уже в этом году.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 3 )

Слово недели — De-Grossing

- 09 февраля 2021, 10:30

- |

Top of mind

Недавно на рынке США рост волатильности и вынос шортов вынудил ряд хедж-фондов порезать лимиты риска и вместе с откупом шортов закрыть симметричные им лонги качественных акций. В России прошли распродажи по другой причине — возможные санкции.

Но голод остался, инфляцию все видят, шоковый характер кризиса тоже многие понимают (это не сбой экон машины, а внешний шок, который быстрее купируется гос. поддержкой). Да и влив 9,5% ВВП ($1,9 трлн) сложно переспорить.

Так что обе просадки выкупаются, и рынок США уже вернулся к вершинам (и клиентам Invest Heroes, выкупавшим просадку вместе с моей стратегией, удалось сделать +7% за неделю на акциях США).

Теперь фонды выкупили акции обратно, свежих денег в таком кол-ве не приходит, а волатильность на минимумах, и поэтому пора сгружать лишние акции и балансировать портфель, если использовал плечо.

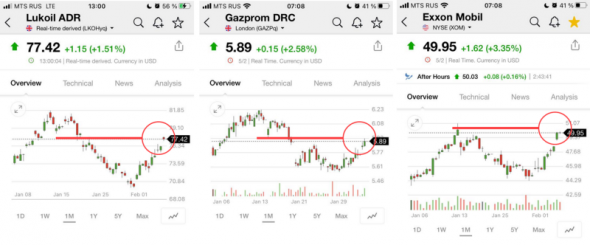

В России что-то подобное: акции нефтянки отстали от собратьев из США, и банки тоже нагоняют — вот картинка в USD:

Или вот так нагляднее:

( Читать дальше )

CEO notes — про инфляцию

- 08 февраля 2021, 10:18

- |

Top of mind

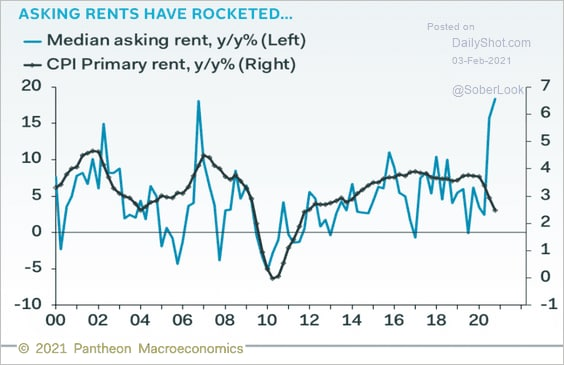

Выдача денег населению не проходит бесследно, и сейчас настал такой момент, когда это начинает проявлять себя повсеместно. Покажу на нескольких графиках:

Еда:

Аренда (и стоимость 1кв. м жилья тоже растет):

( Читать дальше )

Можно ли заработать на пампах от WSB с Reddit?

- 05 февраля 2021, 10:38

- |

Не утихают страсти по поводу космического взлета акций GME и разорения хедж-фондов. Давайте разберемся поподробнее, кто и как на этом заработал, и почему участвовать в таких разгонах невыгодно.

В Reddit была создана группа Wall Street Bets, которую возглавил пользователь с ником Roaring Kitty — 34-летний финансовый консультант. Он и был координатором всех действий. Идея была в том, чтобы наказать хедж-фонды, которые ставят на понижение акций (найти акции с большой долей шортов в ней (short interest)).

Обнаружив большой Short-interest (134%) в компании GME (GameStop), Roaring Kitty активно начал призыв покупать данный актив. Простые ритейл инвесторы «за компанию» начали покупки, не глядя на анализ актива.

Это помогло акциям вырасти за месяц в 16 раз без какого-либо фундаментала, просто за счет огромного объема покупок по любым ценам и вынужденного закрытия шортов хедж-фондов. По мере роста акций росли убытки фондов и в моменты превышения допустимых риск параметров фонды были вынуждены закрываться по любой цене. А закрытие шорта — это покупка, то есть экстренные закрытия шортов еще больше разгоняли котировки.

( Читать дальше )

Самый короткий совет

- 03 февраля 2021, 09:45

- |

Не знаю, что вы делаете по портфелю сейчас, но лучший совет большинству инвесторов в период волатильности, исходя из моего опыта:

1) Если у вас есть кэш, то хорошо. Пусть он будет / проверьте, есть ли у вас активы под прямым риском, и спросите себя, готовы ли временно по ним увидеть -5..-8%.

2) Если у вас большой портфель, лучше не искать, что зашортить на фундаментально дешевом рынке, а сократить откровенно рисковое и купить защитный актив. В случае с Россией это однозначно валюта.

Чем больше у вас позиций, тем сложнее вам будет в период волатильности = больше решений, большая цена ошибок. А в период когда все колбасит или резко начинается выкуп, все двигается быстро, и ваш шанс накосячить велик.

3) Если думаете чем страховаться, не выбирайте золото. Для рисков санкций в России оно бесполезно.

👉 Помните, вы сможете лучше всего пережить качку, если у вас в портфеле все будет очень просто.

А идеальный вариант — если у вас полпортфеля в американских, европейских и китайских акциях. Это встроенный стабилизатор.

Мух отделили. Есть ли котлеты?

- 02 февраля 2021, 13:28

- |

В воскресенье я написал разбор ситуации на рынках, и в общем все пошло по плану:

- российский рынок не рухнул, американский даже оформил более зачетный отскок;

- нефть и нефтянка пошли вверх;

- серебро и Polymetal выстрелили / я немного пожадничал с серебром, но в итоге закрыл трейд от $24,5 на $28,1 с прибылью 3,5% на свой портфель.

За прошедшие сутки вышло также несколько новостей:

- Байден перенес выступление по внешней политике из-за снега в Вашингтоне :) >> в пятницу подписание СНВ-3 между РФ и США, так что думаю, хоть тень санкций и будет висеть, отскок рынка РФ может развиться / в пятницу будет Боррель от ЕС, до его визита или его отмены тоже вряд ли Европа «гавкнет».

- BRENT вышла из диапазона вверх, а за ней оформляют разворот и Exxon, Chevron и Ко / Лукойл и Новатэк отстают…

- Один из членов ФРС заявил, что восстановление экономики США идет быстрее ожиданий и % ставки могут быть повышены не в 2023, а в 2022.

- Демократы в США начали проводить $1,9 трлн сразу по принудительному пути параллельно с переговорами с республиканцами, которые заявляют о $0,6–0,8 трлн.

- Melvin Capital потерял 53% активов, а шорты по GME упали с 65 млн до 25 млн акций, то есть потенциал шорт сквизов снизился.

( Читать дальше )

Как заработать на высоких зарплатах в США

- 02 февраля 2021, 10:20

- |

Роботизация — это социально-экономический феномен, который стал неотъемлемой частью четвертой промышленной революции в мире.

В статье мы посмотрим:

- каков рынок роботизации сейчас;

- какие основные регионы сбыта промышленных роботов;

- какие сектора промышленности США могут пострадать от повышения заработных плат;

- какие основные игроки на рынке промышленной роботизации.

Мир переходит на автоматизированный труд

Роботизация, как социально-экономический феномен, стала неотъемлемой частью четвертой промышленной революции в мире ввиду резкого скачка вычислительных мощностей компьютеров, популяризации искусственного интеллекта в производственных зонах, а также замены дорогостоящего человеческого труда. Согласно данным аналитического агентства Mordor Intelligence, мировой рынок роботизации промышленных процессов в 2020 году был оценен примерно в $24 млрд, а к 2024 году показатель достигнет $74 млрд, что соответствует среднему годовому росту в 20,4%.

( Читать дальше )

Дивидендный портфель из акций США

- 02 февраля 2021, 10:04

- |

Друзья, добрый день!

В последнее время нам поступали запросы от многих клиентов на одну очень актуальную тему. И сегодня мы вам о ней расскажем.

Только сначала ответьте на один вопрос: хотите ли вы получать стабильный денежный поток в долларах, с годовой доходностью 5-10%? Мы уверены, что ваш ответ да!

Именно поэтому мы представляем вам отобранный нами ДИВИДЕНДНЫЙ портфель из компаний американского рынка.

Состав портфеля

Параметры отбора бумаг в портфель

Мы отбирали акции компаний, которые можно считать квазиоблигациями, т.е. таких компаний, которые работают на рынке давно, имеют узнаваемый бренд, свою долю рынка и стабильный положительный денежный поток, который позволяет выплачивать высокие дивиденды без угрозы ухудшения финансового состояния компании. В итоге имеем стабильную дивидендную доходность на много лет вперед.

Параметры:

- Large cap (большая капитализация) — от $10 млрд и выше.

- Dividend yield (дивидендная доходность) — от 4% в USD и выше.

- Net Debt/EBITDA — адекватная долговая нагрузка, не выше 3.0х (исключение BTI в 21E, но далее форвардный мультипликатор ниже 3.0х).

- EPS Growth (earnings per share) — положительный прогнозный рост прибыли на акцию.

- DPS Growth (dividend per share) — положительный прогнозный рост дивиденда на акцию (иск. BP, из-за высокого роста EPS и ATT, из-за стабильной высокой див. доходности).

- Выплачивают дивиденды 4 раза в год.

- Возможность купить на СПб бирже для неквалифицированного инвестора (иск. BP и Vodafone).

- Если акция недооценена и имеет потенциал роста стоимости, то это является плюсом — 8 из 12 акций имеют потенциал роста курсовой стоимости.

( Читать дальше )

Отделяем мух от котлет

- 01 февраля 2021, 10:56

- |

Решил собрать воедино свои наблюдения по рынку, поскольку после недавнего падения индексов акций РФ и США немножко повис вопрос «А что дальше?».

Наш ленивый мозг

Многие боятся неопределенности, пишут о хаосе вокруг — протесты людей (во многих странах), надувание акций сообществом WallStBets (WSB), новые штаммы вируса/срыв темпов поставок вакцин, возможные санкции к РФ, коррекция рынков акций — все это сильно посеяло сомнения.

В то же время, все эти вещи — отнюдь не один процесс, а большой салат из разных процессов, и поэтому я постараюсь для себя и для вас его сепарировать и проанализировать.

Нашему мозгу хочется все упростить и «сказать» — «Это все бардак и неправильно, буду продавать», т.к. он не справляется, а что-то и вовсе упускает (лень искать факты).

Анализ событий

I. Рынок акций РФ перешел от роста к снижению, а ключевые акции типа Газпрома и Сбербанка сдулись на 10% после публикации фильма Навального о предполагаемом имуществе Путина и коррупционных схемах / списке олигархов и политиков, к кому ФБК предлагает применить санкции. Несколько мыслей:

- США сами дизайнят санкции и подход администрации Байдена — системный. Я думаю, они поблагодарят ФБК, но вряд ли письмо = триггер / цели санкций будут не только в этом списке, т.к. цель санкций = влиять на возможности России на геополитической арене (снизить доходы от экспорта углеводородов / разобщить с союзниками / заморозить активы элиты), а не бороться с коррупцией.

- С 4 по 6 февраля ожидается визит Борреля (глава дипломатии ЕС), ранее заявившего о том, что Европа не готовит новых санкций. До его приезда (либо отмены) вряд ли это изменится. МИД дает дату 5 февраля (пятница).

- 1 февраля Байден выступит с речью по внешней политике США. Если там не будет чего-то нового, то, я думаю, с высокой долей вероятности рынок РФ отскочит вечером или во вторник утром.

( Читать дальше )

Самолет: Операционные результаты за 4Q 2020 года

- 01 февраля 2021, 10:18

- |

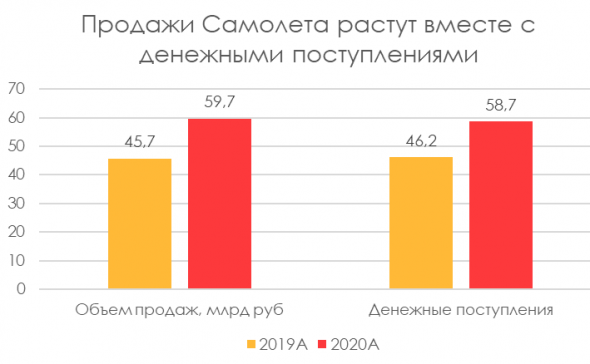

Самолет за 2020 год вырос до второго места в Московском регионе

Продажи Самолета за год выросли на 30%, в первую очередь за счет роста цен (+27% г/г). При этом рост идет с ускорением — за 4 квартал рост продаж составил + 46% г/г.

По итогам года Самолет стал топ-2 застройщиком в Московском регионе по объемам текущего строительства (сразу после ПИКа).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал