globaltrans

Бумаги Сбербанка могут восстановиться после прохождения острой фазы кризиса - Солид

- 08 августа 2022, 21:21

- |

На наш взгляд, рынку необходимо сочетание нескольких факторов.

( Читать дальше )

- комментировать

- 881 | ★1

- Комментарии ( 0 )

Эмбарго ЕС на закупки российского угля только поддержит европейский энергокризис. Россия при нынешних ценах на сырье не испытает проблем.

- 07 августа 2022, 14:32

- |

⛏ Уже 10 августа вступит в силу эмбарго на покупку российского угля странами EC. Этот запрет был анонсирован ещё в апреле, но за это время произошло множество событий ( «Несмотря на энергокризис все страны ЕС должны соблюдать эмбарго» — представитель еврокомиссии Эрик Мамер). В Европе рекордная инфляция, при этом весомый вклад в ускорение инфляции в июне внесла энергетика (39,2%). Есть два вида угля: энергетический и коксующийся. Первый представляет особую ценность, потому что он необходим для электростанций. ЕС закупал у РФ энергетического угля примерно 70% от общего объёма поставок. Остальные 30% формировали Австралия, США, Колумбия и Южная Африка. Значит, эти 70% необходимо как-то заменить, чтобы не усугубить энергокризис, какие выходы есть у EC и что они предпринимают, это обсудим ниже.

( Читать дальше )

Globaltrans - полувагоны с прибылью в пути

- 04 августа 2022, 19:14

- |

Акции все еще на дне, влияет расписочная история, отсутствие дивидендов и информации о компании. Но кое-какая информация просачивается косвенно.

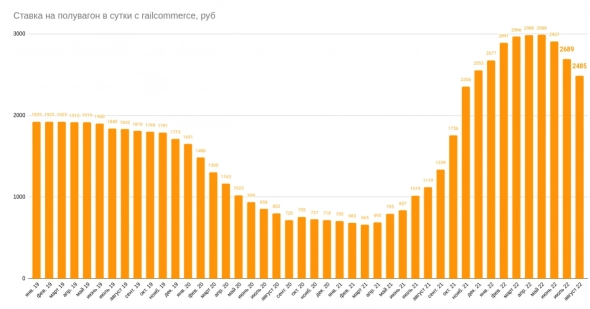

Во-первых — вышли ставки от railcommerce сразу за 2 месяца (июль-август). Катастрофы нет, хотя ставки снизились, но это в своем прогнозе я закладывал

( Читать дальше )

Рейтинг по акциям Globaltrans — Покупать - Синара

- 19 июля 2022, 22:29

- |

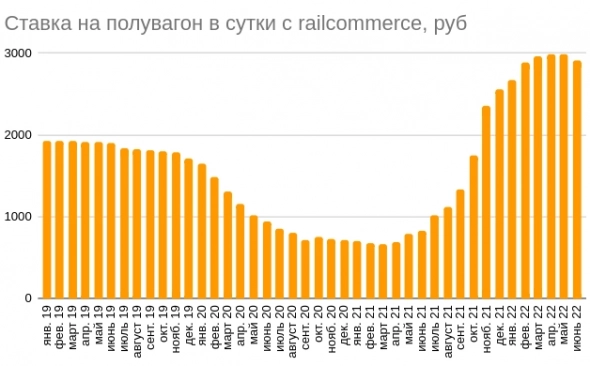

• Издание «Промышленные грузы» опубликовало свежие данные, согласно которым средневзвешенная ставка аренды составов от 400 до 3000 полувагонов составила в июле 1411 руб./сутки (-3% м/м).

• В помесячном сравнении снижение ставок замедлилось.

• Ставки на небольшие составы (до 100 вагонов) — 2000–2500 руб.

Мы считаем новость нейтральной: в абсолютном выражении ставки пока на 50% выше средних за прошлый год и примерно совпадают с допущениями, которые мы использовали при оценке стоимости Globaltrans (1500 руб./сутки). Замедление снижения ставок может говорить о скорой стабилизации рынка. Следовательно, мы подтверждаем рейтинг «Покупать» по распискам Globaltrans, справедливая стоимость которых, по нашим расчетам, после недавней просадки более чем вдвое превышает текущие котировки.Синара ИБ

📉Globaltrans падает на 3.2% вслед за ценами на полувагоны

- 11 июля 2022, 13:06

- |

📉Globaltrans -3.2% Ещё в четверг Ведомости написали, что профицит грузовых вагонов на сети РЖД по итогам июня достиг 180 000 шт., что на 37% превышает расчётный парк, необходимый для выполнения плана по вывозу грузов. По оценкам операторов, стоимость аренды полувагона на спотовом рынке в некоторых случаях сейчас составляет менее 1000 руб./сутки. В конце апреля 2022 г. ставки были на уровне 2800 руб./сутки, в январе из-за сезонного фактора и заторов в портах доходили до 4000 руб./сутки.

На этом фоне продолжается падение Globaltrans, ГДР показали новый минимум с 25.04.2022

UPDATE: Globaltrans - доедут ли полувагоны до дивидендов

- 07 июля 2022, 16:04

- |

"По оценкам операторов, стоимость аренды полувагона на спотовом рынке в некоторых случаях сейчас составляет менее 1000 руб./сутки. В конце апреля 2022 г. ставки были на уровне 2800 руб./сутки, в январе из-за сезонного фактора и заторов в портах доходили до 4000 руб./сутки. "

Хотя на сайте railcommerce все еще хорошо (но июнь уже прошел, ждем июль)

В целом эта информация ожидаема, про это в Ситуационных апдейтах, например в Ситуационный апдейт #3

Да и полгода прошло, прогноз на 1 полугодие остается в силе.

Исходная статья от 06.04.22:

Globaltrans — доедут ли полувагоны до дивидендов

Но вот на второе полугодие прогноз придется снижать — санкции ЕС против Российского угля уже начали оказывать давление на ставку на полувагоны + крупный сервисный контракт у Глобалтранса был с ММК, а там снижение объемов производства на 45%. (об этом писал в Ситуационных апдейтах).

( Читать дальше )

Профицит грузовых вагонов в России достиг максимума с 2015 года — Ведомости

- 07 июля 2022, 09:51

- |

Избыток полувагонов составил 81 500 единиц.

По данным РЖД, вагонный парк на сети превышает 1,2 млн шт., в том числе рабочий (груженые и порожние вагоны) – более 1 млн, из которых порожних на конец июня – 665 200 шт. Наибольшее количество незадействованного парка находится на полигоне юго-запада (Северо-Кавказская, Юго-Восточная, Приволжская, Куйбышевская, Южно-Уральская железные дороги).

По мнению источника «Ведомостей» в крупном вагонном операторе, наличие порожнего парка, в том числе на Восточном полигоне (БАМ и Транссиб), является результатом не только переориентации грузовых потоков, но и инфраструктурных ограничений, проблем с выгрузкой и погрузкой. «Операторы заинтересованы в том, чтобы вагоны находились в работе постоянно»

По данным РЖД, в июне 2022 г. погрузка снизилась в годовом выражении на 6,5% до 100 млн т, за полугодие – на 2,8% до 0,6 млрд т. Снижение продолжается почти по всем грузам, исключение составляют нефть, нефтепродукты и стройматериалы. Погрузка угля – самого массового груза – в июне сократилась на 11,8% до 27 млн т, а с начала года – на 5% до 176,2 млн т.

Профицит грузовых вагонов в России достиг максимума с 2015 года — Ведомости (vedomosti.ru)

👨🏻🎓30 Конференция Смартлаба

- 28 июня 2022, 15:07

- |

Для меня это уже была 7я по счету конференция (кстати, эмблемка в профиль еще раздается?🧐 ), ни разу не пожалел, что посетил ее. Одновременно с этим видно развитие, с каждым годом организация мероприятия становится более интересной и растет количество зрителей, в этот раз было около 850 человек.

📝Давайте тезисно пробежимся по основным моментам:

📌Надежного инструмента для покупки безналичной валюты в РФ нет, только зарубежные банки. Здесь сошлись все брокеры во мнении, Максим Орловский и я 🧐.

📌Некоторые брокеры высказались за запуск CFD на иностранные ценные бумаги (контракт на разницу цен). Для инвесторов это возможность поторговать любимый Apple, без прямого владения акцией и дивидендов. Я лично особого смысла в этом не вижу, но желание брокеров понятно – «любой каприз за ваши деньги» ©.

📌 Депозитарий хранения акций с Гонконгской биржи на СПБ бирже не раскрыт, боятся, видимо, озвучивать, чтобы не заблокировали. Но для желающих покупать китайские акции через СПб биржу важно этот момент выяснить, пока известно лишь то, что это не Euroclear и не ClearStream.

( Читать дальше )

Рейтинг по акциям Globaltrans — Покупать - Синара

- 16 июня 2022, 00:40

- |

Российский транспортный сектор столкнулся с беспрецедентными трудностями в связи с жесткими западными санкциями. Парк зарубежных самолетов может к 2025 г. сократиться на 30% в связи с каннибализацией ВС и естественным выбытием активов, а планы по наращиванию отечественного производства самолетов в пять раз к 2025 г нам кажутся чрезмерно оптимистичными. Проблемы в секторе железнодорожных перевозок менее критичны. В мае 2022 г. объем ж/д перевозок сократился на 5,6% г/г, преимущественно в связи со снижением объемов транспортировки угля и металлургических грузов. В 2П22 давление может вырасти, поскольку вступит в силу запрет на экспорт угля в ЕС. Трудности сохранятся и в 2023 г., до тех пока не будут устранены «узкие места» в дальневосточной инфраструктуре. В нашей модели по Globaltrans отражено возможное снижение цен и объемов, но привлекательная оценка — это существенный аргумент в пользу сохранения рейтинга «Покупать». С учетом новых макроэкономических допущений в нашей модели целевая цена увеличивается на 9% до 600 руб./ГДР.

( Читать дальше )

Падение ГДР — стоит ли откупать?

- 06 июня 2022, 19:43

- |

Нет, речь не про однажды существовашую страну, а всего лишь про депозитарные расписки российских компаний.

📉 Падают все и синхронно на 5-10%: $AGRO, $CIAN, $ETLN, $FIXP, $GLTR, $FIVE, $OZON, $TCS.

Из этого списка вIS Private присматриваемся к Globaltrans и РусАгро — по $GLTR мы уже расписывали инвестидею, $AGRO даже с учётом операционных рисков (падение покупательской способности населения, импорт оборудования и т.д) в ближайшие год-два никуда не денется, так что наблюдаем и ищем точку входа.

🧐 Когда откупать? Для смелых можно уже сейчас, для осторожных — лучше дождаться решения о редомициляции в российскую юрисдикцию. «Дно» в таком случае вряд ли поймаете, но и нервы будут целее — риск столкнуться с блокировкой активов будет минимальным. Про риски блокировки мы писали здесь.

Также неплохо мог бы смотреться ритейл в лице X5 Retail Group, но пока из облигаций есть более интересные опции, чем дивиденды российских компаний с более-менее устойчивой бизнес-моделью.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал