chevron

CVX - Сделка Инсайдера: продажа 08 декабря 2021

- 10 декабря 2021, 13:17

- |

08 декабря 2021 - JOHNSON JAMES WILLIAM продал акции CVX

Сумма сделки: 1.8 млн долларов

( Читать дальше )

- комментировать

- 7

- Комментарии ( 0 )

CVX - Сделка Инсайдера: продажа 07 декабря 2021

- 09 декабря 2021, 15:30

- |

07 декабря 2021 - Pate R. Hewitt продал акции CVX

Сумма сделки: 2.3 млн долларов

( Читать дальше )

CVX - Сделка Инсайдера: продажа 01 декабря 2021

- 04 декабря 2021, 18:15

- |

01 декабря 2021 - Wirth Michael K продал акции CVX

Сумма сделки: 3.0 млн долларов

( Читать дальше )

Chevron увеличит программу buy back в 2022 году - Фридом Финанс

- 02 декабря 2021, 19:48

- |

Также CVX представил оценки по объему капитальных и разведочных расходов в следующем году. Затраты могут составить $15 млрд — это нижняя граница прогнозируемого ранее диапазона $15–$17 млрд. Тем не менее даже такой показатель на 20% превосходит ожидаемый объем указанных расходов 2021 года.

Риторика и планы менеджмента, на наш взгляд, указывают, что приоритетом компании на ближайшие годы станут возврат средств акционерам и сохранение низкой долговой нагрузки. На конец третьего квартала Chevron сократил чистый долг на $7,4 млрд (19%), до $31,3 млрд. По нашим оценкам, снижение финансового рычага позволит компании в 2022 году сократить процентные платежи на $350–400 млн.

В текущем году компания повысила квартальные дивиденды на 3,9%, до $1,34 на бумагу. По нашему мнению, снижение долговой нагрузки и увеличение обратного выкупа акций позволит Chevron продолжить наращивать дивидендные выплаты в 2022 году. Как следствие, мы повышаем прогнозную цену по акциям компании на 6,2%, до $118,2. Рекомендация — «покупать».Пигарев Сергей

«Фридом Финанс»

CVX - Сделка Инсайдера: продал 26 ноября 2021

- 01 декабря 2021, 18:08

- |

26 ноября 2021 - MORRIS RHONDA J продал акции CVX

Доля до сущфакта: 0.00053%

Доля после сущфакта: 4e-05%

Сумма сделки: 1.8 млн долларов

( Читать дальше )

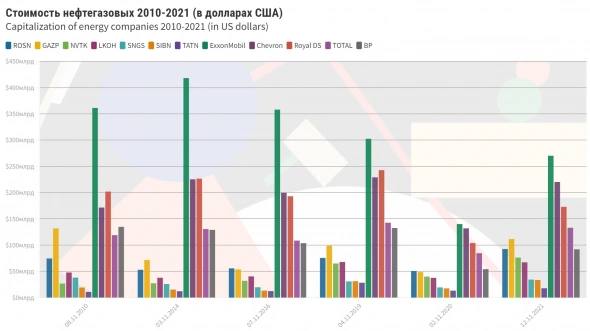

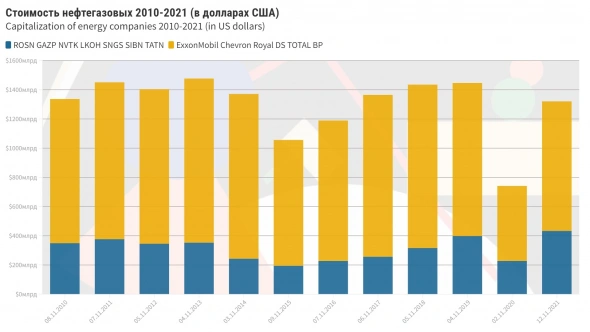

Инфографика. Капитализация нефтегазовых РФ и Мира 2010-2021

- 13 ноября 2021, 12:06

- |

Всего в графике 12 нефтегазовых компаний:

Роснефть (ROSN), Газпром (GAZP), Новатэк (NVTK), Лукойл (LKOH), Сургутнефтегаз (SNGS), Газпромнефть (SIBN), Татнефть (TATN), ExxonMobil (XOM), Chevron (CVX), Royal DS(RDS), TOTAL (TTE), BP

список иностранных акций из сектора Энергия, доступных на бирже США в finviz

Графика №1: сравнение рыночной стоимости бизнесов в разные годы в млрд $

Графика №2: суммарная рыночная стоимость нефтегазовых отдельно из РФ и отдельно из других стран

( Читать дальше )

Chevron радует инвесторов повышением объема байбэка - Финам

- 29 октября 2021, 18:48

- |

Также радует инвесторов сильное значение свободного потока в $ 6,7 млрд, что соответствует годовому росту в 3,7 раза и является рекордным значением в истории компании. Это позволило Chevron снизить чистый долг на 11,7% в квартальном выражении, а также увеличить объем байбэка на четвертый квартал до $ 750 млн против $ 625 млн в третьем квартале. Не исключено, что дальше объем обратного выкупа продолжит увеличиваться. При этом отметим, что частично высокий FCF связан со скромной инвестиционной программой. Chevron, как и многие западные нефтегазовые мейджоры, вынужден аккуратно относиться к проектам в сфере разведки и добычи, чтобы избежать давления со стороны климатической повестки.

Основными драйверами роста финансовых результатов стало увеличение средней цены реализации нефти на 78,0% в годовом и на 6,6% в квартальном выражении. Сегмент нефтепереработки продолжает восстанавливаться в контексте маржинальности – прибыль данного сегмента в США выросла на 40% кв/кв преимущественно за счет более высокой маржи. Отметим, что годовой динамике также помогло приобретение компании Noble Energy, отразившиеся как на финансовых, так и на операционных результатах. При этом небольшим сдерживающим фактором стало влияние урагана Ида, который снизил добычу примерно на 50 тыс. б/с.

( Читать дальше )

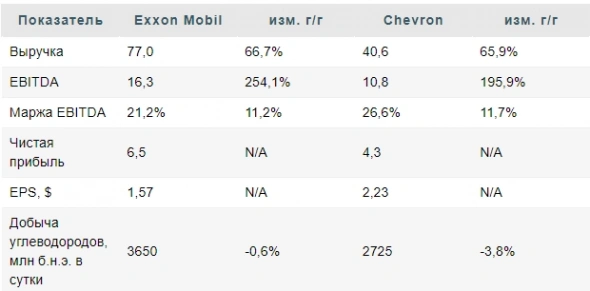

Американские нефтегазовые мейджоры продолжат улучшать финансовые результаты - Финам

- 28 октября 2021, 15:12

- |

Exxon Mobil и Chevron: прогноз основных финпоказателей за 3 квартал 2021 г. ($ млрд).

Существенная позитивная годовая динамика сегмента апстрим, конечно, связана с ростом цен на нефть марки WTI на 74,8% г/г и цен на газ Henry Hub в 2,2 раза. Сегмент нефтепереработки также покажет восстановление в годовом выражении за счёт нормализации спроса на нефтепродукты и связанного с ним восстановления маржи нефтепереработки. Отметим также, что цены на нефтехимическую продукцию, как и в прошлом квартале, продолжили находиться на повышенном уровне, что поддержит прибыльность соответствующих сегментов нефтяников.

( Читать дальше )

У Chevron впереди гораздо больше возможностей

- 16 октября 2021, 10:42

- |

Энергетический гигант Chevron Corp. ( CVX ) в последнее время показал отличные результаты из-за роста цен на нефть. Я по-прежнему оптимистично смотрю на акции по нескольким причинам.

Цены на нефть

Цены на сырую нефть далеки от достижения пика. Помимо зависимости от нефти, поскольку запасы природного газа и других источников энергии истощились, запасы нефти еще очень далеки от того, чтобы должным образом восполнить запасы нефти.

Запасы попутного нефтяного газа (нефтегазовая смесь) незначительно растут по мере увеличения добычи. Но проблема сохраняется: мы движемся к сезонному спросу на мазут и возобновляемому спросу на авиакеросин.

Я лично не вижу, чтобы цены замедлялись в ближайшее время, будь то легкая, средняя или тяжелая нефть.

Основы Chevron

Chevron вернулась к прибыльности после плачевного 2020 года. Чистая прибыль компании сейчас составляет 3,58 миллиарда долларов по сравнению с убытком в 5,54 миллиарда долларов на тот момент в прошлом году.

( Читать дальше )

Анализ свежего ежемесячного релиза ОПЕК по нефтяному рынку

- 14 октября 2021, 14:19

- |

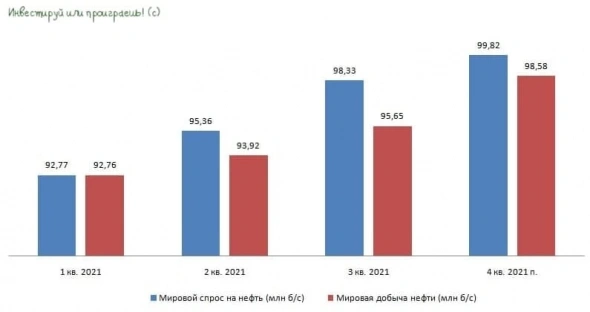

🛢ОПЕК опубликовал свежий ежемесячный релиз по нефтяному рынку, основные тезисы которого я предлагаю вашему вниманию:

🔸 Нефтяной картель понизил прогноз мирового спроса на нефть с 5,95 до 5,80 млн б/с. На 2022 год прогноз остаётся прежним – рост спроса на 4,2 млн б/с.

🔸 ОПЕК по-прежнему не ожидает новых локдаунов в крупнейших экономиках, считая, что высокие темпы вакцинации населения улучшат эпидемиологическую ситуацию в мире.

🔸 В 4 кв. 2021 года потребление нефти в мире практически достигнет докоронавирусного уровня.

🔸 В 3 кв. 2021 года дефицит предложения на мировом нефтяном рынке составил 2,68 млн б/с, против 1,44 млн б/с во 2 кв.

🔸 Сделка ОПЕК+ в сентябре выполнена на 114%, против 115% в августе.

🔸 Запасы нефти в странах ОСЭР сейчас на 102 млн барр. ниже пятилетнего среднего значения.

👉 Поскольку страны ОПЕК+ планируют ежемесячно увеличивать добычу нефти на 0,4 млн б/с, то в 4 кв. 2021 года на мировом рынке по-прежнему будет сохраняться дефицит предложения, что благоприятно для нефтяных цен.

А потому я продолжаю держать в инвестиционном портфеле своих героев из нефтедобытчиков и жду сильные финансовые результаты за 2021 год.

P.S. Тем более, дядя Вова вчера из телевизора сообщил, что нефть по $100 «вполне возможна».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал