REIT

Инвестиционные фонды недвижимости. Практическое руководство частного инвестора.

- 27 января 2021, 10:51

- |

В ноябре 2020 года в издательстве 360.CCF увидела свет наша первая книга на русском языке — «Real Estate Investment Trust (REIT). Инвестиционные фонды недвижимости. Практическое руководство частного инвестора.» В январе 2021, отбросив в сторону ложную скромность, можно занятся саморекламой.

Real Estate Investment Trust — это практическое руководство на русском языке, написанное опытными американскими инвесторами в недвижимость с целью побудить русскоязычных инвесторов из разных стран к исследованию рыночного сектора REIT в целях наиболее эффективных инвестиций. Большинство инвесторов, даже в Соединенных Штатах, не имеют четкого представления о компаниях REIT в виду отсутствия надлежащего отраслевого опыта. В книге используется упрощенный, но достаточно профессиональный язык, и приведены множественные практические примеры, чтобы предоставить возможность каждому отдельному инвестору, независимо от уровня его опыта, узнать актуальную информацию в отношении рынка недвижимости США и стратегии REIT инвестиций.

Из книги вы получите практическую информацию, а именно, характеристики типов недвижимости, классификация собственности, способы определения качественных REIT, базовую отраслевую терминологию, стратегии активного и пассивного инвестирования, а также влияние пандемии COVID-19 на отдельные секторы недвижимости, и многое другое.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

"Свой угол" подождет: инвестируй в недвижимость, не вставая с дивана

- 15 октября 2020, 14:09

- |

Большинство из нас воспитаны на иллюзии, что есть всего 2 надежных типа инвестиций: депозит в банке и недвижимость. Но хорошо, что вместе с широким распространением доступа на фондовый рынок эта иллюзия начинает исчезать из голов людей. В наше время практически не осталось финансово грамотных людей, которые хотя бы раз интересовались поиском альтернативных видов инвестиций, помимо всем известных. Многие, конечно, быстро этот интерес теряют, попробовав свои силы на форексе, либо подобных “мутных” проектах, и возвращаются к традиционной покупке жилой недвижимости.

Инвестиции в жилую недвижимость имеют ряд минусов, которые отталкивают лично меня от владения физическим “бетоном”. Я выделяю для себя 3 основных:

Во-первых, если вы покупаете квартиру с целью последующей сдачи, то срок окупаемости такого проекта будет очень большим. Возьмем для примера обычную однокомнатную квартиру на окраине Москвы.

Стоимость квартиры — 5 000 000 рублей

( Читать дальше )

Текущие сделки. Перспективные идеи по стокам/ETF

- 29 сентября 2020, 14:59

- |

1. жду что бы выпустили с карантина что бы бежать делать КТ легких. Много историй нехороших когда безсимптомные или в легкой форме переболевшие через пару недель сваливаются с двусторонней пневмонией и 50-70% поражениия легких.

2. кол-опционы на нефть таки проданы вчера в недельных и 42м страйке, по цене 1.5. Без покрытия (пока).

2.1. еще фьючи в щорте от 42.5

3. Биотехи пока не набирал. Решил понаблюдать за широким рынком еще, точнее за тем как пакет стимулов будет принят рынком, ну и еще немного почитать про них не помешает.

UPDATE. Купил по чуть чуть: Zynex, Zynerba

4. Лудомания по насдаку в конце поста

Инвестиции.

Давно хотел рассказать вам про REZ, OLD, ICF — три фонда которых объединяет высокая экспозиция в медицинские или health-care трасты (REIT).

Почему они? REIT на жилую недвигу, а тем более коммерческую а-ля бизнес центры и торговые центры, всех их ждут непростые времена имхо. Медицинские- наоборот. По понятной причине которую мы видим даже сейчас, но даже не это основное. Корона за 3-5 лет станет такой же фигней как и грипп. Делай сезонную прививку и спи спокойно.

( Читать дальше )

Инвестируем в REIT. Подборка инфографик с финансовыми показателями

- 20 августа 2020, 12:41

- |

Изображение: Открытый журнал

В своё время потратил немало времени на разбор финансовых показателей подобных компаний. Решил ограничиться только теми, что торгуются на Санкт-Петербургской бирже. Материала получилось много, пришлось разбить его на 13 частей. Там есть и какие-то вводные слова, и собственно краткий разбор финансовых показателей компаний с кратким описанием, чем они занимаются.

Выглядит примерно так:

( Читать дальше )

«Супердивидендные» и «премиальные» ETF: рискованнее, чем кажется

- 10 июля 2020, 14:55

- |

Невероятно высокая волатильность на фондовом рынке в 2020 году поставила в тупик инвесторов, которые не стремятся играть на новостях, а, напротив, работают со стабильным денежным потоком.

Так, денежный поток можно стабильно получать за счет дивидендных выплат, поэтому некоторые инвесторы в погоне за их максимизацией выбирают для себя компании с очень высокой дивидендной доходностью.

Один из наиболее популярных способов ее получения — это покупка акций так называемых супердивидендных фондов (ETF) и фондов с премиальной доходностью. Для инвесторов такой выбор обусловлен несколькими причинами:

- Высокая диверсификация по компаниям помогает снизить риск по конкретной бумаге (так называемый идиосинкратический риск) и делает инвестиции относительно менее волатильными.

- Часто в таких фондах установление доли акций конкретной компании осуществляется не по рыночной капитализации, а по дивидендной доходности, что при прочих равных увеличивает средневзвешенную дивидендную доходность фонда.

( Читать дальше )

Налог 30%- Ваш REIT в этом списке ;-)

- 19 июня 2020, 20:13

- |

Начитавшись смартлаба и понял, что есть проблема касательно налогов на дивиденды по иностранным бумагам

А именно по некоторым акциям на СПБ бирже.

Задал соответсвующий вопрос своему брокеру на тему того что боюсь двойного налогооблажения и хочу уточнить какие налоги будут на дивиденды от REITов из моего портфеля. Ответ брокера ниже:

Уважаемые Участники торгов!

Уведомляем Вас об изменении c 21.01.2020 г. перечня ценных бумаг, доходы по которым облагаются по ставке 30% (далее — Перечень). В связи с добавлением инструментов в торги в Перечень будут включены следующие инструменты:

- US03784Y2000 (APLE; Apple Hospitality REIT, Inc.)

- US21870U5020 (CORR; CorEnergy Infrastructure Trust, Inc.)

- US49803T3005 (KRG; Kite Realty Group Trust)

- US84860W3007 (SRC; Spirit Realty Capital, Inc.)

- US3793782018 (GNL; Global Net Lease, Inc.)

- US78573L1061 (SBRA; Sabra Health Care REIT, Inc.)

- US16208T1025 (CLDT; Chatham Lodging Trust)

Новость о дате начала организованных торгов ценными бумагами: https://spbexchange.ru/ru/about/news.aspx?bid=25&news=18092

( Читать дальше )

Выбор REIT

- 23 мая 2020, 08:26

- |

Дивидендные акции REIT, которые любят инсайдеры!

- 08 мая 2020, 13:34

- |

Для начала, что такое REIT ?

REIT — сокращение от Real Estate Investment Trust — это компания, которая получает доход от аренды и управления недвижимостью в различных секторах экономики: гостиницы, офисы, промышленность, ритейл, здравоохранение, дата-центры.

Такой инструмент был изобретен в 1960х годах в США для открытия возможности инвестировать в коммерческую недвижимость небольшие суммы денег частных инвесторов. Акции некоторых публичных REIT сейчас торгуются ниже 10 долларов/шт. То есть на 1000 долларов вы можете купить кусочек коммерческой площади на Манхэттене и сдавать его в аренду, получая регулярные дивиденды. Таким образом сегодня множество американцев хранят свои пенсионные накопления в REIT компаниях и получают пассивный доход.

( Читать дальше )

О распределении активов

- 05 мая 2020, 15:53

- |

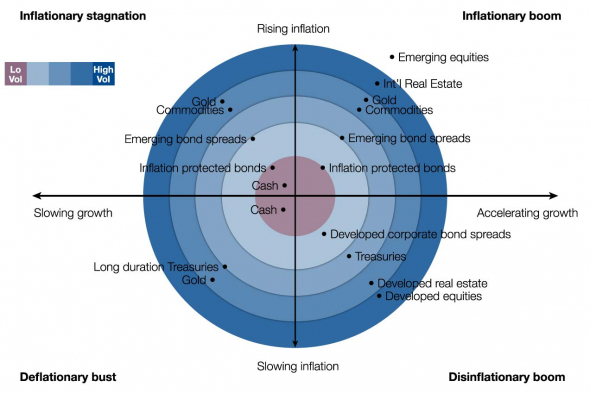

Картинка взята с https://riskparity.ca/

Финансовые рынки в значительной степени зависят от двух параметров — инфляции и экономического роста, каждый из которых может расти или падать. Соответственно, принято рассматривать четыре базовых состояния экономики, в каждом из которых некоторые активы В СРЕДНЕМ показывают более высокую доходность.

Казалось бы, отличная инструкция! Но не все так просто. Такая матрица разработана, чтобы дать общее представление о составе «вечного» или «всепогодного» портфеля, в основе которого лежат идеи Рэя Далио о паритете рисков. И как следует из названия, такой портфель рассчитан на любые условия в течение неопределенно долгого времени. Это история про по настоящему пассивные инвестиции с долгосрочным балансом и умной диверсификацией. А вот своевременно перемещать капитал из одних классов активов в другие — это уже совсем другая задача.

Во-первых, важна не столько «погода за окном», сколько ожидания, а значит нужен прогноз. А с прогнозами нередко выходят казусы. Так что, можно, неожиданно обнаружить себя одетым не погоде (не в том квадранте). Во-вторых, я не зря выделил капсом слова «в среднем». И не факт, что в этот раз все будет именно так. И наконец, не любые классы активов органично впишутся в портфель непрофессионального частного инвестора.

Про золото я уже писал неоднократно. Это спекулятивный актив (если Вы, конечно, не банк), а значит подходит далеко не всем. К тому же выбор конкретного инструмента не так легок — все варианты имеют ощутимые недостатки. Все то же самое можно сказать и про любые товарные активы.

Недвижимость тоже имеет свои особенности. Физическая доходная недвижимость — это уже ближе к реальному бизнесу, чем к пассивным инвестициям. А REIT'ы — инструмент специфический, остро реагирующий на изменение процентных ставок и даже на ожидания таких изменений.

( Читать дальше )

Глобальные тренды, ч.2 - Старение населения

- 12 апреля 2020, 17:24

- |

Продолжаю исследовать глобальные тенденции и связанные с ними инвестиционные перспективы. Первая статья из этого, надеюсь, цикла была про цифровизацию.

Процесс увеличения доли пожилых людей в общем населении Земли начался уже достаточно давно. И практически нет сомнений, что демографическое старение будет продолжаться еще много лет и даже десятилетий. Согласно данным ООН к 2050-му году доля людей старше 65 лет, вырастет до 16% с нынешних 9%. В абсолютных цифрах это означает увеличение данной возрастной группы почти на 1 млрд. человек в течение ближайших 30 лет.

Развитые страны уже сейчас представляют собой огромный рынок товаров и услуг для людей старшего поколения. Причем этот рынок будет расти и дальше — примерно в 1,5 раза в ближайшие 30 лет. Но не стоит забывать и про развивающиеся страны. Здесь старение населения будет проходить опережающими темпами. Яркие примеры — Китай и Индия, где доля старшего населения по прогнозам вырастет более, чем в 2 раза к 2050-му году. Учитывая общую численность населения в этих странах, можно понять, что речь идет об очень внушительных абсолютных цифрах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал