Ipo

Аренадата (DATA). Стоит ли участвовать в IPO? Отчет 2Q 2024.

- 26 сентября 2024, 08:52

- |

Приветствую на канале, посвященном инвестициям! 01.10.24 стартуют торги акциями компании Аренадата (DATA). В данном обзоре разберем компанию, последнюю финансовую отчетность и постараемся ответить на вопрос, стоит ли участвовать в этом IPO.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Группа Arenadata — ведущий российский разработчик на рынке систем управления и обработки данных. Занимает лидирующие позиции на российском целевом рынке в сегменте аналитических СУБД и по количеству коммерческих внедрений.

( Читать дальше )

- комментировать

- 4.3К | ★5

- Комментарии ( 13 )

Иволга – IPO (6,9% за 2 мес). Если рынок снизится вновь, мы – вряд ли

- 26 сентября 2024, 08:16

- |

Напомним суть (на иллюстрациях ее визуализация). У нас в покупке 2 IPO-акции: Займер (здесь Иволга – маркетмейкер, начиная с 10 июня) и АПРИ (Иволга – организатор IPO). В продаже – фьючерс на Индекс МосБиржи. Свободные деньги (остаются при продаже или покупке фьючерса) – в РЕПО с ЦК, под эффективную доходность сейчас около 20%.

Некоторое подобие нейтральной к рынку стратегии. На отскоке рынка мы не получили значительного роста, но какой-то рост получили. На возможном новом снижении вряд ли получим снижение.

На коротенькой еще истории эксперимента Индекс, в основном, падал, а фьючерс на него падал сильнее. Нам в плюс. Акции Займера падали меньше индекса, и их отрыв от индекса увеличивается. А акции АПРИ, вообще, имеют тенденцию к росту.

За почти 2 месяца, пока ведется Сводная стратегия, где есть и лонг Займера, и лонг АПРИ, ее результат – 6,9%. В годовых более 40%, при весьма сдержанной волатильности.

Долгосрочные выводы, как и тонкие настройки – это на будущее. На данный же момент наблюдаем и ведем обнадеживающую статистику.

( Читать дальше )

🔴Обзор IPO Аренадата: Как заработать на IT гиганте?

- 25 сентября 2024, 21:04

- |

Параметры IPO:

— Тикер: DATA

— Дата начала торгов: 1 октября

— Ценовой диапазон акций: 85-95 рублей

— Капитализация компании: 17-19 млрд рублей

— Размещение: 14% акций

— Формат размещения: Cash-out (средства от IPO поступают действующим акционерам)

— Книга заявок: открыта 24 сентября, покрыта по верхней границе в первый день

📍 Подобный разбор компании записала в видео, в котором делаю вывод, стоит ли участвовать в данном IPO

Общая тенденция результатов проведения IPO на российском фондовом рынке

- 25 сентября 2024, 19:49

- |

Ну, да, конечно можно ходить на конференции, слушать важных людей при должности и инфоцыган. Но это не отменяет того факта, что статистика набирается не в пользу IT-компаний, которые проводят свои IPO.

Астра, Позитив, Диасофт, ХХ — особенная группа с «флагом». Они ещё не прошли хотя бы через один кризис. Придёт ли понимание инвесторам после 10-15 лет, что они купили что-то не что-то «зеленое и растущее», а что-то похожее на «коричневую кучку»? Да, чем раньше поймут, тем для них лучше. Схема билетов МММ просто отдыхает по сравнению с этими «компаниями роста». В этих случаях не подходит определение — переоценённые компании роста.

Несмотря на то, что я не сочувствую инвесторам владеющим акциями этих компаний, я хочу выделить общую тенденцию результатов проведения IPO IT-компаний на российском фондовом рынке — схема «продажа на доверии». Других вариантов вы не заслуживаете и это понимают выходящие на IPO компании.

( Читать дальше )

Аренадата - честная оценка бизнеса

- 25 сентября 2024, 15:21

- |

Обзор акций Аренадата

Тикер DATA

Размещение 14% от количества акций, кэш аут — деньги не идут в компанию, продают акционеры

10% от 14% идут на стабилизацию (то есть условно на 1 млрд продают, 10% — это стабилизация)

Книга открыта

Цена размещения 85-95 руб. за акцию, сроки торгов 1 октября, могут закрыть книгу раньше

Оценка 19 млрд руб по верхней границе

Причина выхода на IPO: получение рыночной оценки бизнеса, программа мотивации для сотрудников

О компании:

Группа Аренадата является ведущим разработчиком ПО на рынке СУБД и инструментов обработки данных.

Пример применения СУБД: В банках используются СУБД для хранения информации о счетах клиентов, транзакциях и балансах. Если ты делаешь перевод или снимаешь деньги с карты, СУБД моментально обновляет баланс на твоем счету и фиксирует эту операцию. Также банк может с помощью запросов быстро найти все операции за определённый период или информацию о конкретном клиенте. Это огромный массив информации, который происходит быстро благодаря СУБД.

( Читать дальше )

На арену нашего цирка выходит... Arenadata!

- 25 сентября 2024, 13:27

- |

О подготовке IPO Arenadata говорили еще весной.

Растущая IT компания, и выводит её на IPO Максим Пустовой, который ранее выводил Позитив, выросший с момента IPO в 4 раза. В конце вчерашнего эфира смартлаба он сказал:

"… осмысленное решение наших акционеров — дать некий дисконт, чтобы в большей степени создать какой-то фундамент того, что бумага будет себя чувствовать устойчиво после начала торгов..."

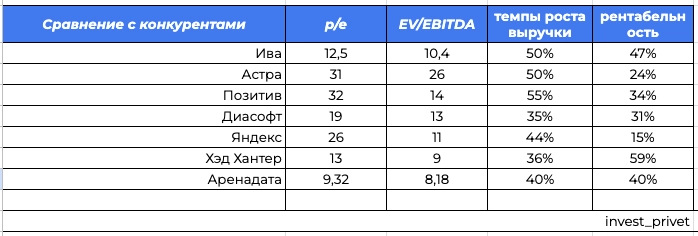

Для их темпов роста мультипликаторы гораздо скромнее, в сравнении с другими уже торгующимися растущими IT-компаниями. По данным за 2023 год Arenadata размещается с P/S 4.8 против текущих 12.5 Астры и 8 Позитива. Есть конечно моменты, вызывающее вопросики. Но в целом, это IPO кажется интересным, я участвую.

Прибавочная стоимость

Основатель ГК Монополия: пока у нас "средневековый" рынок, регулирующий себя смертями и возрождением — конспект интервью

- 25 сентября 2024, 13:09

- |

— Ваш бизнес начинался в середине нулевых с нескольких собственных грузовиков. В какой момент вы решили, что нужно развивать его именно как цифровую платформу?

— Мы действительно начинали с простейшей, самой доступной схемы работы — перевозок собственным парком. Затем пошли по пути экспедиционной модели, после проводили другие трансформации. Любая линейная модель бизнеса достаточно тупиковая и быстро встречает сопротивление рынка. Каждый раз, когда мы ощущали это сопротивление, перестраивались на более технологичный формат. Точка, в которой мы сейчас находимся, — это результат пяти или шести корректировок бизнес-модели. Но в основе у нас неизменно сохраняется транзакция, связанная с перемещением груза, которая стара как мир.

Тренд перехода на платформенные решения мы почувствовали, наверное, лет десять назад. Тогда еще было абсолютно непонятно, что такое логистические платформы, был лишь некий образ. Но тренд был предугадан верно, и за 10 лет мы перешли от идеи к работающей прикладной модели.

( Читать дальше )

Аренадата.

- 25 сентября 2024, 13:02

- |

🆕 Разместятся по лоям, прокатятся еще выше.

Смелый шаг, ранее на дне рынка размещался ВУШ. Сперва он упал, но после дал прекрасный рост. Посмотрим за сколько хотят разместиться и что за эту цену предлагают.

💻 Группа Arenadata – ведущий разработчик инфраструктурного ПО для загрузки, хранения, анализа, управления и представления данных. Чем 100 раз читать чем занимается компания, лучше 1 раз посмотреть слайд с аэропортом в шапке поста. Выручка формируется так, что, продав кому-то пассажирский авиалайнер, который поднимает определенное количество данных, клиенту в будущем придется покупать еще и еще лайнеры, ведь данные имеют свойство накапливаться, а грузоподъемность ограничена. А там глядишь и вертолет потребуется, и паспортный контроль. Все это сопровождается техподдержкой, которая допринесет еще 10-20% выручки сверху. В перспективе это создает снежный ком из авиатехники, который будет расти, как ожидается, по 50% в год еще достаточно долгое время. Сам объем целевого рынка российских разработчиков с 67 млрд в 2023 достигнет 231 млрд руб.

( Читать дальше )

🤓Аренадата выходит на IPO. Обзор Market Power

- 25 сентября 2024, 12:17

- |

Российский разработчик систем управления базами данных (СУБД) объявил о выходе на Мосбиржу

📑Параметры размещения

Ценовой диапазон установлен в рамках ₽85-95 за акцию, что соответствует капитализации в ₽17-19 млрд.

Сбор заявок будет проходить с 24 по 30 сентября. Источники СМИ сообщают, что книга заявок уже подписана по верхней границе ценового диапазона.

Торги должны начаться 1 октября под тикером DATA. Ожидаемый free-float — 15%.

Акционеры предложат 28 млн своих бумаг (cash-out), включая 2,8 млн акций, которые могут быть использованы для стабилизации цены в первый месяц после начала торгов.

📌О компании

Основным рынком для компании является рынок СУБД — ПО для загрузки, хранения, анализа, управления и представления данных.

Помимо этого, Аренадата разрабатывает ПО для очистки данных, их защиты от утечек и киберугроз, а также загрузки данных и предоставляет услуги по управлению данными.

( Читать дальше )

У нас есть несколько компаний, которые практически готовы к IPO, например, МТС Ads — президент МТС Вячеслав Николаев

- 25 сентября 2024, 11:04

- |

— У нас есть несколько компаний, которые практически готовы к IPO, например, МТС Ads. Еще четыре-пять дочерних компаний, которые в перспективе могут выйти на биржу. Мы хотим реализовать их акции в ходе IPO по высокой цене, соответственно, выводить планируем бизнесы, которые уже приносят доходы. МТС Ads подошел к этому моменту, рекламные технологии приносят хорошую выручку.

— Залог успешного IPO — правильно выбранный момент. В этом году точно не планируем, в следующем году — если позволит рынок. МТС до сих пор оценивается аналитиками по мультипликаторам телекоммуникационного рынка, но у нас есть бизнесы, которые оцениваются по другим коэффициентам. Когда он выходит на IPO и оценивается по новому мультипликатору, это увеличивает оценку стоимости и самой МТС. IPO также позволяет финансировать новые бизнесы, которые благодаря этому могут расти еще быстрее.

www.forbes.ru/tekhnologii/521848-prezident-mts-vaceslav-nikolaev-forbes-ocen-vazno-ne-svalivat-vse-v-odnu-kucu?utm_source=forbes&utm_campaign=lnews

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал