IPo

Коротко о главном на 15.07.2020

- 15 июля 2020, 11:05

- |

IPO-бум:

- HeadHunter планирует вторичный листинг на Московской бирже в IV квартале на бирже NASDAQ

- «Вкусвилл» примет решение о публичном размещении акций в сентябре этого года

Подробнее о событиях на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

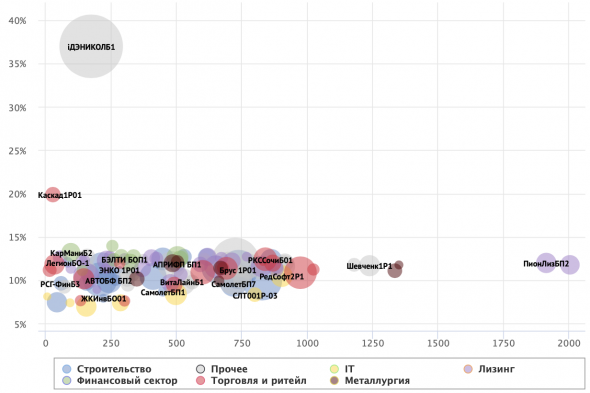

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

- комментировать

- Комментарии ( 0 )

IPO Berkeley Lights - цифровая клеточная биология. Миф или реальность?

- 14 июля 2020, 21:41

- |

Компания была зарегистрирована в штате Делавэр в 2011 году как Berkeley Lights, Inc.

Berkeley Lights — ведущая компания в области цифровой клеточной биологии, которая занимается ускорением и ускорением разработки и коммерциализации биотерапевтических и других продуктов на клеточной основе. Платформа Berkeley Lights Platform собирает глубокую фенотипическую, функциональную и генотипическую информацию для тысяч отдельных клеток параллельно, а также может доставлять пожелания клиентов в области живой биологии в виде лучших клеток. Это новый способ улавливать и интерпретировать качественный язык биологии и переводить его в цифровую информацию, относящуюся к одной ячейке, называемую цифровой клеточной биологией. В настоящее время мы ориентируемся на то, чтобы на нашей платформе были доступны крупные и быстро растущие рынки терапии антителами, клеточной терапии и синтетической биологии.

( Читать дальше )

IPO nCino, Inc (NCNO)

- 13 июля 2020, 19:51

- |

nCino, Inc

Ожидаемая дата IPO: 14 июля 2020 года.

Тикер: NCNO.

Биржа: Nasdaq.

О компании

nCino — ведущий мировой поставщик облачного программного обеспечения для финансовых учреждений всех размеров в глобальном масштабе. Операционная система nCino Bank, оцифровывает, автоматизирует и оптимизирует неэффективные и сложные процессы и рабочие процессы, а также использует анализ данных, искусственный интеллект и машинное обучение («AI/ML»), чтобы позволить финансовым учреждениям более эффективно подключать новых клиентов, управлять всем жизненным циклом кредита, открывать депозитные и другие счета, и управлять соблюдением нормативных требований.

nCino обслуживает клиентов финансовых учреждений любых размеров и сложности, включая глобальные финансовые институты, банки предприятий, региональные банки, общественные банки, кредитные союзы и новых участников рынка, таких как банки-претенденты.

( Читать дальше )

Всплеск IPO-активности на фоне карантина

- 12 июля 2020, 20:18

- |

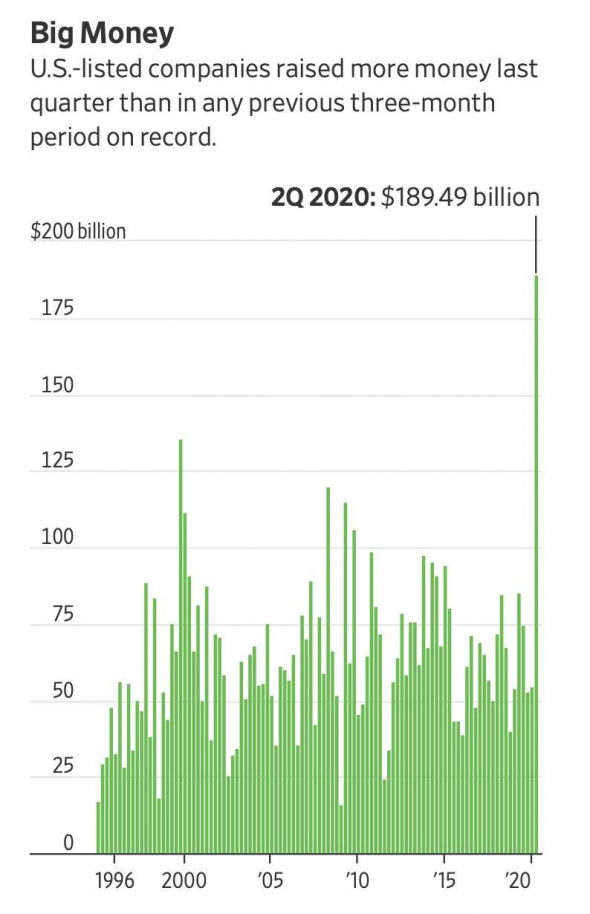

К слову, это рекорд. Даже в пузыре доткомов 2000-х годов такого не было. Правда бесконечного QE тогда тоже не было, и надо бы сделать поправку на инфляцию. Но все же...

Даже динамика цен после IPO по большей части находится в зеленой зоне:

( Читать дальше )

IPO GoHealth. Стоит ли участвовать?

- 12 июля 2020, 15:41

- |

Ссылка на Registration Statement

КРАТКО ПО ДЕЛУ

Американская компания

Сектор: IT (мед. страхование)

Оперирует как технологическая компания медицинского страхования. Онлайн-платформа, которая позволяет поставщикам медицинского страхования предлагать решения прямых продаж людям, платформа маркетинга. А людям позволяет находить подходящие решения по медицинскому страхованию.

Темпы роста выручки: +139% (1Y) и +104% последний квартал (г/г).

Темпы роста прибыли: около 0, рост-снижение, но прибыль есть

Price/Sales: 15.6x (ближайшие конкуренты: eHealth 4.86x при росте выручки +96% и хорошем росте прибыли, SelectQuote 4.61x при росте выручки +44% и росте прибыли +100%)

Заинтересованность текущих акционеров: —

Хайп: выше среднего

Комментарий: Компания привлекает $750.5М — большой объем.

Компания в 2019 была оценена в результате сделки примерно в $1.5 млрд, сейчас оценка капитализации будет по цене IPO в $6 млрд.

( Читать дальше )

Большой обзор QBF. Интервью с представителем: услуги компании, инвестиции в IPO и негативные комментарии

- 12 июля 2020, 12:30

- |

Что лучше — принести пользу или поругаться со всеми нахрен?!

- 11 июля 2020, 19:55

- |

В общем, мне нужно пропиарить одно большое хорошее полезное начинание. Вот сижу и думаю, как это сделать. Первый вариант — написать классную статью и дать аккуратную ссылку внизу материала. Второй вариант — спровоцировать местных троллей на хейт и выехать на черном пиаре. Ну типа тролли поорут и сольются, а нормальные люди вытащат суть.

Полезных статей я писал много (например, вот эту и вот эту, и вот эту, и вот эту). Все статьи были в топе Смартлаба. Все статьи много раз добавили в избранное. В принципе этот подход работает, но, блин, скучно. Разнообразия ради попробую совместить и разбавить.

В общем, приступим.

Из полезного

Мы готовим очень хорошее исследование IPO-компаний. Большие данные, статистические методы, машинное обучение и вот это вот все. Исследование проводим близкое к научному, но с прикладным практическим применением. Если кратко, то мы хотим превратить IPO-инвестиции, которые выглядят так:

( Читать дальше )

IPO GoHealth, машинное обучение в медицинском страховании.

- 09 июля 2020, 17:02

- |

Компания GoHealth основана в 2001 году и является разработчиком платформы для медицинского страхования. Платформа представляет собой алгоритмы машинного обучения с данными за последние 20 лет, которая помогает людям приобрести лучший план медицинского страхования для своих конкретных потребностей. За последние 4 года компания сместила свое внимание на продукты Medicare и продукты индивидуального и семейного медицинского страхования. Число участников Medicare к 2029 году может составить до 77 млн человек.

Руководство компании возглавляет CEO Клинт Джонс который также является членом совета директоров Bridge Legal. С июня 2000 года по январь 2001 года Джонс занимал должность менеджера по внутренним сетям в Holt Value, бывшем подразделении Credit Suisse. Он также активно участвует в страховых форумах. В 2013 году был признан «Эрнст энд Янг» предпринимателем года на Среднем Западе, а также был включен в ежегодный чикагский список лидеров «Крейн — до 40 лет».

( Читать дальше )

IPO- BOOK Harbor Custom Development Inc. (HCDI)

- 09 июля 2020, 16:52

- |

В данную компанию мы планируем входить по цене андеррайтера (book).

Harbour Custom Development, Inc.

Harbour является девелоперской компанией, занимающейся всеми аспектами цикла освоения земли, включая приобретение земли, предоставление прав, строительство проектной инфраструктуры, строительство домов, маркетинг, продажи и управление различными жилыми проектами в регионе Пьюджет-Саунд в Западном Вашингтоне.

Имея тяжелое оборудование на сумму более 5 000 000 долларов, подразделение инфраструктуры развития компании может эффективно создавать разнообразные жилые районы и улучшать участки экономически эффективным образом. На момент написания этого проспекта компания владела и контролировала пять жилых кварталов в Западном Вашингтоне, содержащих более 350 участков на разных стадиях развития.

В феврале 2020 года Harbour заключила соглашение с компанией Olympic Views, LLC («Olympic Acquisition») на покупку 98 жилых участков в Бремертоне, штат Вашингтон, за 3 430 000 долл. США. Стерлинг Гриффин, главный исполнительный директор и президент, владеет 50% акций «Олимпик», и в результате г-н Гриффин заинтересован в цене покупки оплаченного «Олимпийского приобретения».

( Читать дальше )

Вкусвилл - в сентябре планирует сообщить о своих планах выхода на IPO

- 09 июля 2020, 15:29

- |

«В сентябре мы должны были принять решение, когда мы делаем IPO. Я должен был это лето, два месяца, провести в Штатах. Но, судя по всему, вы представляете, какой ответ мы дадим в сентябре. До сентября еще есть время, вдруг что-то произойдет, поэтому мы раньше ничего не говорим, но в сентябре мы официально объявляем наши планы»

Цену размещения еще не обсуждалась.

«Цель поездки была — найти таких инвесторов, познакомиться с ними. Уже у нас первые пять-шесть, грубо говоря, такие есть.… Была идея летом, два месяца как раз, посмотреть, насколько это оптимистично. Если мы поймем, что таких инвесторов нет, то мы просто скажем — ничего не выйдет. Мы хотим, чтобы они были наши партнеры»

Площадка размещения еще не определена.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал