IPo

Robinhood объявил ценовой диапазон IPO

- 19 июля 2021, 17:23

- |

Robinhood Markets Inc. установила ценовой диапазон первичного размещения акций (IPO) от $38 до $42. Компания планирует продать инвесторам 55 млн акций класса А. Robinhood предложит своим клиентам акций на сумму от $440 млн до $770 млн через собственную платформу IPO Access. Ещё 5,5 млн акций могут приобрести андеррайтеры по опционам. 2,625 млн акций продадут действующие акционеры. Таким образом, Robinhood предлагает 57,875 млн акций и может привлечь до $2,43 млрд (при условии исполнения опционов). После IPO у компании будет 703,87 млн акций класса А в обращении и 131,8 млн акций класса B. С учётом возможных конвертаций, оценка Robinhood Markets может составить $35 млрд. Последний раунд финансирования в сентябре прошёл по оценке $11,7 млрд.

Компания также обновила данные по бизнесу в форме S-1. Robinhood Markets ожидает, что выручка во 2 кв. 2021 г. будет в диапазоне $546 млн — $574 млн, это по средней в 2,3 раза выше, чем во 2Q20. Компания прогнозирует скорректированную EBITDA от $59 млн до $103 млн, в сравнении с $63 млн во 2Q20. Чистый убыток будет в диапазоне от $537 млн до $487 млн. Число ежемесячно активных пользователей (MAU) составит 21,3 млн против 10,2 млн годом ранее. Активы на счетах клиентов $102,03 млрд по сравнению с $33,42 млрд во 2Q20. Количество счетов, на которых есть активы, накопленным итогом 22,5 млн. В 3Q21, предупреждает компания, результаты будут хуже, чем во 2Q21 из-за пиковых объёмов торгов, которые были отмечены во 2Q21, особенно по криптовалюте. Итоги 1Q21 и 2020 г. – см. по( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

EMC - разбор компании. Стоит ли спешить?

- 19 июля 2021, 17:00

- |

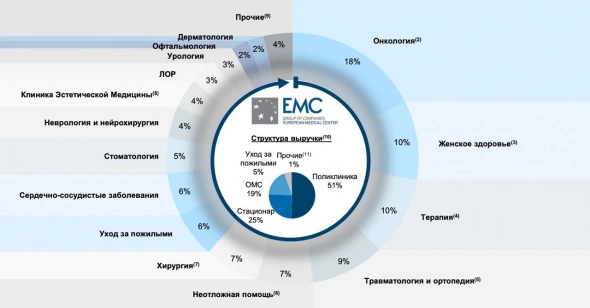

EMC — ведущий многопрофильный провайдер премиальных медицинских услуг. Именно так называет себя компания, которая на прошлой неделе провела листинг на Московской бирже. Если проще, то EMC — это сеть клиник, оказывающая широкий спектр медицинских услуг. Под широким я подразумеваю действительно большой набор специалистов, которые окажут помощь начиная с онкологии, заканчивая уходом за пожилыми.

Итак, действительно интересная компания разместила свои депозитарные расписки на бирже. Пришло время не только посмотреть на презентацию, которая явно будет красиво-оформлена, но и трезво взглянуть на цену размещения и решить, стоит ли учавствовать в этой идеи. Мое скептическое отношение к IPO скорее всего проявит себя и в этом разборе, но по крайней мере сможет уберечь от необдуманных покупок.

EMC имеет в своем распоряжении 7 многопрофильных медицинских центров, 3 центра по уходу за престарелыми, 1 роддом и 1 реабилитационный центр. Обслуживает более 106 тысяч человек и имеет широкую диверсификацию услуг, если сравнивать с той же Мать и Дитя. А если учесть, что рынок частной медицины растет, то доля EMC будет только увеличиваться. Вопрос лишь в том, как быстро будет происходить захват рынка.

( Читать дальше )

Robinhood ожидает получить оценку до $35 млрд в ходе IPO

- 19 июля 2021, 15:16

- |

👉 Компания, планирует разместить на бирже 55 млн акций и привлечь в ходе IPO более $2,3 млрд. Стоимость акций составит от 38 до 42 долларов

👉 Robinhood был основан в 2013 году Владом Теневым и Байджу Бхаттом. Они жили в одной комнате в Стэнфордском университете. Платформа позволяет пользователям совершать без комиссии неограниченное количество сделок с акциями, биржевыми фондами, опционами и криптовалютами

👉 Более 60% выручки компании приносит плата за продажу потока заявок (payment for order flow, PFOF). Получив заявку от клиента, Robinhood не исполняет ее на бирже, а перенаправляет потоки своих клиентских ордеров для исполнения высокочастотным фондам (HFT). Кто из них предложит больше за посредничество, тот и выполняет заявку так, чтобы получить небольшую прибыль на спреде, и делится процентом этой прибыли с Robinhood. В I квартале 2021 г. 43% от общей выручки брокера были получены от продажи потока клиентских ордеров фонду Citadel

👉 За I квартал 2021 г. выручка выросла на 309% г/г и составила $522 млн, из них $331 млн были получены от операций клиентов с акциями ($133 млн) и сделками пользователей с опционами ($198 млн)

👉 Robinhood понес чистый убыток за I квартал в размере $1,4 млрд из-за единовременной корректировки справедливой стоимости конвертируемых облигаций и обязательств по варрантам на сумму $1,5 млрд в феврале.

👉 За 2020 г. выручка Robinhood выросла на 245% и составила $959 млн против $278 млн годом ранее. Чистая прибыль составила $7,45 млн против убытка в $107 млн в 2019 г. Скорректированная EBITDA по итогам 2020 г. — $155 млн

👉 С момента основания Robinhood привлекла более $5,5 млрд от инвесторов, включая Ribbit Capital, ICONIQ, Andreessen Horowitz, Sequoia Capital, Index Ventures и New Enterprise Associates

www.reuters.com/business/finance/robinhood-aims-up-35-bln-valuation-us-ipo-2021-07-19/

Бумаги сети Красное & Белое могут быть интересной историей - Трансфингрупп

- 19 июля 2021, 13:49

- |

«Красное & Белое» может быть интересной историей, с точки зрения того, что это узко специализированная на продаже алкоголя розница с низкими ценами. Интересно, конечно, посмотреть с какой маржинальностью работает этот бизнес.Давыденко Филипп

УК «ТРАНСФИНГРУП»

Результаты торговли IPO по сигналам Adrestia за 15 июля 2021

- 19 июля 2021, 11:45

- |

15 июля, в закрытом телеграмм канале Adrestia, мы опубликовали один сигнал для торговли IPO — покупка акций компании Sight Sciences (SGHT).

Мы купили акции SGHT по $30,25 со стопом по $25,06 и тейком $45,82, о чем был сделан пост на Tradingview https://bit.ly/3r42xLX

( Читать дальше )

Красное и белое может выйти на IPO - Коммерсант

- 19 июля 2021, 08:29

- |

Сейчас в компании обсуждается несколько параметров: размер IPO может составить 15–20% с перспективой дополнительного размещения.

С учетом SPO в свободном обращении может оказаться 25–30% акций ритейлера.

Косвенно на подготовку «Красного & белого» к IPO указывает переход в компанию на аналогичную должность начальника управления корпоративных финансов и связей с инвесторами X5 Retail Group Андрея Васина.

Mercury Retail Group рассчитывает на оценку бизнеса «Красного & белого» на уровне 0,5 размера выручки сети.

По данным Infoline, выручка сети в 2020 году составила 490 млрд руб. Таким образом, весь бизнес сети может быть оценен в 245 млрд руб.

Параметры IPO могут быть схожи с конфигурацией Fix Price (около 20% акций компании торгуются на бирже) — мнение Газпромбанка

В случае если в России разрешат онлайн-торговлю алкогольной продукцией, то «Красное & белое» ждет взрывной рост бизнеса, что также повлияет на интерес инвесторов к компании — мнение Infoline-Аналитики

Биржу зальют алкоголем – Газета Коммерсантъ № 124 (7086) от 19.07.2021 (kommersant.ru)

Большой free float будет способствовать высокой ликвидности расписок EMC - Арикапитал

- 16 июля 2021, 18:17

- |

Новичок первый день на бирже провел достаточно уверенно — цена в течение дня доходила до 940 руб. при цене размещения 928,19 руб., и под давлением внешних рынков по итогам дня составила 926 руб., то есть всего -0,2% за день, при том, что индекс Мосбиржи снизился на 0,8%, а бумаги другого представителя медицинского сектора MDMG провалились почти на 3%.

Примечательно, что по объему торгов на основной сессии ЕМС был 13 среди всех публичных компаний — 1,7 млрд руб. против 78 млн руб. у MDMG, обогнав такие компании как «Яндекс» (1,6 млрд руб), «Полиметалл» (1,3 млрд руб), «Магнит» (1,1 млрд).

Достаточно большой free float 44% должен стать сильным аргументов «за» относительно высокой ликвидности расписок EMC и в будущем. Важно, и это показал вчерашний день, что EMC не будет столь сильно зависеть об общей конъюнктуры рынка, как сырьевые бумаги, составляющие ядро российских биржевых индексов. Бизнес у EMC устойчивый с одним из самых высоких уровней маржинальности в отрасли глобально, а цены за услуги фиксируются в евро, что защищает от рисков девальвации рубля, происходящей время от времени. Хотя полностью избежать влияния общерыночных факторов не сможет и EMC.Суверов Сергей

УК «Арикапитал»

Сейчас на российский рынок влияют две волнительные темы — недоговороспособность ОПЕК+, хотя мы думаем, что компромисс по будущей сделке все же будет достигнут, иначе нефть будет стоить 30 долл. за баррель, и мировая инфляция, делающая практически невозможной сохранение прежних объемов стимулов. И хотя, согласно опросам, 70% инвесторов, как в принципе и ФРС, считают всплеск инфляции временным явлением, возможно, они слишком оптимистично смотрят на вещи. Инфляция, конечно, это больше зло для рынка облигаций, чем для рынка акций, но к серьёзному росту волатильности котировок стоит подготовиться и запастись терпением.

Финтех как двигатель IPO

- 15 июля 2021, 22:52

- |

Важная новость из Лондона. Финтех-компания Wise, ранее известная как TransferWise, проводит IPO посредством прямого листинга на LSE. Как пишет CNBC, дебют Wise — большая победа для Лондона, который стремится привлечь больше историй успеха в сфере технологий после Brexit. В отличие от традиционного IPO, компании, которые проводят листинг напрямую, не выпускают новые акции и не привлекают свежий капитал. Этот процесс также избавляет от необходимости иметь андеррайтеров. Однако Wise консультируют такие банки, как Goldman Sachs и Morgan Stanley.

( Читать дальше )

IPO EMC ударило Мать и дитя

- 15 июля 2021, 19:12

- |

Мать и дитя падали на открытии торгов на 7% из-за IPO EMC

Бесцеремонное поведение компании EMC ввергло в уныние неофитов, которых «обрабатывали» телеграмм-каналья. На протяжении полугода канальи перевирали факты, подталкивая нерадивых инвесторов к покупке акций компании Мать и дитя. В связи с чем котировки росли неплохими темпами, показывая 110% доходность со дня IPO Мать и дитя 9 ноября 2020 года.

У меня было двойственное чувство, где с одной стороны была радость роста, но с другой досада, так как успел купить меньше 10% от задуманного количества. Каждую неделю я думал что, вот, сейчас перестанут крутить рекламу на канальях, цена вернётся на адекватный уровень и смогу потратить чуточку денежек на покупку акций Мать и дитя. Но у телеграмм-каналий были свои планы.

Опустив чужую давнюю аргументацию, обращу внимание на последнюю. Если вы посмотрите на рекламу этих акций, то можете заметить, как в ней говорилось о цене IPO EMC и правильными словами преподносилось, что компания Мать и дитя должна по стоимости равняться на EMC. Тем самым продолжая подталкивать акции в нужную им сторону. Но мало кто задался ответным вопросом, ибо почему не ЕМС должна тянуться к уровню Мать и дитя?

( Читать дальше )

Для IPO в РФ есть определенные барьеры, ЦБ их снимает, готовит пакет стимулов - зампред ЦБ

- 15 июля 2021, 14:07

- |

По поводу IPO хочу сказать, что претензия наша перманентная к рынку, что он не выполняет функционал по IPO. Мы имеем определенные барьеры, мы их снимаем. Мы сейчас готовим пакет стимулов. Мы выпустили бумагу на общественное обсуждение — мы хотим убрать 25% лимит на расписки и 50% на иностранное размещение для того чтобы не плодить офшорные варианты размещения в России российских же компаний через материнскую иностранную компаниюЦентробанк продолжит устранять барьеры для проведения IPO в России — ПРАЙМ, 15.07.2021 (1prime.ru)

У нас в планах дать на pre-IPO стадии большее количество типов привилегированных акций — многоголосых привилегированных акций или вообще безголосых привилегированных акций, когда перед тем, как выйти на IPO, фаундеры вместе с private equity инвестором закрепляют некую систему взаимодействия, которая уже дальше живет в рамках публичной компании, но не нарушая права миноритариев

То есть мы, то что с точки регуляторной среды, разнообразия инструментов, гэпы (разрывы — ред.), которые возможно являются препятствием для IPO, будем устранять, но регулятор не может запустить конвейер IPO, если не работает сам конвейер производства новых компаний. Индустрия private equity, венчура — именно они порождают то, что потом выходит на IPO. И вся эта цепочка является фокусом нашего внимания

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал