IPO

Акции Segezha Group будут интересны стратегическим инвесторам - Фридом Финанс

- 21 апреля 2021, 13:51

- |

Другим поводом является стратегия компании, направленная на рост производства. Сейчас у Segezha Group ведущие позиции по некоторым направлениям, крупнейший лесной банк, но в будущем планируется увеличить лесопереработку и производственные мощности бумажных фабрик. Стратегия также предусматривает удержание долговой нагрузки ниже 2х OIBDA и выплату 70-100% свободного денежного потока акционерам. Дивиденд ожидается на уровне 3-5 млрд руб., что соответствует доходности 2-4,5% к оценке на размещении.

На наш взгляд, бумага будет интересна стратегическим инвесторам, но спрос со стороны розничных клиентов будет невысоким. Обусловлено это преимущественно тем, что как бы ни успешно шел бизнес, акции займут место в 3 эшелоне и вряд ли войдут в престижные индексы. После IPO не стоит рассчитывать на высокий апсайд, не исключаю, что размещение пройдет в нижней половине диапазона.Ващенко Георгий

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Додо Пицца. Отчётность самой открытой из непубличных компаний. Мысли по IPO в 2024.

- 21 апреля 2021, 11:18

- |

Dodo Brands намедни представила консолидированную отчётность по МСФО за 2020 год.

Всё по-взрослому, с аудиторским заключением от EY, что красноречиво говорит о желании компании всерьёз подготовиться к IPO (запланировано на 2024 год). Да и недавно созданный Совет Директоров, куда вошли известные независимые директора — тоже в актив компании. Поделюсь основными наблюдениями:

По отчётности

👉 Выручка всего 3 ярда руб, но быстро растёт (+24% к 2019 году)

👉 2 млрд выручки принёс франчайзинг, 1 млрд — собственные продажи.

👉 Компания по чистой прибыли остаётся убыточной (символический убыток в 78 млн за год).

Насколько я понимаю, убыток связан с большими вложениями в IT-платформу, колл-центр и прочие ноу-хау.

Это логичный и понятный шаг при желании создать технологичную компанию, которую легко будет масштабировать по франшизе. Тот же Озон 22 года подряд убыточен, и ничего — феерично взлетел на IPO.

👉 На конец 2020 года у Додо 679 точек продаж в 14 странах. Из них только 35 своих и 644 — франшизные. Рост к 2019 году +18%.

По акциям

👉 У компании сейчас около 50.000 акций. На неком подобии внебиржевого рынка, посредством тг-каналов, акции Dodo продаются и покупаются примерно по $3500-4000 за штуку. Таким образом немногочисленные энтузиасты оценивают компанию в 13-15 млрд рублей, то есть в 4-5 годовых выручек. С учётом бурного роста это дёшево. Но реальные суммы сделок оценить трудно, так как «спреды» между продавцами и покупателями огромны — от $2500 до $8000.

👉 С другой стороны именитые мировые аналоги на бирже оцениваются также, а то и скромнее: «Папа Джонс» стоит 2 выручки, «Доминос» — около 4,5 выручек.

( Читать дальше )

Сегежа определилась с ценой акции на IPO и датой размещения акций

- 21 апреля 2021, 09:27

- |

Это означает капитализацию 122,5-152,4 млрд рублей.

Окончательная цена будет объявлена 28 апреля.

IPO KnowBe4 (KNBE). Повышение кибербезопасности со стороны атак социальной инженерии!

- 20 апреля 2021, 14:31

- |

KnowBe4 разработала ведущую платформу повышения осведомленности о безопасности, позволяющую организациям оценивать, отслеживать и минимизировать текущую угрозу кибербезопасности со стороны атак социальной инженерии.

Самый большой риск для безопасности — это люди. Поскольку инвестиции в продукты безопасности значительно растут, злоумышленники все чаще используют социальную инженерию для обхода традиционных уровней защиты кибербезопасности. Социальная инженерия основана на манипулировании человеческим поведением и может варьироваться от вовлечения ничего не подозревающих сотрудников в схемы обмана своих работодателей до получения доступа к системам на начальном этапе более широких, многоэтапных кибератак, которые могут привести к разрушительным последствиям.

Социальная инженерия представляет собой универсальный риск кибербезопасности, поскольку он нацелен на сотрудников, а не на инфраструктуру организации. Таким образом, риски социальной инженерии затрагивают каждую организацию, независимо от сложности ее инфраструктуры безопасности.

Исторически сложилось так, что организации вкладывали значительные средства в средства защиты от кибербезопасности, полагая, что только инструменты, ориентированные на инфраструктуру, могут обеспечить адекватную защиту. Согласно прогнозу Международной корпорации данных (IDC), организации потратили 59 миллиардов долларов на продукты для ИТ-безопасности в 2019 году, и ожидается, что к 2024 году эта цифра достигнет 86 миллиардов долларов.

( Читать дальше )

За 1 кв 21 г российские компании привлекли $2,7 млрд на IPO - 10 летний рекорд для первых кварталов

- 20 апреля 2021, 10:33

- |

В феврале Ozon разместил облигации, конвертируемые в депозитарные акции, на $750 млн. Это более половины суммы, привлеченной компанией на IPO в 2020 году — тогда Ozon разместилась на $1,2 млрд.

В марте «М.Видео» провела вторичное размещение (SPO), продав акции на $241,3 млн.

Второй по величине сделкой стала покупка Трубной металлургической компанией Челябинского трубопрокатного завода за $1,13 млрд,

третьей — продажа «Русалом» 14% в Быстринском медном проекте «Интерросу» за $570 млн.

Отмечается также и увеличение активности российского среднего бизнеса — объем сделок вырос на 164% по сравнению с прошлым годом.

Рынок заемного капитала сократился: российские компании за три месяца привлекли на нем $6,5 млрд, что на 28% меньше, чем в прошлом году.

источник

Хорошие Отчеты Банков / Когда покупать акции TSMС? / Акции Virgin Galactic падают / Хорошие новости

- 19 апреля 2021, 19:10

- |

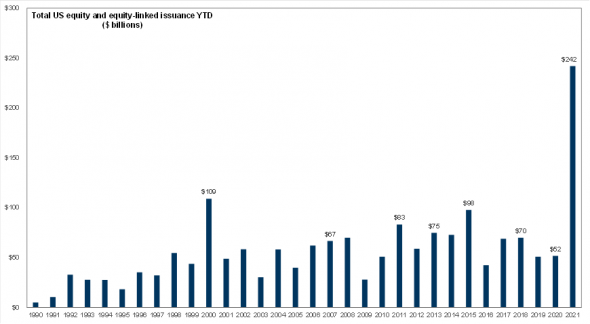

Выпуск новых акций в США в 1 квартале более чем в два раза превысил рекорд пузыря доткомов

- 19 апреля 2021, 16:25

- |

Статистика показывает, что в 2021 году к текущему моменту объем размещений IPO+SPAC достиг $242 млрд.

Если сравнить с аналогичными периодами прошлых лет (январь-апрель), то предыдущий рекорд был установлен в 2000 году и составлял $109 млрд.

В общем, держим ухо в остро. Масса признаков финансового пузыря налицо. Когда развернется — не знаем, но инфляция активов полным ходом.

IPO UiPath (PATH). Платформа для автоматизации бизнес-процессов

- 19 апреля 2021, 14:52

- |

UiPath, Inc. – технологическая компания из Нью-Йорка, США, которая занимается созданием платформы для автоматизации бизнес-процессов с использованием роботизированной техники. Компания использует возможности компьютерного зрения на основе искусственного интеллекта для того, чтобы роботы могли выполнять широкий спектр бизнес-процессов, включая вход в приложения, извлечение информации из документов, перемещение файлов, заполнение форм и обновление информационных полей, баз данных и пр.

По состоянию на 31 января 2020 года UiPath имела 6009 клиентов, в том числе 80% из списка Fortune10 и 61% из списка Fortune Global500, а уже через год компания имела 7968 клиентов, в том числе 80% из Fortune10 и 63% из списка Fortune Global500. Клиентская база UiPath охватывает самые разные отрасли мировой экономики и включает в себя таких мировых гигантов, как Adobe, Applied Materials, Chevron, Chipotle Mexican Grill, CrowdStrike, CVS Health, Deutsche Post DHL, EY, Generali, KDDI, SBA Communications, Takeda Pharmaceuticals и Uber Technologies, Inc.

( Читать дальше )

IPO Zymergen (ZY). Создания материалов и продуктов используемых в различных отраслях

- 19 апреля 2021, 12:09

- |

Zymergen Inc. — биотехнологическая компания из Калифорнии (США), которая специализируется на работах в области машинного обучения, больших данных и искусственного интеллекта для создания материалов и продуктов, используемых в различных отраслях, от сельского хозяйства до электроники, от товаров народного потребления до фармацевтики. Материалы, которые человеческая цивилизация использует в своей повседневной жизни, получены из нескольких десятков химических соединений, большая часть которых синтезируется в результате крекинга углеводородов – они требуют значительных капитальных затрат и ответственны за ухудшение экологической обстановки на планете. Zymergen и другие компании синтетической биологии используют для получения новых материалов и веществ микроорганизмы – такие соединения более надежны, дешевы и не приводят к значительному загрязнению окружающей среды.

Платформа для биологического производства Zymergen идентифицирует биомолекулы, которые необходимы заказчику, и создает колонии микроорганизмов, которые могут производить эти биомолекулы в промышленных масштабах. Полученные таким образом продукты обладают революционными характеристиками, которые недоступны современной химии. Первым коммерческим продуктов компании является Hyaline — оптическая пленка, разработанная для компаний, производящих электронику. Она предназначена для использования в дисплеях сенсорных датчиков персональных гаджетов. Hyaline позволит клиентам Zymergen изготавливать прочные складные сенсорные экраны и гибкие печатные схемы высокой плотности. В декабре 2020 года первые образцы Hyaline были переданы потенциальным клиентам для тестирования и проверки.

( Читать дальше )

IPO DoubleVerify Holding (DV). Платформа для анализа цифровых медиа!

- 19 апреля 2021, 10:52

- |

DoubleVerify Holdings, Inc. – холдинговая компания со штаб-квартирой в Нью-Йорке, США, и филиалами в нескольких странах мира. DoubleVerify Holdings через свои дочерние компании предоставляет клиентам программную платформу для анализа цифровых медиа. Благодаря этой платформе и предоставляемым ею метрикам DoubleVerify дает возможность клиентам определить справедливую стоимость своей цифровой рекламы.

Главная метрика платформы DV Authentic Ad — это оценка качества цифровых медиа, которая измеряет, отображается ли цифровая реклама в безопасной для бренда среде и полностью ли доступна для просмотра в предполагаемой географической зоне. Программная платформа DoubleVerify предоставляет эту метрику клиентам в режиме реального времени, позволяя им получать доступ к критически важным данным об эффективности своей цифровой рекламы. После этого клиенты используют полученную аналитику для того, чтобы повысить эффективность своих инвестиций в цифровую рекламу, избегая ненужных затрат на заблокированную или мошенническую рекламу, оптимизируя свою медиастратегию в режиме реального времени, проверяя наиболее эффективные объявления и контент.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал