Etf

Фонды на бирже. Как стать владельцем сотен компаний всего за 100 рублей?

- 16 августа 2021, 10:37

- |

В 2020 году на фондовый рынок пришло 4,7 млн новичков, а число индивидуальных инвестиционных счетов (ИИС) на бирже выросло до 3,4 млн. До конца 2021 года еще далеко, но вполне возможно, что и 2021 год поставит новый рекорд по миграции экономически активного населения на биржевой рынок.

То, что население нашей страны стало задумываться про инвестиции куда чаще, стало уже трудно оспариваемым фактом. Однако одно дело прийти на биржу, а совсем другое – не потерять на ней часть, а возможно и все свои деньги.

Ранее мы рассмотрели такие инструменты, как акции и облигации. И те и другие вполне подойдут начинающему инвестору (Если брать ОФЗ и голубые фишки). Однако есть еще один инструмент, не требующий от Вас глубокого понимания правил игры на бирже и кропотливого труда по собиранию беспроигрышного портфеля. Этот инструмент — это фонды

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 2 )

General Dynamics: стагнация или надежда на рост?

- 15 августа 2021, 23:27

- |

General Dynamics отчиталась за 2 квартал 2021 г. (2Q21), выручка составила $9,22 млрд по сравнению с 9,27 млрд в 2Q20, снижение на 0,5%. По отношению ко второму кварталу 2019 г. снижение на 3,5%. Разводненная прибыль на акцию (Diluted EPS) по итогам 2Q21 составила $2,61 по сравнению с $2,18 годом ранее. Аналитики в среднем прогнозировали за квартал выручку $9,3 млрд и EPS $2,55. Свободный денежный поток от операций вырос с $622 млн за 2Q20 до $943 млн по итогам 2Q21. Портфель заказов за квартал снизился на $300 млн до $89,25 млрд. Подробнее об отчете за 1Q21 можно прочитать здесь.

За первое полугодие 2021 г. выручка компании выросла на 3,3% до $18,6 млрд по сравнению с $18 млрд годом ранее. Разводненная прибыль на акцию за первые 6 месяцев 2021 г. составила $5,1 против $4,61 за соответствующий период годом ранее. Свободный денежный поток от операций по итогам полугодия составил $812 млн по сравнению с отрицательным потоком -$229 млн годом ранее.

( Читать дальше )

Отчет L3Harris: увеличение buyback на фоне отсутствия роста выручки

- 13 августа 2021, 18:13

- |

Продолжаем рассматривать квартальные отчеты компаний, входящих в ETF iShares Aerospace & Defense ETF (ITA). На очереди L3Harris Technologies (LHX).

Прежде чем приступить к отчету напомним, компания L3Harris Technologies была образована в 2019 г. путем слияния L3 Technologies и Harris Corporation. В связи с этим мы не будем рассматривать результаты 2019 г., так как они не по всем параметрам репрезентативны.

Выручка L3Harris (LHX) во 2 квартале 2021 г. (2Q21) составила $4,67 млрд по сравнению с $4,45 млрд в 2Q20, рост на 5%. Прибыль на акцию (Non-GAAP EPS) по итогам 2Q21 составила $3,26 по сравнению с $2,83 годом ранее. Аналитики Wall Street в среднем прогнозировали за квартал выручку $4,64 млрд и EPS $3,17. Скорректированный свободный денежный поток снизился на 12,7% до $685 млн. Отчет за 1Q21 можно посмотреть здесь.

За первое полугодие 2021 г. выручка L3Harris выросла на 1,8% до $9,24 млрд. Прибыль на акцию по итогам первых 6 месяцев 2021 г. составила $6,44 против $5,63 за соответствующий период прошлого года. Скорректированный свободный денежный поток практически не изменился — $1,32 млрд.

( Читать дальше )

Illumina отчиталась лучше ожиданий и снова повысила прогноз на год

- 13 августа 2021, 12:20

- |

Illumina (ILMN) опубликовала отчёт за 2 кв. 2021 г. (2q21). Выручка взлетела на 78% до $1,13 млрд. До пандемии совокупная выручка была $838 млн, т.е. рост к 2Q19 составляет 34,4%. Напомним, по итогам 1Q21 было $1,09 млрд. Скорректированная прибыль на 1 акцию (adjusted EPS) составила $1,87 по сравнению с $0,62 во 2Q20. Аналитики в среднем ожидали, что выручка будет $1,01 млрд и adjusted EPS $1,35. Свободный денежный поток (FCF) составил $209 млн, почти без изменений. Денежные средства и эквиваленты на конец года $4,3 млрд. Чистый долг отрицательный.

Продуктовая выручка (product revenue) взлетела на 84,4% до $972 млн. Сервисная и прочая выручка подскочила в 1,5 раза и составила $154 млн. В структуре продуктовой выручки $778 млн или 80% приходится на consumables (расходные материалы), в общей выручке компании на них приходится 69%. Во 2Q21 рост выручки от расходных материалов составил 78,4%. Выручка от инструментов выросла более чем в 2 раза до $194 млн. Это 20% продуктовой выручки или 17% совокупной выручки Illumina.

( Читать дальше )

Отчет Teledyne: смотрим на результаты приобретения FLIR Systems за $8 млрд

- 13 августа 2021, 11:23

- |

Сегодня продолжаем разбирать отчеты компаний оборонного сектора США, входящие в iShares Aerospace & Defense ETF (ITA) и на очереди у нас компания, занимающая 4 позицию в этом ETF. Выручка Teledyne (TDY) во 2 квартале 2021 г. (2Q21) составила $1,12 млрд по сравнению с $743,3 млн в 2Q20, рост на 50,8%. Скорректированная прибыль на акцию (Adjusted EPS) по итогам 2Q21 составила $4,61 по сравнению с $2,68 годом ранее. Аналитики в среднем прогнозировали за квартал выручку $1 млрд и adj. EPS $2.94. Скорректированный свободный денежный поток вырос почти в 2 раза с $139,2 млн до $257,2 млн. Отчет за 1Q21 можно посмотреть здесь.

Отдельно отмечаем, что сильные квартальные результаты связаны с тем, что 14 мая 2021 г. была закрыта сделка по приобретению FLIR Systems за сумму около $8,1 млрд (50% наличными и еще 50% акциями). Без учета поглощения FLIR Systems выручка составила бы $819,6 млн, что соответствовало бы росту 10,2% к 2Q20 и всего 5% к 2Q19.

( Читать дальше )

Дивидендные поступления от российских компаний возвращаются в рынок, но за неделю через ETF вывели $61 млн

- 13 августа 2021, 09:52

- |

За прошедший период российские акции потеряли $61 млн через ETF, что стало вторым по величине недельным оттоком с начала года. Основным источником стали фонды, ориентированные на Россию: отток составил $55 млн, но фонды GEM также потеряли часть денег.

Наибольший отток показал крупнейший российский RSX ETF: $42 млн ушло только из этого фонда за неделю.

Для всех российских ETF эта неделя стала девятой неделей оттоков подряд с момента саммита США-Россия в середине июня: общий объем оттока из этой категории фондов достиг $320 млн.

Средний объем длинных позиций по наиболее ликвидным бумагам на "Московской бирже" за неделю вырос на 1%. Институциональные потоки были стабильно положительными с перевесом покупок почти в 70%.

( Читать дальше )

Попытка обогнать индекс Мосбиржи

- 12 августа 2021, 07:56

- |

Спойлер — не получилось =(

В самом начале своего пути инвестирования я начитался Грэма, что инвестор, который хочет получить доходность выше среднерыночной, должен тщательно анализировать компании, выбирать из них перспективные и недооцененные и все такое, плюс я не помню уже где прочел, что компании малой капитализации, как правило, растут лучше. Свой тогдашний портфель (применительно к российскому рынку) я разделил на две части — компании малой капитализации и компании первого эшелона. Попытка инвестиций в компании малой капитализации с треском провалилась (подробнее тут).

А вот, что получилось с основными компаниями:

Портфель выглядит вот так:

( Читать дальше )

Индексные Фонды или Акции? Ваш выбор Портфеля.

- 12 августа 2021, 01:29

- |

Индексные Фонды или Акции? Ваш выбор Портфеля.

Когда вы формируете портфель, то по каким признакам выбираете инструменты?

Получилось так, что мне пришлось сменить стратегию.

До недавнего времени у меня в Портфеле были только Дивитикеры.

А Стратегия была — Купил и Забыл.

( Читать дальше )

Конкретные шаги. Заключение

- 11 августа 2021, 19:30

- |

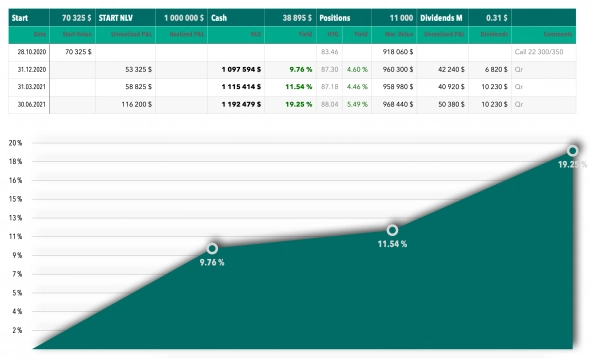

Постараюсь уместить информацию в один пост. Будут цифры и графики. Без этого никуда....

В прошлый раз мы говорили про риски инвестиций в опционы. До этого мы прошлись по рискам инвестиций в недвижимость и ETF на корпоративные облигации. Думаю, что тема рисков, а она основная в инвестициях — раскрыта если не полностью, то достаточно подробно. Сегодня я покажу, как выглядит типичный портфель в стандартной ситуации. Для этого картинка:

Не буду ее ужимать. Удобнее, думаю посмотреть в полном масштабе.

Наш портфель 2021 года с поквартальной разбивкой.

Расчет строится из первоначального размера портфеля в 1 млн долларов. для удобства.

Итак:

Start NLV — 1.000.000$

Мы купили 11.000 акций HYG (корпоративные облигации)

по цене — 83.46$ на 918.060$

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал