ETf

Почему «убытки - это норма» на фондовом рынке (перевод с elliottwave com)

- 24 сентября 2021, 15:45

- |

Знаете ли вы, что сэр Исаак Ньютон «остался без штанов» в пузыре Южных морей 1720-х годов? Этот великий ученый и математик потерял более миллиона долларов в эквиваленте долларов 2021 года. Вот краткое описание инвестиционных действий Ньютона из знаменитой книги Роберта Пректера Социономическая теория финансов: "[Сэр Исаак Ньютон] инвестировал немного раньше в тренде и «мудро» получил небольшую прибыль. Наблюдая за продолжением тренда, он, наконец, сделал крупную ставку и «мудро» продержался в долгосрочной перспективе. В конце концов он продался с почти полной потерей".

Знаете ли вы, что сэр Исаак Ньютон «остался без штанов» в пузыре Южных морей 1720-х годов? Этот великий ученый и математик потерял более миллиона долларов в эквиваленте долларов 2021 года. Вот краткое описание инвестиционных действий Ньютона из знаменитой книги Роберта Пректера Социономическая теория финансов: "[Сэр Исаак Ньютон] инвестировал немного раньше в тренде и «мудро» получил небольшую прибыль. Наблюдая за продолжением тренда, он, наконец, сделал крупную ставку и «мудро» продержался в долгосрочной перспективе. В конце концов он продался с почти полной потерей".После этой финансовой потери Ньютон сказал: «Я могу измерить движения тел, но я не могу измерить человеческое безумие».

Неудачная инвестиционная история Ньютона поучительна, потому что она резюмирует, почему потери на фондовом рынке были нормой среди инвесторов после полного рыночного цикла. Другими словами, инвесторы обычно являются «робкими трейдерами в начале бычьего рынка и уверенными долгосрочными держателями на пике». Чтобы доказать это более четко, давайте посмотрим, как инвесторы находились в паевом инвестиционном фонде за 10-летний период по сравнению с доходностью фонда за тот же период времени.

( Читать дальше )

- комментировать

- 2.6К | ★3

- Комментарии ( 3 )

Закрываем часть позиции в ETF на финансовый сектор США

- 24 сентября 2021, 10:46

- |

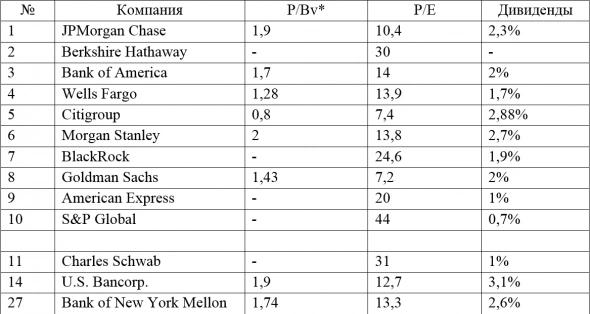

* Капитал 1 уровня

Повторим наши основные тезисы, которые мы писали в обзорах отчётности за 2Q21.

1) Из банковских акций можно покупать Citigroup, держать Wells Fargo и Goldman Sachs**. У этих компаний, на наш взгляд, сохраняется достаточный upside. Остальные финансовые корпорации можно держать в портфеле с пониманием, что 20%+ годовых от текущих уровней на них вряд ли можно заработать.

2) В связи с грядущим ростом ставки ФРС ритейл банки могут улучшить свои показатели по классическому кредитному бизнесу. Низкие или нулевые ставки этот бизнес убивают, т.к. не оставляют разницы между фондированием и ставками по кредитам. С другой стороны, на этот бизнес давит бурное развитие BNPL (сервисов с беспроцентной рассрочкой платежей).

( Читать дальше )

7 октября 2021 года состоится сплит FXUS, FXRL и FXRB

- 23 сентября 2021, 15:54

- |

7 октября 2021 года состоится сплит трех фондов FinEx: FXUS, FXRL и FXRB. Это корпоративное действие, после которого их акции будут поделены на более мелкие. При этом стоимость каждой снизится в 100 раз, а их количество в портфеле в 100 раз возрастет.

Что случилосьАкции фондов FXUS, FXRL и FXRB будут поделены на более мелкие с коэффициентом 1:100. Это значит, что число акций этих фондов в портфеле инвестора увеличится в 100 раз и во столько же снизится цена каждой из них. Так что акции FXUS, FXRL и FXRB будут стоить 1/100 своей цены до сплита.

Важно: итоговая стоимость акций любого из этих фондов в портфеле никак не изменится. Например, если у вас есть 1 акция ETF стоимостью 6000 рублей, то после завершения сплита будет 100 акций по 60 рублей. Налоговых последствий такое корпоративное действие не влечет.

Зачем это нужно инвесторам( Читать дальше )

Геополитическая напряжённость между Китаем и Австралией поможет General Dynamics

- 22 сентября 2021, 12:31

- |

На прошлой неделе стало известно о заключении партнерства в оборонной сфере между США, Великобританией и Австралией в связи с увеличением влияния Китая в Юго-Восточной Азии и Океании. Цель партнерства: способствовать вооружению австралийского флота атомными подводными лодками (АПЛ). Партнерство ратифицировано первыми лицами стран, Джо Байден со стороны США, Борис Джонсон со стороны Великобритании и его коллега Скотт Моррисон со стороны Австралии. Как уточняют стороны, это будут атомные подводные лодки без ядерного оружия на борту.

Наиболее интересным является финансовая сторона такого сотрудничества. Западные аналитики отмечают, что это вероятно поставит крест на попытках Австралии договориться с французской Naval Group на строительство новых подлодок, сумма контракта оценивалась в размере $40 млрд. Наиболее вероятно, что эти средства теперь пойдут американскому производителю General Dynamics (GD), который сейчас обладает наиболее продвинутыми технологиями в области АПЛ. Другим бенефициаром можно назвать Huntington Ingalls Industries (HII), которая практически всегда является основным подрядчиком у General Dynamics Electric Boat.

( Читать дальше )

Доходность на диване.

- 22 сентября 2021, 08:26

- |

ETF обозначает exchange traded fund — биржевой инвестиционный фонд. Каждый такой фонд имеет базовый актив, в качестве которого выступают акции, облигации, сырье и т. д. Проще говоря, это инструмент, представляющий собой уже готовую корзину инвестиций.

Работает он по следующей схеме:

- Управляющая компания принимает решение о создании фонда.

- На выделенные средства закупается актив, например ценные бумаги компаний определенной отрасли.

- Происходит эмиссия акций фонда, они реализуются на бирже.

- Инвестор приобретает акции фонда. Его итоговая прибыль или убыток определяется разницей в цене между покупкой и последующей продажей, а также дивидендами, полученными за период удержания, если политика фонда предполагает их выплату.

( Читать дальше )

3 божественных эклера в зоне заражения, или разведка боем.

- 21 сентября 2021, 17:25

- |

Когда моя радость от предстоящего посещения мероприятия немного улеглась, спрашиваю у брокера кто будет на мероприятии? Мне отвечают, что будет один спикер, очень серьёзный. На рынке кучу лет, финансовый эксперт, миллиарды денег в управлении, член совета чего-то там ЦБ. Называют женское имя и фамилию… Я говорю что первый раз слышу о таком человеке. Брокер удивлён — это очень известный финансовый эксперт…

( Читать дальше )

Снижение комиссий фондов

- 21 сентября 2021, 14:58

- |

Всем привет! Конкуренция это все-таки двигатель прогресса и на нашем отечественном рынке биржевых фондов (БПИФ и ETF) это тоже работает, хотя и медленно.

Недавно писал про Открытие, которое совсем потеряло берега и для новых фондов поставило комиссии раза в полтора-два выше рынка, но к счастью есть адекватные управляющие компании, которые в борьбе за клиента уменьшают свои аппетиты и оптимизируют бизнес-процессы.

Кратенько перечислю те управляющие компании и фонды в них, которые снизили комиссии в недавнее время

Тиньков

Фонд TGLD - как понятно из названия, следует за ценой золота. Снизил свои комиссии (читай — расходы инвестора) сразу по двум направлениям. Во-первых — стал покупать не паи иностранного ETF на золото (это был IAU с комсой в 0,25%), а инвестировать в золото напрямую. Во-вторых, сократил собственную комиссию на 0,2%. Итого — раньше реальные затраты инвестора, с учетом скрытой комиссии иностранного ETF составляли 0,99%, а теперь 0,54%. Разница почти в 2 раза! Молодцы, но Финекс с его FXGD и комиссией в 0,45% еще не догнали, поэтому лично я пока буду продолжать покупать фонд от Финекса.

( Читать дальше )

Boeing повысила свой долгосрочный прогноз спроса на самолеты

- 18 сентября 2021, 23:14

- |

Согласно актуальной модели, которую Boeing заложила в свой прогноз, в 2022 году ожидается возвращение внутренних перевозок к уровню 2019 г., по региональным и международным перевозкам восстановление ожидается к 2023 г. и 2024 г. соответственно.

В ближайшие 10 лет Boeing ожидает мировой спрос на коммерческие самолеты в размере 19 330, годом ранее прогноз спроса составлял 18 350 самолетов. Повышение среднесрочного прогноза стало возможно благодаря более успешному выходу из пандемии. В течение этого периода спрос на коммерческие самолеты, включая грузовые самолеты, а также оборонный сектор составит $9 трлн, что на $300 млрд больше, чем годом ранее.

( Читать дальше )

Анализ и визуализация данных в финансах — анализ ETF с использованием Python

- 18 сентября 2021, 00:55

- |

1. О данных

Для анализа будем использовать данные ETF c базовой валютой USD: FXCN, FXRL, FXIT, FXUS и FXRU. Временной ряд рассмотрим за три года с 2018 по 2020 года. Само исследование проведем в Google Colaboratory.

Как обычно в начале импортируем все необходимые библиотеки для дальнейшей работы.

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

from google.colab import files

import warnings

warnings.filterwarnings("ignore")Сначала необходимо получить данные. Есть несколько способов. Мы воспользовались — взяли их с Finam в формате csv. Дальше написал функцию для обработки полученных данных и при помощи concat свел их в один датафрейм.def changeDF(df): df['date'] = pd.to_datetime(df['<DATE>'].astype(str), dayfirst=True) name =[x for x in globals() if globals()[x] is df][0] df = df.drop(['<DATE>','<TIME>', '<OPEN>', '<HIGH>', '<LOW>'], axis=1) df = df.set_index(['date']) df.columns = [name+'_cl', name + '_vol'] return df fxgd_change = changeDF(fxgd) fxrl_change = changeDF(fxrl) fxit_change = changeDF(fxit) fxus_change = changeDF(fxus) fxru_change = changeDF(fxru) fxcn_change = changeDF(fxcn) etf = pd.concat([fxgd_change, fxrl_change, fxit_change, fxus_change, fxru_change, fxcn_change], axis=1) etf.head()В результате получили:

( Читать дальше )

Lockheed Martin получила контракт на $6,6 млрд

- 17 сентября 2021, 12:30

- |

Министерство обороны США заключило контракт с Lockheed Martin (LMT) на $6,6 млрд, предусматривающий глобальное обслуживание и поддержку истребителей F-35. Контракт на техническое обслуживание F-35 заключен на 2021 финансовый год с возможностью продления на 2022 и 2023 гг.

Lockheed Martin согласно условиям контракта будет проводить не только техническое обслуживание истребителей F-35, но и заниматься такими вещами, как обслуживание мест базирования самолетов, обучение пилотов и обслуживающего персонала, управление цепочками поставок комплектующих и запчастей.

Пентагон и Lockheed Martin надеятся, что созданные в рамках контракта производственные мощности будут способствовать дальнейшему снижению стоимости программы F-35. Текущий план предполагает снижение стоимости программы F-35 на 40% в следующие 5 лет. Вероятно, такие показатели сделают эксплуатацию данного самолета более приемлемой для Министерства обороны США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал