Buyback

Квартальный отчет Visa: хороший отчет, но Covid продолжает давить на бизнес

- 28 октября 2021, 21:35

- |

Visa (V) отчиталась за 4 кв. финансового 2021 г. (4Q FY21), закончившийся 30.09.21. Выручка за квартал выросла на 28,6% до $6,56 млрд. Если сравнить с 2019 г., то выручка выросла на 6,9%. Чистая прибыль в расчете на 1 акцию $1,65 против $0,97 за 4Q FY20. Скорректированная чистая прибыль в расчёте на 1 акцию (adjusted EPS) $1,62 против $1,12 годом ранее. Согласно информации FactSet, консенсус-прогноз аналитиков был выручка $6,52 млрд и adjusted EPS $1,55. Свободный денежный поток (FCF) $3,76 млрд в сравнении с $1,93 млрд в 4Q FY20. Деньги и денежные эквиваленты составили $16,5 млрд. Отчет за 3Q FY21 можно прочитать здесь.

За полный финансовый год чистая выручка Visa увеличилась на 10,3% до $24,11 млрд. По сравнению с полным FY19 рост составляет 4,9%. Скорректированная чистая прибыль выросла на 13,3% до $12,31 млрд. Adjusted EPS $5,91 против $5,04 за полный финансовый 2020 г. FCF вырос на 49,6% до $14,52 млрд (+21% к результатам 2019 г.).

( Читать дальше )

- комментировать

- 338

- Комментарии ( 4 )

Яндекс.Маркет способен выйти на положительные значения в ближайшие годы - Промсвязьбанк

- 27 октября 2021, 19:26

- |

Сегодня Яндекс опубликовал финансовые результаты за 3 квартал 2021 г., компания превзошла консенсус-прогноз по выручке (91,2 млрд рублей против 87,04 млрд рублей) и EBITDA — 5,6 млрд рублей при ожидаемом значении 5,3 млрд рублей.

( Читать дальше )

Выручка и прибыль Capital One за 3 квартал превзошли прогнозы - Финам

- 27 октября 2021, 12:52

- |

Квартальная выручка Capital One увеличилась на 6,1% в годовом выражении до $7,83 млрд и превысила консенсус-прогноз на уровне $7,4 млрд. Чистый процентный доход повысился на 10,8% до $6,16 млрд благодаря увеличению объемов кредитования, а также подъему показателя чистой процентной маржи на 67 базисных пунктов до 6,35%. Непроцентные доходы уменьшились на 8,3% до $1,67 млрд. Операционные расходы выросли на 18,2% до $4,14 млрд, что в значительной степени было обусловлено резким ростом затрат на маркетинг – более чем вдвое, до $751 млн. При этом показатель операционной эффективности (cost/income, или C/I) составил 52,9%.

( Читать дальше )

Отчет Lockheed Martin: слабые результаты, акции рухнули на 13%

- 26 октября 2021, 22:01

- |

Lockheed Martin (LMT) сегодня до начала торгов опубликовала отчет за 3 квартал 2021 г. (3Q21). Выручка компании упала на 2,8% до $16,03 млрд по сравнению с $16,5 млрд за 3Q20, кварталом ранее выручка составляла 17,02 млрд. Прибыль в расчёте на 1 акцию с учётом потенциального размытия (diluted EPS) составила $2,21 против $6,25 за 3Q20. Согласно данным FactSet, аналитики прогнозировали выручку $17,1 млрд и EPS $1,97. Чистый денежный поток от операционной деятельности вырос на 3% до $1,94 млрд по сравнению с $1,88 млрд в 3Q20. Денежные средства и эквиваленты $2,73 млрд. Портфель заказов (backlog) сократился до $134,85 млрд в сравнении с $147,1 млрд на конец прошлого года. Отчет за 2Q21 смотрите здесь.

За первые 9 месяцев 2021 г. выручка Lockheed Martin выросла на 2% до $49,32 млрд по сравнению с $48,37 млрд годом ранее. Прибыль в расчёте на 1 акцию с учётом потенциального размытия (diluted EPS) за первые 3 квартала 2021 г. составила $15,32 по сравнению с $17,92 за тот же период годом ранее.

( Читать дальше )

Прибыль на акцию компании Microsoft Corporation в 1 квартале может вырасти на 14,2% г/г - Финам

- 26 октября 2021, 13:10

- |

По прогнозам самой компании, в 1 квартале совокупная выручка может составить $43,3-44,2 млрд. Таким образом, темпы роста выручки оцениваются на уровне 16,4-18,8% г/г.

В то же время консенсус-прогноз аналитиков по выручке составляет $44 млрд (рост на 18,3% г/г), а по EPS – $2,08 (рост на 14,2% г/г). За последние 90 дней 20 аналитиков повысили свои прогнозы по EPS Microsoft Corporation.

Стоит добавить, что последние 20 кварталов Microsoft Corporation отчитывается лучше ожиданий по EPS, и мы рассчитываем, что предстоящая отчетность не станет исключением. Сильный отчет окажет дополнительную поддержку акциям компании.Лапшина Ксения

ФГ «Финам»

Месяцем ранее компания объявила новую программу buyback на сумму $60 млрд, которая не имеет конкретной даты завершения и, вероятно, будет окончена, когда будет выкуплен весь заявленный объем. Также Microsoft Corporation повысила ежеквартальные дивидендные выплаты на 11% до $0,62. Годовая дивидендная доходность составляет 0,8% в текущих ценах.

Наша рекомендация по акциям Microsoft Corporation — «покупать» с целевой ценой $354,31 на сентябрь 2022 года. Потенциал роста с текущего уровня $308,13 составляет 15,0%.

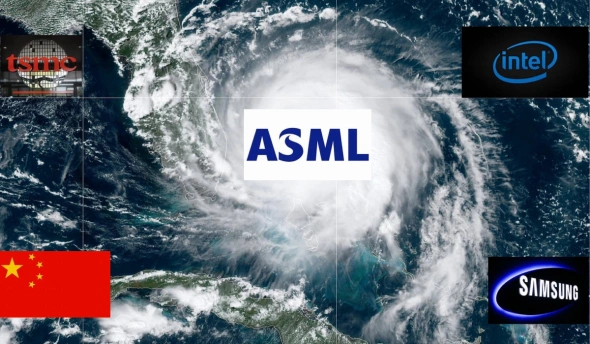

Квартальный отчет ASML: в фокусе проблемы с цепочками поставок

- 21 октября 2021, 16:08

- |

ASML Holding N.V. (ASML) опубликовал отчёт за 3 кв. 2021 г. (3Q21). Чистая выручка за квартал выросла на 32,42% до €5,24 млрд. ($6,1 млрд по текущему курсу EUR/USD). Во 2Q21 было €4,02 млрд (рост на 30,3% кв/кв). Прибыль на акцию с учетом возможного размытия (diluted EPS) €4,26 ($4,95) по сравнению с €2,53 в 3Q20. Валовая рентабельность (gross margin) 51,7% против 50,9% во 2Q21 и 47,5% по итогам 3Q20. По данным FactSet, аналитики в среднем прогнозировали выручку $6,19 млрд и EPS $4,61. Свободный денежный поток (FCF) составил €1,6 млрд по сравнению с -€31 млн за соответствующий период годом ранее, но в 2 раза меньше, чем в прошлом квартале, когда FCF составил €3,32 млрд. Отчет за 2Q21 можно посмотреть здесь.

За первые 9 мес. 2021 г. выручка составила €13,63 млрд по сравнению с €9,73 млрд за тот же период прошлого года, что соответствует росту на 40,1%. Валовая прибыль за первые 3 квартала 2021 г. составила €7,11 млрд и gross margin 52,2%. Операционная прибыль €4,72 млрд. Diluted EPS €9,98 против €5,25 за соответствующий период прошлого года.

( Читать дальше )

Акции Wells Fargo уже справедливо оценены после роста - Финам

- 19 октября 2021, 19:30

- |

Wells Fargo — крупный американский финансовый холдинг, входит в четверку ведущих банков США по величине активов. Wells Fargo предоставляет финансовые и страховые услуги в США, Канаде и Пуэрто-Рико, при этом клиентами кредитора являются каждое третье американское домохозяйство и каждая десятая компания среднего и малого бизнеса в стране. Кроме того, банк — лидер на рынке ипотечного кредитования в Штатах. Практически всю свою выручку Wells Fargo генерирует в США, там же находятся почти все его активы.

Этот год складывается достаточно успешно для Wells Fargo, несмотря на сохраняющиеся негативные последствия коронакризиса. Так, выручка банка в январе-сентябре увеличилась на 3,3% г/г, до $57,6 млрд, при этом банк показал чистую прибыль в размере $14,8 млрд против убытка в аналогичном периоде прошлого года. Поддержку прибыли оказало снижение операционных расходов на фоне реализации мер по оптимизации затрат, а также высвобождение резервов на возможные потери по ссудам в связи с улучшением прогнозов в отношении перспектив американской и мировой экономики.

( Читать дальше )

Выручка Wells Fargo по-прежнему не восстановилась до уровней 2019 г.

- 17 октября 2021, 19:53

- |

Продолжаем разбирать отчёты за 3 квартал 2021 г. (3q21) компаний финансового сектора США.

14 октября Wells Fargo (WFC) опубликовал отчёт за 3q21. Чистая выручка снизилась на 2,5% до $18,83 млрд. По отношению к 3q19 снижение составляет 14,4%. Чистая прибыль в расчёте на 1 акцию с учётом размытия (Diluted EPS) $1,17 против 70 центов в 3q20. Аналитики, опрошенные FactSet, в среднем ожидали, соответственно, $18,2 млрд и $0,99. Чистые процентные доходы просели на 5% до $8,9 млрд.

На прибыль повлияло высвобождение из резервов $1,65 млрд (+$0,30 к EPS). Во 2q21 банк сократил резервы на $1,64 млрд. Средний размер кредитного портфеля в 3q21 сократился на 8,3% г/г до $854 млрд (во 2q21 было $854,7 млрд). По отношению к 2019 г. кредитный портфель упал на 10%. Резервы на возможные потери по кредитам по итогам квартала $14,7 млрд или 1,7% от кредитного портфеля. В предыдущем квартале показатель был равен 1,9%. Средний размер депозитов вырос на 3,7% и составил $1,45 трлн ($1,44 трлн во 2q21). Непроцентные расходы сократились до $13,3 млрд по сравнению с $15,2 млрд годом ранее. Рентабельность вещественного акционерного капитала (ROTCE) 13,2%. Достаточность капитала 1 уровня 11,6%

( Читать дальше )

Акции Citigroup прибавили 3% после публикации квартального отчёта

- 16 октября 2021, 23:15

- |

Citigroup ( C ) отчиталась за 3 кв. 2021 г. (3q21) 14 октября. Чистая выручка снизилась на 0,9% до $17,15 млрд. Снижение к 3q19 составляет -7,6%. Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $2,15 против $1,36 в 3q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку $16,97 млрд и EPS $1,65. Рентабельность вещественного акционерного капитала (ROTCE) 11%.

Банк высвободил из резервов $1,2 млрд. Резервы на возможные потери по кредитам составили $17,7 млрд или 2,7% от кредитного портфеля, в сравнении с 2,8% во 2q21. Кредитный портфель сократился на 1,8% ко 2q21 и составил $664,8 млрд. Депозиты выросли на 2,8% до $1,35 трлн. Достаточность капитала 1 уровня 11,7%.

В годовом выражении кредитный портфель сократился на 0,3%, а к уровню 3q19 – на 3,9%. При этом кредиты населению снизились на 5,6% г/г до $264,25 млрд, к 3q19 падение составляет 11%. В то же время, кредиты бизнесу выросли на 3,5% г/г и составили $400,5 млрд, к уровням 3q19 рост 1,6%.

Результаты по сегментам. Выручка розничного бизнеса (“Global Consumer Banking”, GCB) снизилась на 12,7% до $6,26 млрд, ко 2q21 снижение 8,2%. В основном из-за сворачивания бизнеса в развивающихся странах, о котором было объявлено ранее. Доля GCB в структуре выручки Citi 36,5%, тогда как годом ранее было 41,5%. При этом карточный бизнес просел на 3,4% и принёс $4,1 млрд выручки. Выручка ритейл банкинга обвалилась на 26,4% и составила $2,15 млрд. Активы под управлением подскочили на 15% г/г до $229 млрд, но снизились ко 2q21 на 1,3%.

( Читать дальше )

Акции Bank of America выросли на 4,5% на фоне сильных результатов

- 15 октября 2021, 10:52

- |

Bank of America (BAC) отчитался за 3 кв. 2021 г. (3Q21) вчера до открытия рынков. Чистая выручка (за вычетом процентных расходов) выросла на 11,9% г/г и составила $22,77 млрд. Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $0,85 в сравнении с $0,51 за 3Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали чистую выручку $21,8 млрд и diluted EPS $0,71. Банк высвободил из резервов $1,1 млрд. Без учёта сокращения резервов EPS равен 73 центам.

Чистые процентные доходы выросли на 9,5% до $11,09 млрд. По сравнению со 2Q21 рост составил 8,4%. Депозиты $1,96 трлн, по итогам 2Q21 было $1,91 трлн. Кредитный портфель снизился на 3% г/г и составил $928 млрд. Резервы на потери по кредитам и лизингу составили $13,2 млрд или 1,4% от кредитного портфеля, в сравнении с 1,5% во 2Q21. Достаточность капитала 1 уровня 11,1% по сравнению с 11,9% годом ранее.

Средний размер портфеля ипотечных кредитов за квартал снизился на 9,2% г/г до $215,65 млрд. Средний размер задолженности по кредитным картам составил $75,6 млрд, что на 7% ниже, чем годом ранее. Средний размер портфеля кредитов населению сократился на 6% в сравнении с 3Q20, а портфель кредитов фирмам на 5%. Средний размер кредитного портфеля BofA снизился на 5,5% г/г до $920,5 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал