фск россети

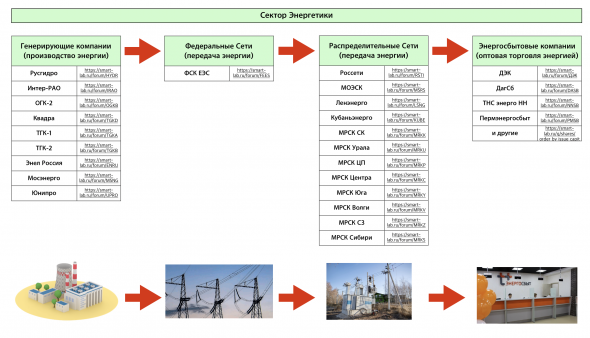

Сектор энергетики в одной картинке

- 13 сентября 2019, 21:17

- |

Эти и другие полезные материалы в моем Telegram или Вконтакте

Для чего это надо? Кто торгует график, тем вообще не нужно. А вот кто хочет разбираться в компаниях, которые изучает, понимать, как проходят денежные потоки в секторе, обязательно к изучению.

При подготовке полного разбора компании ФСК я озадачился, что это за компания, чем занимается, где берет энергию и куда ее продает. В результате у меня получилась небольшая таблица. Она создана исключительно для себя, но думаю кому-то пригодится.

P.S. К картинке прикреплю ссылку на файл, так как в таблице удобно разместил ссылки на профиль компаний на СЛ. Замечу, что файл в формате numbers (это для семейства apple), так что извините, для себя ж готовил )))

Ссылка

Добавил ссылку Эксель

- комментировать

- ★37

- Комментарии ( 23 )

Новые нормативы по дивидендам скажутся в первую очередь на дочках Газпрома - Атон

- 13 сентября 2019, 12:18

- |

По словам заместителя главы Минфина Алексея Моисеев, министерство планирует вынести на обсуждение увеличение нормы дивидендных выплат дочерних предприятий госкомпаний до 50% чистой прибыли – для приведения их дивидендов в соответствие с уровнем, требуемым от самих госкомпаний. Об этом вчера сообщил Интерфакс.

Если правительство одобрит предложение Минфина, новые нормативы скажутся в первую очередь на дочерних компаниях Газпрома, на наш взгляд. Газпром нефть уже увеличивает дивидендные выплаты (40% чистой прибыли за 1П19 против 35% за 2018, прогнозная дивидендная доходность за 2019 – 9%), а у компаний ГЭХ потенциал увеличения дивидендов выше, поскольку за 2018 дивиденды составили 35% чистой прибыли по РСБУ. Повышение коэффициента выплат может означать превышение наших текущих прогнозов по дивидендам на 2019 (доходность TGKA – 6%, OGKB – 6%, MSNG – 7%). Новые требования по дивидендам также должны коснуться Россетей и дочерних предприятий холдинга, хотя текущая дивидендная политика уже стандартизирована для всех МРСК, ФСК и материнской компании (выплата 50% скорректированной чистой прибыли). Однако дивидендная политика Росстетей может измениться после принятия новой стратегии развития, которую сейчас готовит компания, и планы Минфина потенциально могут поддержать дивиденды Россетей – однако пока сложно прогнозировать, в какой мере. Напомним: мы оцениваем потенциал дивидендных выплат Россетей в 10-12 млрд руб. в год (50% дивидендов дочерних компаний), что соответствует дивидендной доходности 5-6% годовых.Атон

ФСК ЕЭС. Долгосрочное видение. Часть 2.

- 08 сентября 2019, 12:47

- |

Мне могут возразить, что ФСК не только передает энергию. Там ещё техприсоединение и стройка, и продажа энергии, там ведь тоже выручка и прибыль есть! Давайте разбираться.

Третий драйвер. Рост прочей выручки.

Начну со стройки. «Строительные услуги» видны в отчетах МСФО, так как занимается ими дочка ФСК – ЦИУС ЕЭС, в РСБУ их нет. Выручка показывала в своё время неплохие результаты — 21 млрд в 2016 году, 19 млрд в 2017. Но это разовый рост показателя, связанный со строительством линий на Крым, и что самое разочаровывающее – чистой прибыли ФСК эти проекты не принесли (см. отчетность РСБУ по ЦИУС ЕЭС за соответствующие годы www.cius-ees.ru/shareholder/buh_uchet/), более того, дочка занимала деньги на стройку у ФСК, так что для ФСК это была по большому счёту общественная нагрузка. И сейчас стройка прибыли не приносит: 2017 г. — выручка 25 млрд, прибыль 0,3 млрд, 2018 — выручка 15 млрд и небольшой чистый убыток.

( Читать дальше )

Рубрика "Обзор финансовых рынков" - Всеобщий оптимизм и рост акций Сургутнефтегаз и ВТБ.

- 08 сентября 2019, 11:42

- |

ФСК ЕЭС. Долгосрочное видение. Часть 1.

- 08 сентября 2019, 01:06

- |

Третий год наблюдаю за бумагой, за это время подробно изучил этот бизнес и накопились мысли, которые наконец хочу оформить в пост и освободить от них свой мозг.

Мыслей много, поэтому многобукв, буду писать и публиковать частями.

Основные тезисы выскажу сразу.

ФСК – это квазиоблигация с хорошей дивидендной доходностью, потенциал роста которой ограничен.

Карнавала номинала не будет (не жду).

Мой прогноз на ближайшие годы: те же дивиденды на уровне 1,6 копеек и болтание цены бумаги в широком боковике от 14-15 до 20-22 копеек.

Теперь попробую это видение обосновать, т.к. смотря на отчётность, в которой постоянно растёт выручка и чистая прибыль, усомниться в моих прогнозах можно легко.

Рассмотрим, может ли бизнес расти. Какие возможные драйверы роста у ФСК?

Первый драйвер. Рост выручки за счёт роста передачи энергии.

Есть некоторое заблуждение у тех, кто видит огромную (по 100 млрд в год) инвестпрограмму и думает, что бизнес ФСК за счёт инвестпрограммы растёт. Нет. Электрические сети – это не сеть магазинов у Магнита, не месторождения у нефтяных компаний. Если ФСК строит новую подстанцию или линию, выручка сама по себе не будет расти. Выручка ФСК (как и генераторов) определяется только спросом потребителей. Будет ли спрос расти? Ответ можно найти в прогнозах Минэнерго, а можно посмотреть в годовой отчёт ФСК. Вот картинка из него:

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 06 сентября 2019, 09:17

- |

Инвесторы купились на новости. Фондовый рынок вырос на корпоративной информации

Индекс Московской биржи после двухмесячного перерыва поднялся выше уровня 2800 пунктов. За семь дней фондовый индикатор вырос более чем на 5%. Высокая активность на рынке отмечается со стороны частных инвесторов, которые на фоне низких доходностей долговых инструментов массово уходят в акции. В выигрыше оказываются компании, раскрывшие важные корпоративные новости.

https://www.kommersant.ru/doc/4082278

Сбербанк займется доставкой продуктов из магазинов

Сбербанк запустил сервис доставки продуктов из магазинов «СберМаркет», рассказал РБК представитель Instamart — партнера

( Читать дальше )

Рубрика “Утренник инвестора”: Финансовая отчетность за 1 полугодие 2019 года по компании ПАО “ФсК ЕэС”.

- 05 сентября 2019, 15:55

- |

Выручка группы ФСК ЕЭС по итогам 6 месяцев 2019 года незначительно снизилась, за счет снижения потребления в начале года. В тоже время 2 квартал стал для компании более удачным по сравнению с первым кварталом 2019 года. На рост выручки оказало воздействие услуги по передаче электроэнергии, которая выросла на 6%, а так же снижение продажи электроэнергии дочерним компаниям на 86%.

Операционные расходы или расходы SGA снизились за 1 полугодие на 3%, что положительно отразилось на рост операционных расходов. Большая часть снижения расходов произошла в статьях: расходы по субподрядчикам, материалам и расходы по топливу.

( Читать дальше )

ФСК ЕЭС - сохраняет прогноз по чистой прибыли по РСБУ в 2019 г

- 05 сентября 2019, 09:43

- |

«На 2019 год по РСБУ выручка – порядка 240 миллиардов рублей, EBITDA – не менее 125 миллиардов рублей, чистая прибыль – не менее 40 миллиардов рублей. На 2020 год говорить о прогнозах преждевременно»

источник

ФСК ЕЭС - не планирует выплачивать квартальные дивиденды в 2019 году

- 05 сентября 2019, 09:42

- |

«Квартальные дивиденды сейчас не обсуждаются», — ответил он на соответствующий вопрос.

«Перед ФСК ЕЭС традиционно стоят большие задачи по развитию и модернизации ЕНЭС как в завершающемся, так и в следующем инвестиционном цикле до 2024 года. В этой связи не уверен в целесообразности фиксировать в дивидендной политике цифру более 50%»

В последние годы, в том числе в 2019 году, компания выплачивает акционерам одни из самых высоких дивидендов в отрасли.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал