фонд

Космический ETF от ARK Invest. Почему его так критикуют?

- 31 марта 2021, 11:53

- |

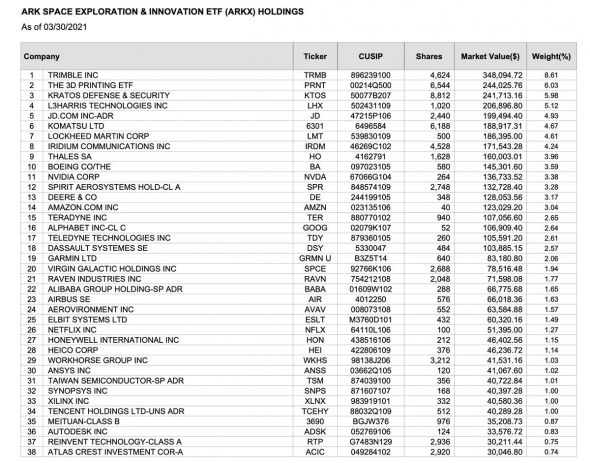

ARK Invest запустил ETF, инвестирующий в компании, которые связаны с исследованием и освоением космоса "Space Exploration & Innovation ETF".

Чем известен ARK? ETF-фонды компании не являются пассивными. В них идет постоянная покупка и продажа акций без привязки к какому-либо индексу. За последний год фонд привлек большое внимание со стороны инвесторов за счет высокой доходности и красивой идеи инвестирования в инновации. Активы под управлением главного фонда ARK «Innovation ETF» с начала 2020 года выросли в 10 раз до $20 млрд.

ARKX Space Exploration ETF — 8-й фонд компании. Как и большинство других фондов ARK, он подвергается критике со стороны аналитиков. Почему?

1) Непрозрачность раздачи весов. Первое место в активах с весом в 8% занимают акции Trimble #TRMB. Это небольшая по американским меркам компания, которая занимается производством систем определения местоположения по сигналам со спутника. Почему именно ей отдан наибольший вес неизвестно.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Принцип инвестирования #4 - инвестиции в классы активов вместо точечного выбора

- 27 марта 2021, 23:24

- |

Правда жизни: множество исследований подтверждают, что 90% профессиональных управляющий акциями не могут показать доходность выше рынка.

Другими словами:

если купить фонд на рынок акций США S&P500 (или ETF на индекс Мосбиржи, если вы верующий в рубль), то вы будете круче 90% управляющих на долгом промежутке.

А ведь эти управляющие — с огромными знаниями, обучением в лучших вузах мира, огромным опытом и лучшими технологиями. И даже это не помогает им уделывать рынок. (Загуглите “Обезьяна Лукерья” и “спор Баффета и Protege”)

А мы, садясь за анализ акций (чтобы отобрать “самую лучшую”) в своей квартире на окраине Москвы, вступаем в неравный бой с этими профессионалами (которые, в свою очередь, проигрывают рынку в 90% случаев.)

⁃ Так что, неужели все так просто? Я покупаю ETF на индекс акций, и всех этих профессионалов и трейдеров уделываю?

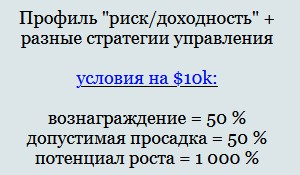

⁃ Да, это так. Одно “но” — это если устраивают просадки в -50%, когда будет кризис.

⁃ Блин, -50% жестко, что делать-то?

( Читать дальше )

инвестиции или банковский вклад что выгоднее практический пример инвестиции фонд finex fxit и fxus

- 22 марта 2021, 16:56

- |

💲Как заработать 160% на инвестициях

💵Как приумножить капитал в инвестициях

✅Инвестиции в фонд на широкий рынок

❓Стоит можно заработать и какой доход получить

Сбер доит своих клиентов... Теперь обещают хорошую валютную доходность!

- 15 марта 2021, 09:48

- |

И вот мне в ленту на Facebook попадает реклама очередного «прекрасного продукта», которая обещает мне повышенную доходность в долларах по сравнению с консервативными вложениями. Поскольку сейчас есть большие проблемы с размещение долларов с низким риском, такая реклама не может не вызвать интерес. Может я чего не знаю? Захожу по ссылке и читаю:

✅ «Долларовые облигации» — это стратегия доверительного управления, которая нацелена на получение дохода в долларах США, превышающего ставки по депозитам в крупнейших российских банках на среднесрочном горизонте за счет инвестирования в диверсифицированный портфель из корпоративных облигаций российских и иностранных компаний и государственных облигаций развитых и развивающихся стран, номинированных в долларах США.

( Читать дальше )

Выбор фондов

- 06 марта 2021, 21:14

- |

Для примера возьмем 2 фонда на золото #FXGD И #TGLD. Сначала разберемся, что такое биржевой фонд.

Если кратко, биржевой фонд это набор ценных бумаг или других активов (акции, облигации или биржевые товары), есть компании или подразделения крупных компаний (будем называть их Управляющая компания), которые специализируются на формировании набора активов — фондов, например, фонд может копировать индексы, такие как S&P 500, NASDAQ, РТС и тд, либо может быть направлен на какие то определенные сектора, например биотех, хайповые компании (#BUZZ) или как в сегодняшнем примере фонд покупает золото, но это не точно.

Итак, первый фонд #FXGD, «гуглим» его и видим, что это фонд компании FinEx, заходим на официальный сайт FinEx, находим этот фонд и видим всю информацию по комиссии, стоимости, доходности и составу фонда

( Читать дальше )

На инвесторов надейся, сам не плошай.

- 27 февраля 2021, 11:15

- |

Читатели знают, что я ждал потенциальных инвесторов от 10к до 100к гринов.

Был готов на круглую цифру, типа миллион… даже рублей.

А что загадываешь, то и сбудется.

Честно говоря, влом ждать 21 марта, да и условия не те, что сам предлагал.

( Читать дальше )

Университет Синергия пробивает дно

- 12 февраля 2021, 12:22

- |

Мне позвонили из Фонда поддержки предпринимательства ЛО и предложили пройти бесплатное обучение по одному из направлений, которое предлагает Университет Синергия. Я записался на направление “Цифровой маркетинг и медиа”

Я изначально начитался о большом количестве отрицательных отзывов об этом университете, но решил попробовать, чтобы на себе прочувствовать качество обучения. К сожалению, отзывы оказались правдивыми.

По процессу обучения всё очень просто. Даются блоки по темам, в каждом блоке видео плюс иногда может быть приложена презентация в PDF. Потом тест, вопросы в тесте с темой связаны опосредованно (например, вопрос про 4U-заголовки про которые в основном материале не было и речи), часть вопросов была в некорректной постановке (например, “какая самая крупная соц.сеть в России?”, крупная по какому параметру? По пользователям, по активностям? По контенту?)

Снял запись с экрана, на видео приведу два ярких примера подачи информации, которая мне не понравилась.

( Читать дальше )

Не хочу покупать акции США, но хочу инвестировать в Америку-есть выход, фонд SBSP от Сбера!

- 20 января 2021, 15:37

- |

Всем привет!

Год назад я начал инвестировать в нашу Российскую экономику через брокера от Сбера. Покупал акции компаний, выплачивающих дивиденды.

Но, со временем, пришло понимание, что необходимо инвестировать в другие страны для диверсификации. Поскольку, инвестируя только в одну страну-повышается риск и теряется возможная прибыль.

Экономика США занимает №1 место в мире. И такие гиганты, как Apple, Microsoft, Amazon, Tesla-по сути, определяют направление движения всего человечества.

Можно любить Америку или ненавидеть, но нельзя отрицать тот факт, что это самая богатая и влиятельная страна в мире. Все деньги находятся в руках у США. Самый большой золотой запас у США, резерв золота — 8133,5 тонны (у России 2270,56 тонны).

( Читать дальше )

МОСКОВСКАЯ БИРЖА НАЧАЛА ТОРГИ БИРЖЕВЫМ ФОНДОМ ДИВИДЕНДНЫХ АКЦИЙ

- 19 января 2021, 12:55

- |

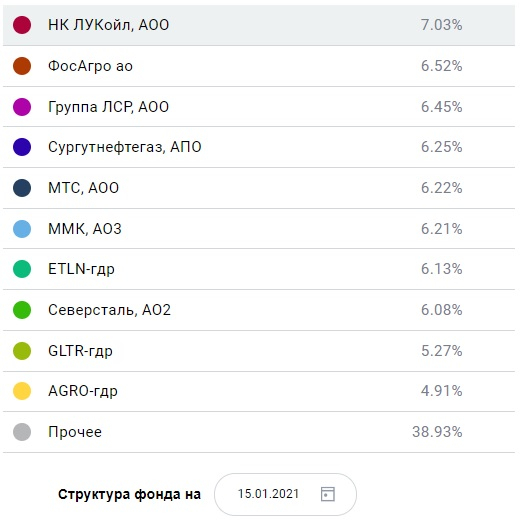

19 января 2021 года на Московской бирже начались торги паями биржевого паевого инвестиционного фонда (БПИФ) «ДОХОДЪ Индекс дивидендных акций РФ» под управлением УК «ДОХОДЪ». Торговый код фонда – DIVD.

Фонд следует индексу «ДОХОДЪ Индекс дивидендных акций РФ» (IRDIV), рассчитываемому Московской биржей, и инвестирует в наиболее популярные российские акции с учетом дивидендной доходности, стабильности выплат дивидендов и оценки качества бизнеса компании. Получаемые дивиденды по акциям полностью реинвестируются.

Минимальное количество бумаг в фонде – 15, ребалансировка будет производиться каждые полгода. Фонд номинирован в рублях, минимальная сумма инвестиций – 1000 рублей. При покупке паев на срок более трех лет действует налоговый вычет, паи также могут приобретаться на индивидуальные инвестиционные счета (ИИС).

Борис Блохин, директор департамента рынка акций Московской биржи:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал