фондовые индексы

Доказательство эффективности рынка 🤫

- 20 февраля 2023, 07:22

- |

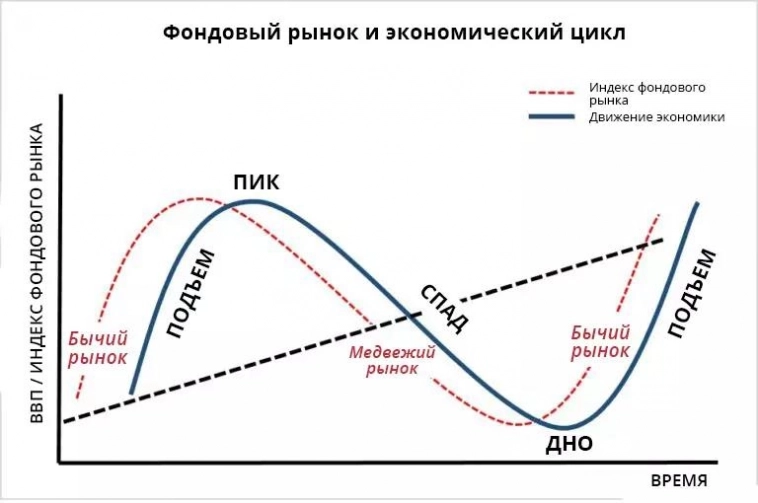

Посмотрите на картинку выше — красным пунктиром обозначен биржевой цикл, а тёмно-синей линией — фазы экономики. Можно заметить, что графики одинаковые, но рынок акций всегда идёт впереди. И только потом экономический цикл следует за биржевым.

Ну и как мне это объяснить? 🤔

Стоит понимать, что движения цен на фондовом рынке происходят на ОЖИДАНИЯХ ИНВЕСТОРОВ, то есть текущая оценка экономики формируется совокупным мнением всех участников торгов.

Прошлые, настоящие и будущие события моментально отражаются в котировках на бирже, а вовремя заработать на неэффективностях удаётся лишь самым продвинутым трейдерам.

Так что в следующий раз, как только узнаете о рецессии — не спешите продавать свои акции. Рынок вы уже точно не обыграете (индексы ещё давно упали на ожиданиях инвесторов).

Вместо этого найдите кэш и готовьтесь лесенкой выкупать просадки, а также ставьте 👍, если согласны со мной. Ну и подписывайтесь на канал в телеграм (ссылка в моём профиле), чтобы больше узнавать об инвестициях.

- комментировать

- 228

- Комментарии ( 0 )

НОВАТЭК: сырьевой сектор – следующий лидер российского рынка

- 16 февраля 2023, 17:27

- |

#NVTK

Таймфрейм: 4H

В октябре я рекомендовал покупать акции новатэка: t.me/waves89/4344. С тех пор они не сильно выросли пока, но это всего лишь вопрос времени. Советую продолжать их держать как минимум до 1500 рублей за штучку. А вот стоит ли пытаться их додержать до исторического максимума – не знаю.

Недавний прогноз по индексу ММВБ, где я согласовал старшие степени с остальными социометрами по России говорит, что это может быть не лучшей идеей: t.me/waves89/4771. Но локально в любом случае нефтянка пойдёт вверх на факте растущих сырьевых цен, и к следующему году все бумаги из этого сектора будут дороже: ROSN, NVTK, GAZP, SNGS, BANE, SIBN, LKOH и остальные. Об этом скоро выйдет обзор на ютуб-канале, почти собрали вы 500 ❤️ к обзору российского рынка.

Евро: пора покупать доллары!

- 08 февраля 2023, 18:09

- |

#EUR/USD

Таймфрейм: 4H

Месяц назад я показывал вам здесь старшую картину, где формировалась волна «4» в составе диагонали © of of «b». И вот совсем недавно она могла закончиться, для идентификации этого окончания предлагаю взглянуть на четырехчасовой график. Как вы видите, двойной зигзаг — благополучно укомплектовался в «4», и если исходить из предположения о невозможности тройных зигзагов, то евро скоро вновь ждёт паритет к доллару США. А затем бурный рост.

Лично я, несмотря на своё проживание в Европе, сейчас частично конвертирую накопления потихоньково в доллары. Индекс доллара на горизонте 5..7-ми лет я жду увидеть в диапазоне 160-и. Что совсем не очень согласуется с ожиданиями 1.6 по евро, но… Пока согласовать подсчёты не удается, торгую что дают на относительно малых степенях.

А дают сигнал на шорт пары, который здесь я вам и показываю! Что же касается причин, то задним числом их спишут на происходящее в Украине, мол тяжело Старушке Европе на себе тащить такой груз, вот инфляция и растет, а евро падет. Вероятна смена руководства ЕЦБ в конце волны, где следующие руководители начнут резко задирать ставки.

S&P500: коллапс империи

- 03 января 2023, 18:03

- |

#SPX

Таймфрейм: 1M

По вторым числам каждого месяца у нас здесь обновляется индекс S&P500, подписывайтесь, чтобы не пропускать точки входа. Сегодня я решил обновить самые старшие циклические и суперциклические степени по нему – общую картину. Через месяц посмотрим недельный график. Обращаю на это отдельное внимание и выделяю жирным – это долгосрочный прогноз на десятилетия. Позавчерашний прогноз рубля с верхней целью до 180-и некоторые восприняли как план на год текущий, но это не так. Суперциклические и циклические волны могут развиваться долгие сотни и десятки лет соотвественно.

Возвращаясь к индексу, сейчас мы наблюдаем финальный рост в область ±5000 в рамках конечной диагонали, который будет сопровождаться в СМИ чередой мнимым побед и нарративом о новом величии Америки. В реальности же, ФРС просто в очередной раз выкупит кризис – будет очередное QE, которое разгонит инфляцию и приведет к финальному надуванию всех пузырей, в том числе и на рынке акций.

( Читать дальше )

Что не так с нашими акциями?

- 26 декабря 2022, 16:08

- |

Развиваю тему неденежной оценки инвестиционных активов. Сегодня предлагаю посмотреть и сравнить содержание нефти и золота в фондовых индексах S&P500 и IMOEX. Сразу переходим к делу:

Видим, что за 12 лет количество нефти в индексе S&P500 выросло в три раза — с 15 до 45 баррелей. Таким образом, за 12 лет каждый владелец диверсифицированного портфеля американских акций стал иметь в 3 раза больше нефти (которая еще и выросла в долларах за это время). Смотрим измерение в золоте:

( Читать дальше )

Добавиться вижу я возможность в НОВАТЭКа акции

- 15 декабря 2022, 02:01

- |

#NVTK

Таймфрейм: 1H

Ровно два месяца назад я советовал откупать вам выход из треугольника вверх: t.me/waves89/4344. Совет оказался прибыльным, как и водится у нас здесь. А сейчас появилась возможность увеличить длинную позицию в связи со скорым завершением нисходящей коррекции [2] или [E] на малых таймфреймах.

На график добавил торговый план с соотношением риска и прибыли больше 6-и. Спекулятивная и рисковая сделка, но в качестве добавочной в самый раз. С учётом того, что по основным входам уже позиции в глубоком плюсе.

Алибаба: плановый рост

- 09 декабря 2022, 17:34

- |

#BABA

Таймфрейм: 4H

В прошлом обновлении у самого конца волны «3», когда все паниковали, я обозначал рост в волну «4» и дал уровень для покупки: https://t.me/waves89/4348. Рост случился и продолжает случаться. Более того, акции подошли плотно к первому подтверждающему аптренд уровню. Время сделать небольшой апдейт по торговой стратегии.

Во-первых, я как и собирался тогда, купил по 69 этих бумаг в долгосрочный портфель лимитками. С тех пор позиция выросла на 35%. Во-вторых, судя по структуре, диагональ © ещё может быть не завершена, поэтому актуальна стратегия её трейдинга, на которую я ссылался в прошлом посте. Если кратко, покупки бай стоп ордерами на пробой зеленых уровней или лимитами из голубой области.

Евро/доллар: успешный прогноз, фиксация прибыли

- 08 декабря 2022, 19:02

- |

#EUR/USD

Таймфрейм: 1H

Месяц назад писал, что надо ждать завершения начальной диагонали (a) и брать лонги: t.me/waves89/4394. Остальные горе-эллиоттчики в массе своей советовали вам шортить евро, и послушавшись их вы в лучшем случае прозевали бы 10% тренда, а в худшем наловили бы лосей. Так как же у меня получилось спрогнозировать лонг с такой кривой структурой?

Два аспекта. Во-первых, сентимент: из каждого утюга рассуждали о развале Европы, а она взяла и справилась с энергетическим кризисом – на то он и «старый свет», что за сотни лет истории научился справляться с любыми трудностями. Во-вторых, опора на старшие степени, а не на структуру минуток t.me/waves89/4336, прогноз от 8 октября на дневках в самый лой практически позволил спрогнозировать рост евро, вообще без волновой структуры, которая сейчас доступна.

Вот так Волновой анализ позволяет видеть тренды заранее, вот так мы на них и зарабатываем, и именно эти свойства позволяют выпускать прогнозы в определенное число каждого месяца в открытом доступе – никакой фальсификации результата, можете убедиться сами.

S&P500: череда успешных сделок

- 02 декабря 2022, 15:34

- |

#SPX

Таймфрейм: 1H

Лонговый прогноз месячной давности исполнен t.me/waves89/4374, и, более того, на нем удалось открыть серию успешных сделок с очень внушительным соотношением риска и прибыли – подробности в телеграм канале.

Сейчас я полностью свернул удочки, закрыл по тейкам все лонги, но оставил американские акции в инвестиционном портфеле. Жду дальнейший рост, но для перезахода в позицию по фьючам, сперва хотелось бы увидеть значительный откат цены хотя бы процента на 3%.

Много ли аналитиков вас предупреждали пару месяцев назад, что пора инвестировать? И так, чтобы по самым лоям: t.me/waves89/4328. А здесь предупреждали, и делали это на основе Волнового принципа Эллиотта и Социономики.

Беда с нашим рынком

- 01 декабря 2022, 16:05

- |

Хорошо, когда на рынке много денег и плохо, когда мало. Оценить удельное количество денег в рынке той или иной страны можно по отношению фондового индекса страны к общему количеству денег. Смотрим ситуацию в России за 12 лет (с Января 2010 по Ноябрь 2022):

Фондовый индекс:

Количество рублей (денежный агрегат М2):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал