уралсиб брокер

Индекс Московской биржи на новом максимуме

- 09 апреля 2019, 10:37

- |

Европейские индексы вчера умеренно снижались, индекс Euro Stoxx 50 потерял около 0,3%. Данные по торговле в Германии в феврале оказались заметно хуже ожиданий. Экспорт сократился за месяц на 1,3%, а импорт – на 1,6%, хотя рынок прогнозировал не столь заметное ухудшение. Инвесторы ожидали падения экспорта и импорта на 0,5% и 0,6% соответственно. Палата лордов британского парламента в понедельник одобрила законопроект, обязующий правительство просить ЕС об отсрочке брексита, чтобы избежать выхода из ЕС без соглашения, теперь документ возвращается на окончательное рассмотрение в палату общин. Тем временем премьер-министр Великобритании Тереза Мэй намерена сегодня встретиться с президентом Франции Эммануэлем Макроном и канцлером Германии Ангелой Меркель, чтобы заручиться их поддержкой перед рассмотрением вопроса о переносе сроков брексита на завтрашнем саммите ЕС.

( Читать дальше )

- комментировать

- 179

- Комментарии ( 0 )

Внутренний рынок долга

- 08 апреля 2019, 11:36

- |

( Читать дальше )

Магнит подтвердил интерес к приобретению бизнеса Ленты

- 08 апреля 2019, 11:30

- |

Индикативное предложение Магнита оценивало бизнеса Ленты на уровне 1,78 млрд долл. Лента в пятницу подтвердила получение индикативного предложения со стороны Магнита о покупке своего бизнеса. По ее данным, индикативное предложение было сделано 1 апреля, непосредственно перед объявлением о сделке основных акционеров Ленты с подконтрольной Алексею Мордашову Севергрупп. В рамках этого предложения 100% бизнеса Ленты было оценено на уровне 1,78 млрд долл., что на 1,4% превышает цену сделки с Севергрупп. В то же время Лента сообщила, что запросила подтверждение у Магнита относительно сохранения его интереса в свете объявленной сделки с Севергрупп, а также относительно сроков, условий и других деталей потенциальной сделки. Ответ пока не получен. В свою очередь, Магнит опубликовал пресс-релиз, согласно которому все детали были предоставлены, и это Магнит в настоящее время ожидает ответа от Ленты.

Севергрупп утверждает, что ее сделка с акционерами Ленты носит обязывающий характер. Севергрупп, в свою очередь, по данным Интерфакса, заявила в пятницу, что ее сделка с акционерами Ленты носит обязывающий характер, и фактически единственным условием для нее является одобрение ФАС.

( Читать дальше )

Банк Санкт-Петербург: здоровый консерватизм и активная цифровизация

- 08 апреля 2019, 11:20

- |

Кредитные карты как самый привлекательный продукт в рознице. Банк Санкт-Петербург в пятницу провел день инвестора, в ходе которого представил расширенную презентацию в сферах риск-менеджмента, корпоративного и розничного бизнеса, а также рассказал об успехах банка в цифровизации. Прогнозы на 2019 г. остались в силе. Что касается розницы, менеджмент выделил кредитные карты как один из самых привлекательных для банка продуктов, в корпоративном сегменте банк нацелен на рост доли безрисковой транзакционной выручки при умеренном аппетите к росту кредитования (при этом в фокусе также остается увеличение масштабов работы с малым бизнесом). Банк уже работает с восемью проектами, предполагающими использование счетов эскроу, и, по словам руководства, полностью готов к взаимодействию с застройщиками по новым правилам. Банк нацелен на дальнейшее проникновение автоматизированных онлайн-услуг (первоочередное внимание уделяется мобильному банкингу) и в качестве своих достижений приводит наименьшее среди классических банков количество отделений на 100 тыс. розничных клиентов (чему, как мы понимаем, способствует среди прочего географическая концентрация бизнеса), а также количество сервисных сотрудников на 100 тыс. клиентов (61 против 96 у Тинькофф Банка).

( Читать дальше )

Сбербанк: месячная прибыль снова на рекордных уровнях

- 08 апреля 2019, 11:03

- |

ЧПМ осталась стабильной. Сбербанк на прошлой неделе опубликовал финансовые результаты за март по РСБУ. Чистая прибыль выросла на 6% за месяц до нового рекорда 74 млрд руб. Маржа с поправкой на календарный фактор осталась стабильной месяц к месяцу – 5,4%, согласно нашим расчетам. Чистые комиссии увеличились на 5% за квартал. Рост год к году в 1 кв. составил 9%, при этом показатель пока занижен корректировкой в методике начисления расходов по программе лояльности, что будет компенсировано по итогам года. Операционные расходы выросли на 6% относительно уровня годичной давности, что по-прежнему инфлировано за счет перевода сотрудников из дочерней компании, соотношение Расходы/Доходы составило 36% в марте и 31% по итогам квартала.

Стоимость риска составила всего 0,1%. Стоимость риска в марте составила всего 0,1% против 0,5% в январе и 1% в феврале, отчасти поддержку оказало укрепление рубля. Корпоративный кредитный портфель за месяц сократился на 1% в номинальном выражении, с поправкой на переоценку – на 0,4%. Розница же прибавила 1,4% месяц к месяцу, год к году ее рост снова немного замедлился, составив около 24%. За 1 кв. розничные кредиты увеличились на 3,6%, что несколько медленнее, чем в 1 кв. прошлого года (4,5%).

( Читать дальше )

Темпы роста потребительских цен в марте увеличились до 5,3% год к году

- 08 апреля 2019, 10:56

- |

Потребительская инфляция в очередной раз оказалась ниже ожиданий. Согласно данным Росстата, в марте темпы роста потребительских цен уменьшились до 0,3% месяц к месяцу c 0,4% в феврале. Этот результат в очередной раз оказался ниже ожиданий участников рынка (консенсус-прогноз Интерфакса составлял плюс 0,4% месяц к месяцу) и нашей оценки (также 0,4%). Тем не менее год к году рост цен ускорился в марте до 5,3% по сравнению с 5,2% по итогам февраля. Базовый индекс потребительских цен в марте увеличился на 0,3 п.п. месяц к месяцу и достиг 4,6% год к году против 4,4% месяцем ранее.

Рост цен на овощи и фрукты продолжает оставаться главным инфляционным фактором. В марте темпы роста цен на продовольственные товары снизились до 0,5% месяц к месяцу с 0,8% в феврале. При этом продолжился быстрый рост цен на плодоовощную продукцию, которая подорожала на 2,1% за отчетный месяц. Кроме того, значительно выросли в цене крупа и бобовые, а также макаронные и хлебобулочные изделия. Цены на непродовольственные товары поднялись на 0,3% месяц к месяцу (в феврале рост цен на эту группу товаров также составил 0,3%). Опережающими темпами продолжили дорожать табачные изделия, моющие и чистящие средства, а также медикаменты.

( Читать дальше )

Макростатистика в пятницу поддержала рынки

- 08 апреля 2019, 10:26

- |

Европейские индексы в пятницу изменились незначительно, Euro Stoxx 50 прибавил менее 0,2%. Данные по промпроизводству в Германии за февраль, опубликованные в пятницу, оказались обнадеживающими. Промпроизводство в Германии выросло в феврале больше ожиданий – на 0,7%. При этом показатель за март был пересмотрен вверх с минус 0,8% до 0%. Годовое падение производства составило 0,4% против прогнозировавшегося падения на 1,4%. В среду состоится заседание управляющего совета ЕЦБ. По итогам прошлого заседания банк значительно снизил прогнозы экономического роста и инфляции в еврозоне. В связи с этим ожидать изменения ставок по итогам заседания не приходится. Однако, как всегда, важными будут оценка состояния экономики региона и перспектив денежно-кредитной политики регулятора. Особый интерес для рынка также будет представлять статистика по промпроизводству в еврозоне, учитывая пугающе низкие значения индекса PMI обрабатывающей промышленности Европы в марте.

( Читать дальше )

Внутренний рынок долга

- 05 апреля 2019, 11:26

- |

ОФЗ и рубль вчера подешевели. Вчерашний день на российском рублевом рынке выдался невыразительным. Рубль немного скорректировался и смотрелся хуже большинства валют ЕМ, потеряв за основную сессию 0,4% на фоне заметного роста индекса доллара. Цены на нефть сохранили высокую волатильность, колеблясь в коридоре 69– 69,7 долл./барр., однако по итогам дня продемонстрировали практически нейтральную динамику. В сегменте ОФЗ объем сделок превысил 25 млрд руб., однако более 6 млрд руб. прошло во флоатерах. Из бумаг с постоянным купоном основные обороты были зафиксированы в двух выпусках: это вновьтрехлетние ОФЗ 26209, а также семилетние ОФЗ 26226, совокупный объем сделок в них достиг 10 млрд руб. Доходности вдоль кривой вчера изменились в пределах ± 1–2 б.п. Сейчас доходность в самой дальней точке кривой составляет 8,54% годовых, там она находится примерно с середины февраля, то есть с того момента, как Минфин проводит безлимитные аукционы (в середине марта была предпринята неудачная попытка продавить кривую вниз). Огромное первичное предложение со стороны финансового ведомства будет и далее препятствовать снижению доходностей вдоль кривой, которые, по нашим оценкам, могли бы сейчас быть на 20–30 б.п. ниже.

( Читать дальше )

Минкомсвязи поддерживает идею создания единого оператора сетей 5G

- 05 апреля 2019, 11:14

- |

Совет безопасности должен будет проработать вопрос об использовании для сетей пятого поколения частот в диапазоне 3,4–3,8 ГГц. Президент РФ поручил Совету безопасности проработать вопрос об использовании частот в диапазоне 3,4–3,8 ГГц, которые в настоящее время заняты военным оборудованием, для сетей мобильной связи пятого поколения. Об этом сообщают сегодня «Ведомости» со ссылкой на участников прошедшего вчера заседания Госкомиссии по радиочастотам.

Наличие частот в конечном итоге может повлиять на структуру рынка. Ранее министр цифрового развития, связи и массовых коммуникаций Константин Носков в рамках обсуждения нацпрограммы «Цифровая экономика» в Совете Федерации сообщал, что в настоящее время доступно всего 190 МГц спектра, тогда как для нормальной работы нужно не менее 200 МГц в расчете на одного оператора. О дефиците частот в наиболее удобном для развития сетей пятого поколения диапазоне 3,4–3,8 ГГц также говорил Василий Лацанич, возглавляющий ВымпелКом (российское подразделение Veon.

( Читать дальше )

Объемы продаж автопроизводителей снизились

- 05 апреля 2019, 11:09

- |

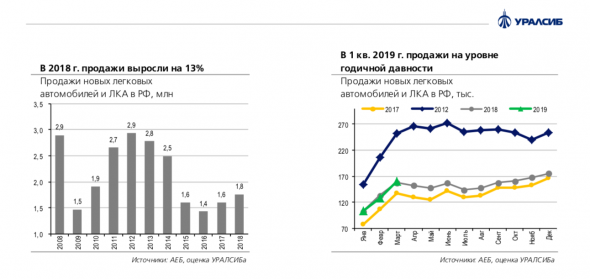

В марте продажи увеличились на 1,8% год к году. По данным Ассоциации европейского бизнеса, в марте продажи новых легковых автомобилей и ЛКА в России выросли на 1,8% год к году до 160 тыс. машин. С начала года объемы реализации снизились на 0,3% до 392 тыс. машин.

Продажи автомобилей Ford в 1 кв. 2019 г. сократились на 39%. В 1 кв. текущего года среди топ-10 брендов по объемам продаж самые высокие темпы роста были у автомобилей Skoda (плюс 9% до 18 тыс. машин) и Hyundai (плюс 7% до 41 тыс. машин), тогда как продажи Renault сократились на 12% до 29 тыс. машин. Объемы реализации автомобилей марки Ford упали в 1 кв. 2019 г. на 39% до 7,7 тыс. машин, при этом в марте концерн Ford объявил о сворачивании бизнеса в России.

Объем автомобильного рынка намного ниже уровня 2012 г. Объемы продаж остаются значительно ниже максимума, зафиксированного в 2012 г. Реализация новых легковых автомобилей и ЛКА падала в России четыре года подряд (2013–2016 гг.), но затем в течение 2017–2018 гг. продажи увеличивались.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал