SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

социальные настроения

Этот фаворит менеджеров глобальных фондов может споткнуться (перевод с elliottwave com)

- 04 августа 2021, 12:33

- |

Этот график показывает «резкое расхождение» между акциями США и Европы.

Криптовалюты и так называемые мем-акции, безусловно, привлекли большое внимание инвесторов. Еще одна инвестиционная категория, которая в последнее время пользуется популярностью, — это европейские акции. Нет, они могут быть не такими «горячими», как, скажем, биткойн, но им уделяется больше внимания, чем обычно. Начнем с недавних заголовков:

Криптовалюты и так называемые мем-акции, безусловно, привлекли большое внимание инвесторов. Еще одна инвестиционная категория, которая в последнее время пользуется популярностью, — это европейские акции. Нет, они могут быть не такими «горячими», как, скажем, биткойн, но им уделяется больше внимания, чем обычно. Начнем с недавних заголовков:

Инвесторы из США вкладывают деньги в европейские фондовые фонды (Marketwatch, 27 мая)Европейские фондовые индексы возвращаются с холода (Bloomberg, 17 июня)Хорошее время для инвестиций в Европу (Киплингер, 24 июня)

Наша июльская Global Market Perspective дает больше информации: «Согласно июньскому опросу Bank of America, более трети глобальных управляющих фондами имеют избыточный вес в акциях еврозоны, что является их наибольшим вкладом в Европу с 2018 года». Итак, пора ли вскочить на подножку европейских фондовых индексов? Что ж, давайте вернемся к июльской Global Market Perspective, чтобы увидеть общую картину. Вот график и комментарий:

( Читать дальше )

Криптовалюты и так называемые мем-акции, безусловно, привлекли большое внимание инвесторов. Еще одна инвестиционная категория, которая в последнее время пользуется популярностью, — это европейские акции. Нет, они могут быть не такими «горячими», как, скажем, биткойн, но им уделяется больше внимания, чем обычно. Начнем с недавних заголовков:

Криптовалюты и так называемые мем-акции, безусловно, привлекли большое внимание инвесторов. Еще одна инвестиционная категория, которая в последнее время пользуется популярностью, — это европейские акции. Нет, они могут быть не такими «горячими», как, скажем, биткойн, но им уделяется больше внимания, чем обычно. Начнем с недавних заголовков:Инвесторы из США вкладывают деньги в европейские фондовые фонды (Marketwatch, 27 мая)Европейские фондовые индексы возвращаются с холода (Bloomberg, 17 июня)Хорошее время для инвестиций в Европу (Киплингер, 24 июня)

Наша июльская Global Market Perspective дает больше информации: «Согласно июньскому опросу Bank of America, более трети глобальных управляющих фондами имеют избыточный вес в акциях еврозоны, что является их наибольшим вкладом в Европу с 2018 года». Итак, пора ли вскочить на подножку европейских фондовых индексов? Что ж, давайте вернемся к июльской Global Market Perspective, чтобы увидеть общую картину. Вот график и комментарий:

( Читать дальше )

- комментировать

- 3.1К | ★3

- Комментарии ( 0 )

Безумие «купи падение»: восстановления после провалов рынка происходят быстрее всего в истории

- 28 июля 2021, 19:11

- |

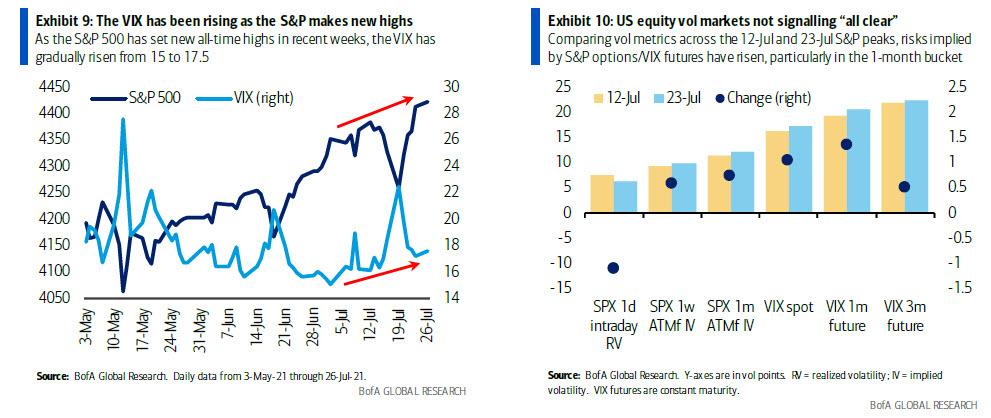

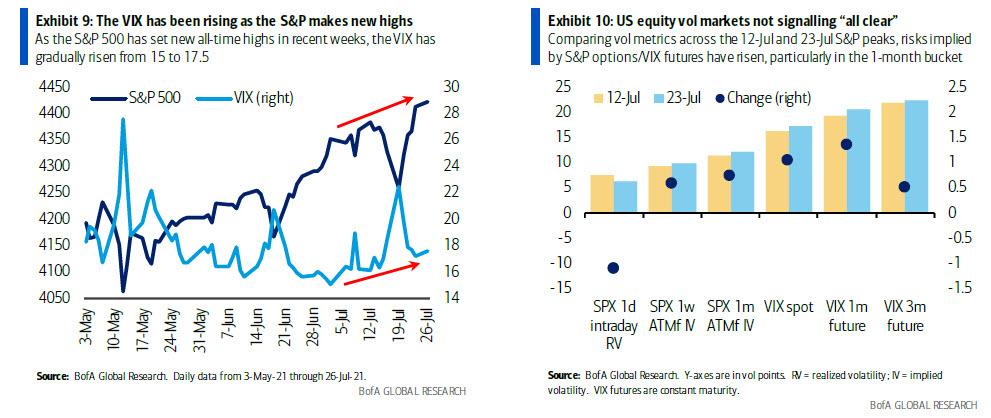

Что-то странное происходит под спокойной поверхностью рынка: следуя нашим недавним наблюдениям за индексом Skew, достигшим исторического максимума, команда по производным финансовым инструментам Bank of America пишет, что даже когда S&P достиг новых максимумов, рынки волатильности не показывают того же «все чисто». Считают, что:

VIX вырос со своего минимума закрытия 2 июля 15,07, даже когда S&P 500 достиг новых максимумов, поддерживая прогноз банка о том, что летние минимумы для волатильности сделаны, а VIX должен быть в среднем в диапазоне от 15 до 20 в этом году.Если сравнивать показатели волатильности на пиках S&P от 12 июля и 23 июля, все риски, связанные с опционами S&P/фьючерсами VIX, выросли, особенно в периоде месячной по сравнению с более короткой (например, недельной) и более длинной (например, 3-месячной) экспирацией.

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

( Читать дальше )

VIX вырос со своего минимума закрытия 2 июля 15,07, даже когда S&P 500 достиг новых максимумов, поддерживая прогноз банка о том, что летние минимумы для волатильности сделаны, а VIX должен быть в среднем в диапазоне от 15 до 20 в этом году.Если сравнивать показатели волатильности на пиках S&P от 12 июля и 23 июля, все риски, связанные с опционами S&P/фьючерсами VIX, выросли, особенно в периоде месячной по сравнению с более короткой (например, недельной) и более длинной (например, 3-месячной) экспирацией.

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).( Читать дальше )

Квантовый скачок или затишье перед бурей (перевод с elliottwave com)

- 27 июля 2021, 12:33

- |

Похоже, быстрое возвращение к реальности — это всего лишь вопрос времени.

Коэффициент q описывает соотношение между рыночной стоимостью актива и его восстановительной стоимостью. С точки зрения бизнеса коэффициент q рассчитывается путем деления рыночной стоимости на балансовую стоимость. Хотя он был впервые представлен Николасом Калдором в 1966 году, он был популяризирован в 1970-х Джеймсом Тобином и, следовательно, стал известен как q Тобина. На первый взгляд, это соотношение кажется точным показателем оценки фондового рынка. Как описал это Тобин: «Первый, числитель, — это рыночная оценка: текущая рыночная цена обмена существующих активов. Другой знаменатель — это стоимость замещения или воспроизводства: рыночная цена вновь произведенных товаров. Мы считаем, что этот коэффициент имеет важное макроэкономическое значение и полезность, поскольку является связующим звеном между финансовыми рынками и рынками товаров и услуг».

Коэффициент q описывает соотношение между рыночной стоимостью актива и его восстановительной стоимостью. С точки зрения бизнеса коэффициент q рассчитывается путем деления рыночной стоимости на балансовую стоимость. Хотя он был впервые представлен Николасом Калдором в 1966 году, он был популяризирован в 1970-х Джеймсом Тобином и, следовательно, стал известен как q Тобина. На первый взгляд, это соотношение кажется точным показателем оценки фондового рынка. Как описал это Тобин: «Первый, числитель, — это рыночная оценка: текущая рыночная цена обмена существующих активов. Другой знаменатель — это стоимость замещения или воспроизводства: рыночная цена вновь произведенных товаров. Мы считаем, что этот коэффициент имеет важное макроэкономическое значение и полезность, поскольку является связующим звеном между финансовыми рынками и рынками товаров и услуг».

( Читать дальше )

Коэффициент q описывает соотношение между рыночной стоимостью актива и его восстановительной стоимостью. С точки зрения бизнеса коэффициент q рассчитывается путем деления рыночной стоимости на балансовую стоимость. Хотя он был впервые представлен Николасом Калдором в 1966 году, он был популяризирован в 1970-х Джеймсом Тобином и, следовательно, стал известен как q Тобина. На первый взгляд, это соотношение кажется точным показателем оценки фондового рынка. Как описал это Тобин: «Первый, числитель, — это рыночная оценка: текущая рыночная цена обмена существующих активов. Другой знаменатель — это стоимость замещения или воспроизводства: рыночная цена вновь произведенных товаров. Мы считаем, что этот коэффициент имеет важное макроэкономическое значение и полезность, поскольку является связующим звеном между финансовыми рынками и рынками товаров и услуг».

Коэффициент q описывает соотношение между рыночной стоимостью актива и его восстановительной стоимостью. С точки зрения бизнеса коэффициент q рассчитывается путем деления рыночной стоимости на балансовую стоимость. Хотя он был впервые представлен Николасом Калдором в 1966 году, он был популяризирован в 1970-х Джеймсом Тобином и, следовательно, стал известен как q Тобина. На первый взгляд, это соотношение кажется точным показателем оценки фондового рынка. Как описал это Тобин: «Первый, числитель, — это рыночная оценка: текущая рыночная цена обмена существующих активов. Другой знаменатель — это стоимость замещения или воспроизводства: рыночная цена вновь произведенных товаров. Мы считаем, что этот коэффициент имеет важное макроэкономическое значение и полезность, поскольку является связующим звеном между финансовыми рынками и рынками товаров и услуг».( Читать дальше )

Временная инфляция (возможно, но будет ли следующей дефляция?) (перевод с deflation com)

- 26 июля 2021, 19:17

- |

Этот часто наблюдаемый индикатор не говорит нам всего о перспективах. Ожидания по инфляции потребительских цен трудно измерить. Один из способов — использовать так называемые ставки безубыточности, встроенные в ценообразование государственных облигаций, защищенных от инфляции, таких как казначейские ценные бумаги с защитой от инфляции (или TIPS). Пуристы критически к этому относятся, потому что TIPS содержат различные элементы их ценообразования, и поэтому ожидаемый уровень инфляции, который выпадает, несколько занижен. Тем не менее, уровни безубыточности могут служить разумным индикатором ожидаемой инфляции потребительских цен, и тот факт, что существуют разные сроки, также полезен.

На графике ниже показана ставка безубыточности 10-летнего TIPS за вычетом 5-летнего уровня безубыточности TIPS. Другими словами, он показывает разницу между рыночными ожиданиями средней инфляции в течение следующих 10 лет по сравнению с ожиданиями в течение следующих 5 лет. Когда линия находится выше нуля, это означает, что средняя инфляция потребительских цен, как ожидается, будет выше в следующие 10 лет, чем в следующие 5 лет. Когда он ниже нуля, ожидается, что средняя инфляция в следующие 10 лет будет ниже, чем в следующие 5 лет.

( Читать дальше )

На графике ниже показана ставка безубыточности 10-летнего TIPS за вычетом 5-летнего уровня безубыточности TIPS. Другими словами, он показывает разницу между рыночными ожиданиями средней инфляции в течение следующих 10 лет по сравнению с ожиданиями в течение следующих 5 лет. Когда линия находится выше нуля, это означает, что средняя инфляция потребительских цен, как ожидается, будет выше в следующие 10 лет, чем в следующие 5 лет. Когда он ниже нуля, ожидается, что средняя инфляция в следующие 10 лет будет ниже, чем в следующие 5 лет.

( Читать дальше )

Глобальное инвестирование: вот посыл "сверхуверенности" потребителей (перевод с elliottwave com)

- 26 июля 2021, 12:33

- |

Медвежьи рынки, как правило, следуют именно после такого настроения.

Во многих регионах мира экономика процветает. Например, вот два заголовка о США: «Что американский стартап-бум может означать для экономики (npr.com, 29 июня)», «Инфляция выросла в июне по мере продолжения восстановления экономики (WSJ, 13 июля)». События в Соединенном Королевстве — еще один пример. Работодатели в Великобритании нанимают людей по самой высокой ставке за более чем шесть лет. Кроме того, расходы бизнеса и потребителей стремительно растут — самым быстрым темпом за четверть века. Поэтому неудивительно видеть заголовок CNBC от 18 июня: «Morgan Stanley выбирает мировые акции, способные выдержать ожидаемый европейский бум».

Во многих регионах мира экономика процветает. Например, вот два заголовка о США: «Что американский стартап-бум может означать для экономики (npr.com, 29 июня)», «Инфляция выросла в июне по мере продолжения восстановления экономики (WSJ, 13 июля)». События в Соединенном Королевстве — еще один пример. Работодатели в Великобритании нанимают людей по самой высокой ставке за более чем шесть лет. Кроме того, расходы бизнеса и потребителей стремительно растут — самым быстрым темпом за четверть века. Поэтому неудивительно видеть заголовок CNBC от 18 июня: «Morgan Stanley выбирает мировые акции, способные выдержать ожидаемый европейский бум».

Однако вот что нужно знать инвесторам: экономический бум следует за восходящей тенденцией на фондовом рынке, а не наоборот. Другими словами, история показывает, что быстро развивающаяся экономика может служить противоположным индикатором. Действительно, вот график и комментарий из нашей июльской Global Market Perspective:

( Читать дальше )

Во многих регионах мира экономика процветает. Например, вот два заголовка о США: «Что американский стартап-бум может означать для экономики (npr.com, 29 июня)», «Инфляция выросла в июне по мере продолжения восстановления экономики (WSJ, 13 июля)». События в Соединенном Королевстве — еще один пример. Работодатели в Великобритании нанимают людей по самой высокой ставке за более чем шесть лет. Кроме того, расходы бизнеса и потребителей стремительно растут — самым быстрым темпом за четверть века. Поэтому неудивительно видеть заголовок CNBC от 18 июня: «Morgan Stanley выбирает мировые акции, способные выдержать ожидаемый европейский бум».

Во многих регионах мира экономика процветает. Например, вот два заголовка о США: «Что американский стартап-бум может означать для экономики (npr.com, 29 июня)», «Инфляция выросла в июне по мере продолжения восстановления экономики (WSJ, 13 июля)». События в Соединенном Королевстве — еще один пример. Работодатели в Великобритании нанимают людей по самой высокой ставке за более чем шесть лет. Кроме того, расходы бизнеса и потребителей стремительно растут — самым быстрым темпом за четверть века. Поэтому неудивительно видеть заголовок CNBC от 18 июня: «Morgan Stanley выбирает мировые акции, способные выдержать ожидаемый европейский бум».Однако вот что нужно знать инвесторам: экономический бум следует за восходящей тенденцией на фондовом рынке, а не наоборот. Другими словами, история показывает, что быстро развивающаяся экономика может служить противоположным индикатором. Действительно, вот график и комментарий из нашей июльской Global Market Perspective:

( Читать дальше )

Крупный банк положил конец кредитным линиям для физических лиц (перевод с deflation com)

- 22 июля 2021, 12:16

- |

Вот отрывок из статьи CNBC от 8 июля под названием «Уэллс Фарго сообщает клиентам, что закрывает все личные кредитные линии»:

Как стало известно CNBC, Wells Fargo прекращает использование популярного продукта потребительского кредитования, что вызывает недовольство некоторых его клиентов. Согласно письмам клиентов, рассмотренным CNBC, банк закрывает все существующие личные кредитные линии в ближайшие недели и перестал предлагать этот продукт. Возобновляемые кредитные линии, которые обычно позволяют пользователям занимать от 3000 до 100000 долларов, были представлены как способ консолидировать задолженность по кредитным картам с более высокими процентами, оплатить ремонт дома или избежать комиссии за овердрафт на связанных текущих счетах. «Wells Fargo недавно пересмотрел свои предложения продуктов и решил прекратить предлагать новые личные и портфельные кредитные счета и закрыть все существующие счета», — говорится в письме на шести страницах банка… В своем последнем шаге Wells Fargo предупредил клиентов, что закрытие счетов «может повлиять на ваш кредитный рейтинг», согласно сегменту письма «Часто задаваемые вопросы». В другой части часто задаваемых вопросов утверждалось, что закрытие счетов не может быть пересмотрено или отменено: «Мы приносим извинения за неудобства, которые вызовет закрытие кредитной линии», — говорится в сообщении банка. «Закрытие счета окончательное».

( Читать дальше )

Как стало известно CNBC, Wells Fargo прекращает использование популярного продукта потребительского кредитования, что вызывает недовольство некоторых его клиентов. Согласно письмам клиентов, рассмотренным CNBC, банк закрывает все существующие личные кредитные линии в ближайшие недели и перестал предлагать этот продукт. Возобновляемые кредитные линии, которые обычно позволяют пользователям занимать от 3000 до 100000 долларов, были представлены как способ консолидировать задолженность по кредитным картам с более высокими процентами, оплатить ремонт дома или избежать комиссии за овердрафт на связанных текущих счетах. «Wells Fargo недавно пересмотрел свои предложения продуктов и решил прекратить предлагать новые личные и портфельные кредитные счета и закрыть все существующие счета», — говорится в письме на шести страницах банка… В своем последнем шаге Wells Fargo предупредил клиентов, что закрытие счетов «может повлиять на ваш кредитный рейтинг», согласно сегменту письма «Часто задаваемые вопросы». В другой части часто задаваемых вопросов утверждалось, что закрытие счетов не может быть пересмотрено или отменено: «Мы приносим извинения за неудобства, которые вызовет закрытие кредитной линии», — говорится в сообщении банка. «Закрытие счета окончательное».

( Читать дальше )

В следующий раз, когда вы увидите «Быков в 4 раза больше, чем медведей», вспомните это (перевод с elliottwave com)

- 21 июля 2021, 19:10

- |

Посмотрите, как «исторический оптимизм» инвесторов в акции послужил предупреждением.

После 12-летнего восходящего тренда, когда можно было бы проявить осторожность, психология инвесторов оставалась очень оптимистичной. Как говорится в нашем июльском Elliott Wave Financial Forecast said: «Крупные трейдеры активны как никогда. 11 июня объем купленных для открытия позиции колл-оционов крупных трейдеров подскочил до 45%, что стало новым рекордом». В заголовке Marketwatch от 10 июля также был весьма оптимистичный прогноз: «Бычий рынок акций может длиться до пяти лет — вот шесть причин, почему». Обратите внимание, что заголовок предполагает, что бычий рынок только начался. Этот пятилетний прогноз может оказаться правильным, но опять же, помните об этом из более раннего финансового прогноза на 2021 год: «Вершина никогда не ощущается как вершина. Чем она выше, тем более долговечным кажется рост».

После 12-летнего восходящего тренда, когда можно было бы проявить осторожность, психология инвесторов оставалась очень оптимистичной. Как говорится в нашем июльском Elliott Wave Financial Forecast said: «Крупные трейдеры активны как никогда. 11 июня объем купленных для открытия позиции колл-оционов крупных трейдеров подскочил до 45%, что стало новым рекордом». В заголовке Marketwatch от 10 июля также был весьма оптимистичный прогноз: «Бычий рынок акций может длиться до пяти лет — вот шесть причин, почему». Обратите внимание, что заголовок предполагает, что бычий рынок только начался. Этот пятилетний прогноз может оказаться правильным, но опять же, помните об этом из более раннего финансового прогноза на 2021 год: «Вершина никогда не ощущается как вершина. Чем она выше, тем более долговечным кажется рост».

( Читать дальше )

После 12-летнего восходящего тренда, когда можно было бы проявить осторожность, психология инвесторов оставалась очень оптимистичной. Как говорится в нашем июльском Elliott Wave Financial Forecast said: «Крупные трейдеры активны как никогда. 11 июня объем купленных для открытия позиции колл-оционов крупных трейдеров подскочил до 45%, что стало новым рекордом». В заголовке Marketwatch от 10 июля также был весьма оптимистичный прогноз: «Бычий рынок акций может длиться до пяти лет — вот шесть причин, почему». Обратите внимание, что заголовок предполагает, что бычий рынок только начался. Этот пятилетний прогноз может оказаться правильным, но опять же, помните об этом из более раннего финансового прогноза на 2021 год: «Вершина никогда не ощущается как вершина. Чем она выше, тем более долговечным кажется рост».

После 12-летнего восходящего тренда, когда можно было бы проявить осторожность, психология инвесторов оставалась очень оптимистичной. Как говорится в нашем июльском Elliott Wave Financial Forecast said: «Крупные трейдеры активны как никогда. 11 июня объем купленных для открытия позиции колл-оционов крупных трейдеров подскочил до 45%, что стало новым рекордом». В заголовке Marketwatch от 10 июля также был весьма оптимистичный прогноз: «Бычий рынок акций может длиться до пяти лет — вот шесть причин, почему». Обратите внимание, что заголовок предполагает, что бычий рынок только начался. Этот пятилетний прогноз может оказаться правильным, но опять же, помните об этом из более раннего финансового прогноза на 2021 год: «Вершина никогда не ощущается как вершина. Чем она выше, тем более долговечным кажется рост».( Читать дальше )

Почему "дикие качели" Биткойна могут скоро возобновиться (перевод с elliottwave com)

- 21 июля 2021, 15:36

- |

«Периоды низкой волатильности предшествуют периодам высокой волатильности»

Как вы, наверное, знаете, биткойн-инвесторы за последние несколько месяцев покатились по безумным американским горкам. Однако, начиная примерно с последней недели мая, торговый диапазон биткойнов значительно сузился (от 30 000 до 40 000 долларов США). Действительно, примерно с второй половины июня торговый диапазон еще больше сузился (примерно с 28 000 до 35 000 долларов США). Заголовок CNBC от 12 июля гласит: «Объем торговли криптовалютой падает из-за падения интереса после падения цены биткойна». Согласно отчету, дневной максимальный объем в июне снизился более чем на 42% по сравнению с пиковым объемом торгов в мае. Тем не менее, спекулянты биткойном должны помнить эту цитату из одной из наших классических Global Market Perspective: «Периоды низкой волатильности предшествуют периодам высокой волатильности». Это про фондовый рынок, но тот же принцип применим к другим широко торгуемым рисковым активам, таким как криптовалюты.

Как вы, наверное, знаете, биткойн-инвесторы за последние несколько месяцев покатились по безумным американским горкам. Однако, начиная примерно с последней недели мая, торговый диапазон биткойнов значительно сузился (от 30 000 до 40 000 долларов США). Действительно, примерно с второй половины июня торговый диапазон еще больше сузился (примерно с 28 000 до 35 000 долларов США). Заголовок CNBC от 12 июля гласит: «Объем торговли криптовалютой падает из-за падения интереса после падения цены биткойна». Согласно отчету, дневной максимальный объем в июне снизился более чем на 42% по сравнению с пиковым объемом торгов в мае. Тем не менее, спекулянты биткойном должны помнить эту цитату из одной из наших классических Global Market Perspective: «Периоды низкой волатильности предшествуют периодам высокой волатильности». Это про фондовый рынок, но тот же принцип применим к другим широко торгуемым рисковым активам, таким как криптовалюты.

Поэтому будет неудивительно, если волатильность вернется к динамике цены биткойна раньше, чем позже. Конечно, возникает вопрос: будет ли первое движение вверх? Вниз? А что будет после? Как вы, возможно, знаете, волновой анализ Эллиотта позволяет вам достигать успеха, потому что рынки движутся по своим шаблонным траекториям. Еще один фактор, за которым мы пристально следим, — это настроения инвесторов, которые на данный момент являются медвежьими по отношению к биткойну. Наш главный криптоаналитик Тони Каррион обсуждает это в июльской «Global Market Perspective», указывая на то, что спекулянты биткойном понесли 3,45 миллиарда долларов реализованных убытков от распродажи, которая началась на апрельском пике около 65000 долларов до минимума в 28000 долларов в июне. В нашей июльской Global Market Perspective Тони также подробно рассказывает о волновой структуре цены биткойна Эллиотта, чтобы показать вам, куда цены на биткойн могут сначала подскочить, когда волатильность вернется. Вот где «шины встречаются с дорогой».

перевод отсюда

( Читать дальше )

Как вы, наверное, знаете, биткойн-инвесторы за последние несколько месяцев покатились по безумным американским горкам. Однако, начиная примерно с последней недели мая, торговый диапазон биткойнов значительно сузился (от 30 000 до 40 000 долларов США). Действительно, примерно с второй половины июня торговый диапазон еще больше сузился (примерно с 28 000 до 35 000 долларов США). Заголовок CNBC от 12 июля гласит: «Объем торговли криптовалютой падает из-за падения интереса после падения цены биткойна». Согласно отчету, дневной максимальный объем в июне снизился более чем на 42% по сравнению с пиковым объемом торгов в мае. Тем не менее, спекулянты биткойном должны помнить эту цитату из одной из наших классических Global Market Perspective: «Периоды низкой волатильности предшествуют периодам высокой волатильности». Это про фондовый рынок, но тот же принцип применим к другим широко торгуемым рисковым активам, таким как криптовалюты.

Как вы, наверное, знаете, биткойн-инвесторы за последние несколько месяцев покатились по безумным американским горкам. Однако, начиная примерно с последней недели мая, торговый диапазон биткойнов значительно сузился (от 30 000 до 40 000 долларов США). Действительно, примерно с второй половины июня торговый диапазон еще больше сузился (примерно с 28 000 до 35 000 долларов США). Заголовок CNBC от 12 июля гласит: «Объем торговли криптовалютой падает из-за падения интереса после падения цены биткойна». Согласно отчету, дневной максимальный объем в июне снизился более чем на 42% по сравнению с пиковым объемом торгов в мае. Тем не менее, спекулянты биткойном должны помнить эту цитату из одной из наших классических Global Market Perspective: «Периоды низкой волатильности предшествуют периодам высокой волатильности». Это про фондовый рынок, но тот же принцип применим к другим широко торгуемым рисковым активам, таким как криптовалюты.Поэтому будет неудивительно, если волатильность вернется к динамике цены биткойна раньше, чем позже. Конечно, возникает вопрос: будет ли первое движение вверх? Вниз? А что будет после? Как вы, возможно, знаете, волновой анализ Эллиотта позволяет вам достигать успеха, потому что рынки движутся по своим шаблонным траекториям. Еще один фактор, за которым мы пристально следим, — это настроения инвесторов, которые на данный момент являются медвежьими по отношению к биткойну. Наш главный криптоаналитик Тони Каррион обсуждает это в июльской «Global Market Perspective», указывая на то, что спекулянты биткойном понесли 3,45 миллиарда долларов реализованных убытков от распродажи, которая началась на апрельском пике около 65000 долларов до минимума в 28000 долларов в июне. В нашей июльской Global Market Perspective Тони также подробно рассказывает о волновой структуре цены биткойна Эллиотта, чтобы показать вам, куда цены на биткойн могут сначала подскочить, когда волатильность вернется. Вот где «шины встречаются с дорогой».

перевод отсюда

( Читать дальше )

Исчезло ли «худшее из опасений инфляции»? (перевод с deflation com)

- 16 июля 2021, 19:37

- |

Заголовок Fox Business от 8 июля гласит: «Забудьте об инфляции — дефляция может скоро поднять свою уродливую голову». Вот отрывок:

«Уже есть признаки того, что худшее из опасений по поводу инфляции исчезло. Опубликованный во вторник отчет о деятельности в секторе услуг Института управления поставками показал, что в июне уплаченная составляющая упала на 1,1 пункта. В отдельном отчете IHS Markit было обнаружено, что, хотя цены на сырье и материалы оставались высокими, оставаясь вторым по величине показателем за всю историю наблюдений, затраты росли более медленными темпами, что дает некоторые доказательства того, что это повышение действительно может быть временным, как сказал Пауэлл. Респонденты отметили «снижение опасений по поводу инфляции», — заявили в IHS Markit».

В июльскоЙ Global Market Perspective Elliott Wave International представлена такая точка зрения на «новые максимумы деловой активности», как показывает составной PMI Еврозоны от Markit:

«Рост бизнеса в еврозоне ускоряется самыми высокими темпами за 15 лет. Свежий опрос менеджеров по закупкам в сфере услуг в еврозоне в мае подскочил до 14-летнего максимума… потребители становятся чрезмерно уверенными на основных пиках фондового рынка и чрезмерно пессимистичными на основных минимумах фондового рынка. То же самое происходит на корпоративном уровне. Составной индекс менеджеров по закупкам IHS Markit измеряет преобладающее направление экономики в производственном секторе и секторе услуг в Европе. После трех месяцев роста показатель за июнь 2021 года достиг самого высокого уровня с июня 2006 года».

( Читать дальше )

«Уже есть признаки того, что худшее из опасений по поводу инфляции исчезло. Опубликованный во вторник отчет о деятельности в секторе услуг Института управления поставками показал, что в июне уплаченная составляющая упала на 1,1 пункта. В отдельном отчете IHS Markit было обнаружено, что, хотя цены на сырье и материалы оставались высокими, оставаясь вторым по величине показателем за всю историю наблюдений, затраты росли более медленными темпами, что дает некоторые доказательства того, что это повышение действительно может быть временным, как сказал Пауэлл. Респонденты отметили «снижение опасений по поводу инфляции», — заявили в IHS Markit».

В июльскоЙ Global Market Perspective Elliott Wave International представлена такая точка зрения на «новые максимумы деловой активности», как показывает составной PMI Еврозоны от Markit:

«Рост бизнеса в еврозоне ускоряется самыми высокими темпами за 15 лет. Свежий опрос менеджеров по закупкам в сфере услуг в еврозоне в мае подскочил до 14-летнего максимума… потребители становятся чрезмерно уверенными на основных пиках фондового рынка и чрезмерно пессимистичными на основных минимумах фондового рынка. То же самое происходит на корпоративном уровне. Составной индекс менеджеров по закупкам IHS Markit измеряет преобладающее направление экономики в производственном секторе и секторе услуг в Европе. После трех месяцев роста показатель за июнь 2021 года достиг самого высокого уровня с июня 2006 года».

( Читать дальше )

«Возможность потерять деньги» в 2021 году (перевод с elliottwave com)

- 16 июля 2021, 15:29

- |

Такое инвестиционное поведение вызывает тревогу.

Кто захочет инвестировать в убыточный бизнес? Кажется немного странным, но, видимо, многие хотят. Действительно, такое инвестиционное поведение восходит, по крайней мере, к временам технологической мании 2000 года, года исторического финансового пика. В специальном отчете за февраль 2000 г. в нашем Elliott Wave Financial Forecast говорилось: «Это распространенная шутка среди сетевых предпринимателей. Венчурные капиталисты не будут финансировать вас, если вы не докажете, что ваша компания потеряет 450 миллионов долларов в первые шесть месяцев, иначе они сочтут вас недостаточно амбициозным».

Кто захочет инвестировать в убыточный бизнес? Кажется немного странным, но, видимо, многие хотят. Действительно, такое инвестиционное поведение восходит, по крайней мере, к временам технологической мании 2000 года, года исторического финансового пика. В специальном отчете за февраль 2000 г. в нашем Elliott Wave Financial Forecast говорилось: «Это распространенная шутка среди сетевых предпринимателей. Венчурные капиталисты не будут финансировать вас, если вы не докажете, что ваша компания потеряет 450 миллионов долларов в первые шесть месяцев, иначе они сочтут вас недостаточно амбициозным».

Об этом упоминается, потому что это актуально сейчас в 2021 году. Посмотрите на эти два заголовка:

Рекордные продажи акций убыточных фирм вызывают тревогу (Bloomberg, 27 июня)Убыточные компании продают рекордное количество акций… (CNBC, 2 июля)

В нашем недавно опубликованном июльском Elliott Wave Financial Forecast говорится:

В мае в «Финансовом прогнозе» говорилось об извращенном влечении спекулянтов к убыточным компаниям… Другим примером такого рискованного поведения [является] рекордный чистый убыток компаний, привлекающих деньги на вторичном размещении акций. Предыдущий рекорд и единственный другой раз, когда было чистое отрицательное число за предыдущие 12 месяцев, был в марте 2000 года, точном месяце основного пика того десятилетия на NASDAQ. Последовал крах dot.com.

Нынешний наплыв в убыточные компании не обязательно означает, что сегодня или завтра, так сказать, произойдет очередной «крах». Однако финансовая история действительно показывает, что рискованное инвестиционное поведение является характеристикой расширенного бычьего рынка. Лучший способ получить точное представление о фондовом рынке — это использовать волновую модель Эллиотта, в которой есть определенные правила и рекомендации для анализа и прогнозирования рынка.

перевод отсюда

( Читать дальше )

Кто захочет инвестировать в убыточный бизнес? Кажется немного странным, но, видимо, многие хотят. Действительно, такое инвестиционное поведение восходит, по крайней мере, к временам технологической мании 2000 года, года исторического финансового пика. В специальном отчете за февраль 2000 г. в нашем Elliott Wave Financial Forecast говорилось: «Это распространенная шутка среди сетевых предпринимателей. Венчурные капиталисты не будут финансировать вас, если вы не докажете, что ваша компания потеряет 450 миллионов долларов в первые шесть месяцев, иначе они сочтут вас недостаточно амбициозным».

Кто захочет инвестировать в убыточный бизнес? Кажется немного странным, но, видимо, многие хотят. Действительно, такое инвестиционное поведение восходит, по крайней мере, к временам технологической мании 2000 года, года исторического финансового пика. В специальном отчете за февраль 2000 г. в нашем Elliott Wave Financial Forecast говорилось: «Это распространенная шутка среди сетевых предпринимателей. Венчурные капиталисты не будут финансировать вас, если вы не докажете, что ваша компания потеряет 450 миллионов долларов в первые шесть месяцев, иначе они сочтут вас недостаточно амбициозным».Об этом упоминается, потому что это актуально сейчас в 2021 году. Посмотрите на эти два заголовка:

Рекордные продажи акций убыточных фирм вызывают тревогу (Bloomberg, 27 июня)Убыточные компании продают рекордное количество акций… (CNBC, 2 июля)

В нашем недавно опубликованном июльском Elliott Wave Financial Forecast говорится:

В мае в «Финансовом прогнозе» говорилось об извращенном влечении спекулянтов к убыточным компаниям… Другим примером такого рискованного поведения [является] рекордный чистый убыток компаний, привлекающих деньги на вторичном размещении акций. Предыдущий рекорд и единственный другой раз, когда было чистое отрицательное число за предыдущие 12 месяцев, был в марте 2000 года, точном месяце основного пика того десятилетия на NASDAQ. Последовал крах dot.com.

Нынешний наплыв в убыточные компании не обязательно означает, что сегодня или завтра, так сказать, произойдет очередной «крах». Однако финансовая история действительно показывает, что рискованное инвестиционное поведение является характеристикой расширенного бычьего рынка. Лучший способ получить точное представление о фондовом рынке — это использовать волновую модель Эллиотта, в которой есть определенные правила и рекомендации для анализа и прогнозирования рынка.

перевод отсюда

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал