смартлаб премиум

Юаневые облигации нефтепереработчика Славянск ЭКО: интересная возможность получить доходность 11,46% в CNY

- 27 февраля 2024, 19:24

- |

Нефтепереработчик Славянск ЭКО планирует в марте собрать книгу заявок по своим дебютным 2-летним юаневым облигациям от 200 млн (~2,55 млрд руб.) с ориентиром по ставке квартального купона в 11% (YTM 11,46%). Рассмотрим, насколько будут интересны новые бонды.

ООО «Славянск ЭКО» −-нефтепереработчик и нефтетрейдер, с ключевым активом – Славянским НПЗ в Славянске-на-Кубани, в Краснодарском крае, работающий с 1993 г. Занимается производством и реализацией: бензинов, битума, газойля, керосина, фракций тяжелых углеводородов и проч. Доля нефтепереработки среди независимых НПЗ РФ: 1,5% (5,2 млн т). Бенефициары: Р. Паранянц и В. Паранянц.

Рейтинги (АКРА/НКР): BBB(RU)/BBB.ru со «стабильными» прогнозами

( Читать дальше )

- комментировать

- 1.9К | ★1

- Комментарии ( 6 )

Комментарий Qiwi PLC по отзыву лицензии у Киви банка

- 27 февраля 2024, 11:31

- |

Qiwi plc опубликовал пресс-релиз по текущему статусу отношений между компанией и АО «Киви».

Напомню, что 19 января Qiwi plc (расписки которой торгуются) продал российский бизнес, который представлен АО «Киви» гонконгской компании Fusion Factor Fintech Limited, которая принадлежит уже бывшему генеральному директору Qiwi PLC Андрею Протопопову.

Сумма сделки 23,8 млрд рублей, которая будет оплачена в течение 4-ех лет.

Киви банк принадлежит АО «Киви», который уже не принадлежит Qiwi PLC, но 21 февраля ЦБ отозвал лицензию у Киви банка.

( Читать дальше )

Чистая прибыль Мосбиржи вновь обновила рекорд

- 27 февраля 2024, 03:30

- |

Московская биржа заработала в 2023 году рекордную прибыль в 60,8 млрд рублей — это на 68% больше чем в 2022 году. В отдельном 4-ом квартале прибыль составила 20,2 млрд рублей (+79% к прошлому году).

( Читать дальше )

Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 26 февраля 2024, 15:19

- |

После сохранения ключевой ставки (КС – далее) ЦБ РФ на прежнем уровне в 16% 16.02.2024 и умеренно-жестком комментарии регулятора, доходности на вторичных торгах незначительно подросли. На первичном же рынке вновь стали пользоваться повышенным спросом флоатеры качественных эмитентов.

Газпром нефть предложила два своих трехлетних бонда с купонами с привязками к КС ЦБ РФ +135 б. п. (изначально: не выше +140 б. п.) и к RUONIA +140 б. п. (изначально: не выше +150 б. п.). Высокий спрос позволил увеличить объем по первому выпуску с изначально предложенных от 15 млрд руб. до 50 млрд руб., а по второму – от 10 млрд руб. до 20 млрд руб.

СОПФ «Инфраструктурные облигации» (структура банка «ДОМ.РФ» для финансирования объектов жилищного строительства) успешно провело букбилдинг по своему флоатеру с купоном привязанным к RUONIA +130 б. п. (+140 б. п. маркетировалась первоначальная ставка).

Другие выпуски на прошлой неделе были по преимуществу из сегмента ВДО с фиксированными ставками по купонам.

( Читать дальше )

Куйбышевазот Х5 за 5 лет. Ждём новых иксов !?🚀

- 26 февраля 2024, 15:00

- |

- Введение

- 1. Производство

- 2. Цена на основную продукцию, расходы

- 3. Капекс

- 4. Долговая нагрузка

- 5. Структура активов и пассивов

- 6. Пошлины/налоги

- 7.Структура акционеров Куйбышевазота

- 8. Дивиденды

- 9. Финансовые показатели

- Итог

Введение

Куйбышевазот — российское предприятие химической промышленности, расположенное в городе Тольятти, Самарской области. Растущая компания, активно инвестирующая в новые производства, смогла вырасти в 5 раз за последние 5 лет и это не считая дивиденды.

Для лучшего понимания компании сразу посмотрим на структуру выручки и заметим, что большая часть товара реализуется на внутреннем рынке, но об этом чуть позже.

( Читать дальше )

ЛСР поднимает деньги с дочек, впереди астрономические дивиденды?

- 26 февраля 2024, 04:00

- |

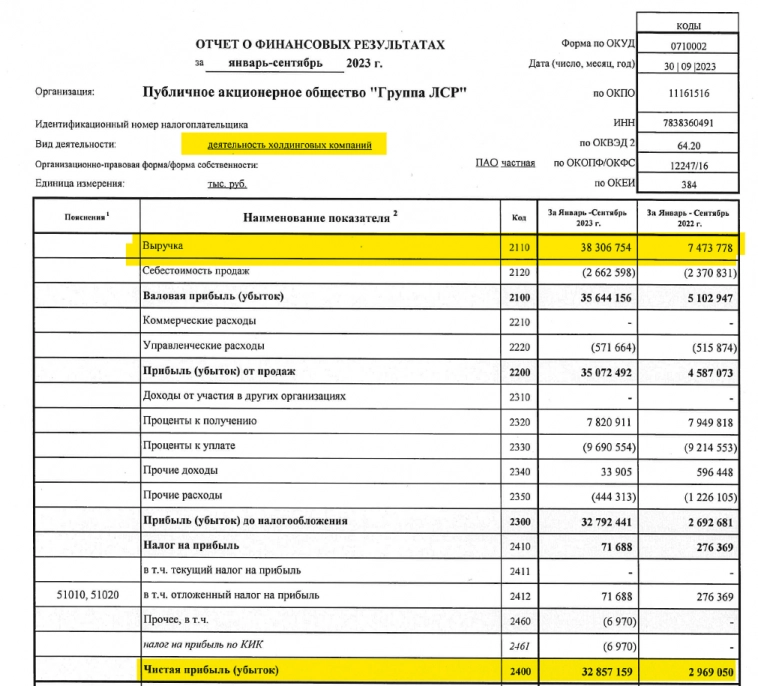

Один из сигналов о грядущей выплате дивидендов является высокая прибыль в рамках РСБУ. Многие компании на Мосбирже являются холдингами, где главное юр. лицо «ПАО» занимается только тем, что является собственником прочих дочерних компаний.

ЛСР одна из таких компаний, ее РСБУ — отражение деятельности головной организации, а ее основные активы — это финансовые вложения в дочерние компании. Соответственно, когда её дочерние компании платят дивиденды, эти деньги идут в выручку, формируя аномальную прибыль.

В таких отчетах нередки ситуации, когда выручка близка по значениям к чистой прибыли, а бывает даже ситуации когда прибыль превышает выручку. Поэтому чтобы изучать реальную картину дел лучше использовать отчетность по МСФО, где все результаты консолидированы.

( Читать дальше )

Новые санкции: Мечел, Совкомфлот, ТМК, ПИК, ЮГК, Авангард и их последствия.

- 24 февраля 2024, 13:11

- |

Список новых американских санкций представлен на сайте Минфина США.

Санкции введены против 90 компаний.

Среди публичных компаний:

👉ПИК

👉Мечел

👉ТМК

👉Южуралзолото

👉Банк Авангард

👉Совкомфлот и 14 судов компании (отдельное сообщение)

_

Косвенное влияние:

👉Новатэк-Мурманск (100% дочка Новатэк)

👉РТК-ЦОД (дочка Ростелекома, к-я собиралась провести IPO в этом году)

👉”Современный морской арктический транспорт СПГ" (50/50 Новатэк, Совкомфлот)

👉СПБ Банк (дочка СПБ Биржи, которая уже под санкциями)

👉Алмазювелирэкспорт (экспорт алмазов)

👉Эльбрус-Капитал (доли в Headhunter и ЦИАН)

_

Минфин США также опубликовал анализ, из которого следует, что санкции оказывают негативный эффект на доходы нашей страны: по их данным, дисконт с которым продается российская нефть вырос с $12-13 в октябре до $19 за последний месяц.

( Читать дальше )

Мечел потеряли более 9% после отчётности, чем вызван такой пессимизм?

- 22 февраля 2024, 20:36

- |

С момента публикации отчетности обыкновенные акции Мечела потеряли более 9%, давайте попробуем разобраться в чём дело и посмотрим какой сейчас потенциал у акций.

Начнём с операционных результатов

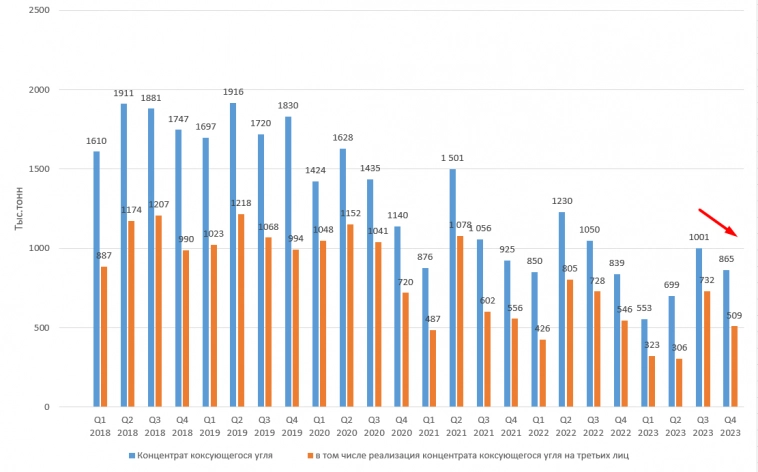

Реализация концентрата коксующегося угля в 4 кв. 2024 г. снизилась по сравнению с 3 кв. 2023 года.

Это не вызывает удивления, так как исторически реализация в 4 кв. практически всегда была меньше чем в 3 кв.

Реализация Кокса в 4 кв. 2023 г. подросла по сравнению с 3 кв. 2023 года.

( Читать дальше )

Конспект Mozgovik 12-20 февраля: ROSN,NVTK,KLVZ,HIMCP,POLY,GCHE,YNDX,CARM,OZON,TGKB, MTLR, MVID

- 22 февраля 2024, 19:48

- |

Добрый вечер и с наступающим Праздником 23 февраля!

Для вас представляем конспект материалов Mozgovik с 12 по 20 февраля.

Здесь мы постарались коротко сформулировать самые существенные моменты наших многочисленных лонгридов в доступной и самой сжатой форме. Пишите вашу обратную связь в комментарии по поводу данного формата👍 Спасибо

_

Отчет Роснефть (20.02.2024)

( Читать дальше )

EMC меняет собственника, что дальше?

- 22 февраля 2024, 17:53

- |

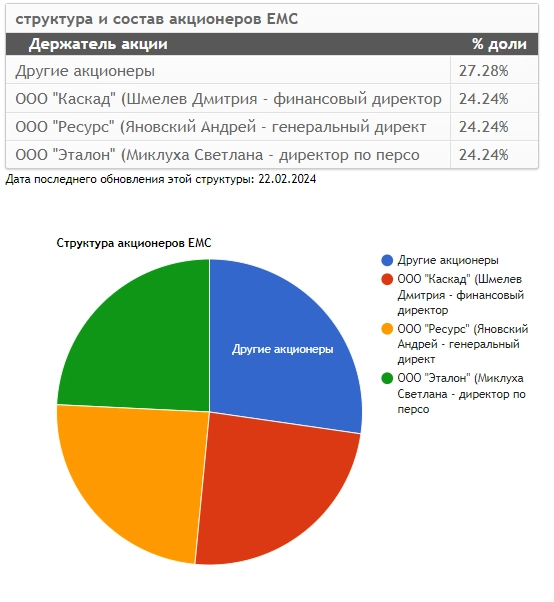

В уже российской компании ЮМГ (оператор сети клиник EMC) сменился основной акционер.

Игорь Шилов (69,6%) и ряд других акционеров (3,2%) продали свои акции менеджменту ЮМГ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал