смартлаб премиум

Норникель опубликовал производственный отчет за 1 квартал и планирует перенести Медный завод в Китай

- 22 апреля 2024, 19:49

- |

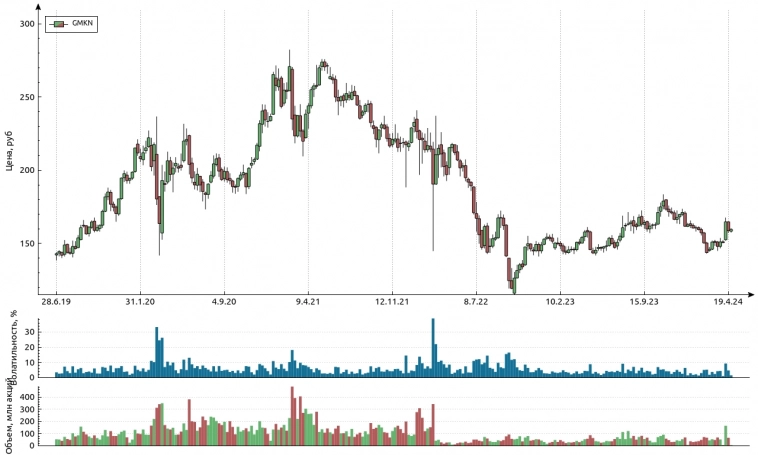

Одна из тех акций, которая не выросла с 2022 года, а даже упала (но на это есть объективные факторы)

Сегодня вышел операционный отчет:

( Читать дальше )

- комментировать

- 2.1К | ★2

- Комментарии ( 8 )

Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 22 апреля 2024, 16:48

- |

Активность на первичном рынке рублевого корпоративного долга на прошлой неделе была на среднем уровне на фоне умеренно-позитивной динамики на вторичных торгах в преддверии заседания ЦБ РФ 26.04.2024.

В основном на рынок выходили эмитенты сегмента ВДО с фиксированными ставками по купонам. Отметим наиболее интересные выпуски.

Выделим сбор заявок по 2-летним ДАРС-Девелопмент-001Р-02 (эмитент – девелопер из Ульяновска) на 1 млрд руб. с итоговой ставкой квартального купона 17,5% (YTM 18,68% при ориентире не выше 19,25%).

Интерлизинг разместил 3-летний выпуск на 3 млрд руб. с амортизацией и со ставкой ежемесячного купона 15,75% (YTM 16,94%, при ориентире не выше 17,52%).

Балтийский лизинг провел букбилдинг по 3-летнему флоатеру с ежемесячным купоном со ставкой: КС ЦБ РФ +230 б. п. (ориентир: не выше КС ЦБ РФ +250 б. п.).

На текущей неделе пройдут букбилдинги/размещения в основном бумаг с фиксированными купонами.

ПКБ (Первое клиентское бюро – коллекторская компания) соберет заявки по -летнему выпуску на 2 млрд руб.

( Читать дальше )

Портфель - внеплановая ребалансировка

- 22 апреля 2024, 14:09

- |

В прошлый раз мой портфель выглядел вот так https://smart-lab.ru/company/mozgovik/blog/980655.php 👉

На сегодня Портфель выглядит вот так 👉

( Читать дальше )

Стоит ли участвовать в IPO МТС-банка

- 22 апреля 2024, 08:27

- |

Очередное IPO на Мосбирже и очередная компания из финансового сектора. На этот раз МТС-банк планирует стать публичным.

Сбор заявок продлится до 25 апреля, торги начнутся в пятницу 26 апреля.

Стоит ли участвовать в этом размещении или лучше пройти мимо?

Внутри:

( Читать дальше )

Саратовский НПЗ: внучка Роснефти с прибыльным и дивидендным прошлым, но есть один нюанс

- 20 апреля 2024, 20:40

- |

Акции Саратовского НПЗ достаточно интересны с точки зрения анализа (с точки зрения инвестиций на длительный промежуток времени сомнительно). Но разобраться в любом случае полезно!

Введение

Саратовский НПЗ был построен в 1934 году, проектная мощность на сегодняшний день составляет 7 млн тонн нефти в год

НПЗ достался Роснефти “в нагрузку”, после покупки ТНК ВР в 2013 году. По сообщениям экспертов — НПЗ достаточно старый, не каждая нефть ему подходит (вообще перерабатывают конденсат) + НПЗ имеет достаточно низкий Индекс Нельсона (нет гидрокрекинга и маленький выход светлых нефтепродуктов). Модернизаций давно не было и не планируется

НПЗ находится на расстоянии в 800 км до линии фронта (сейчас это важный показатель из-за периодических атак на НПЗ)

( Читать дальше )

Селигдар опубликовал операционную отчетность за первый квартал 2024 года, насколько изменился потенциал его акций?

- 19 апреля 2024, 21:39

- |

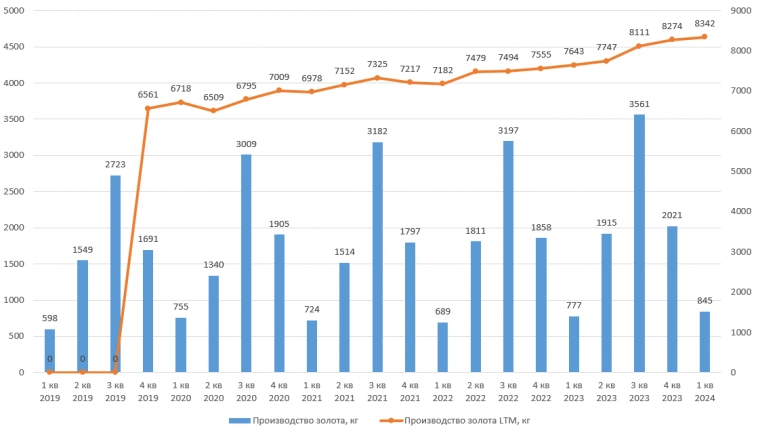

Производство золота растет непрерывно с 1 кв. 2022 года. За последние 12 мес. (LTM), производство лигатурного золота составило 8342 кг.

Производство олова снизилась на 5% год-к-году и составило 617 т. В то же время существенно выросло производство олова до 566 т (+92% г/г).

( Читать дальше )

СД ТМК рекомендовал 9,51 руб. дивидендов (короткий комментарий)

- 19 апреля 2024, 12:46

- |

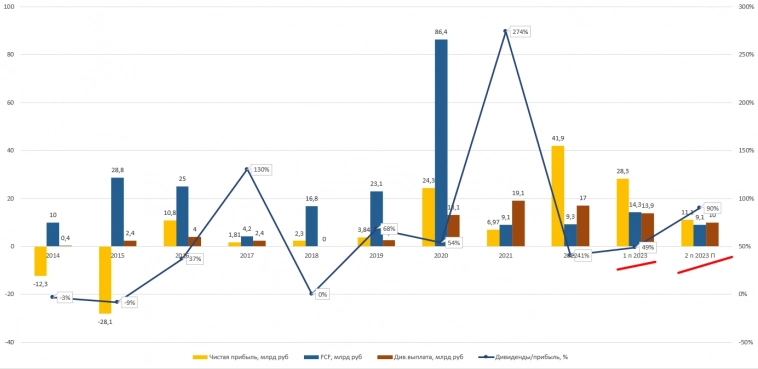

СД ТМК рекомендовал дивиденды за 2 полугодие в размере 9,51 рубля на акцию, всего выплата составит 10 млрд. рублей.

Дивидендная политика ТМК подразумевает выплату не менее 25% от годовой прибыли по МСФО, но по итогам 2023 года компания может выплатить почти 61% от прибыли.

Если разбить по полугодиям, то выплата за 2 полугодие 2023 года составит 90% от чистой прибыли. Кроме того, в 2023 году компания выплатила больше 100% FCF.

Наш прогноз подразумевал выплату в размере 50% от чистой прибыли и итоговый дивиденд в размере 5,4 рублей на акцию.

Дальше мы сталкиваемся со сложность прогнозирования будущих дивидендов, так как не знаем какую логику будет использовать собственник:

— 25% от прибыли (див. политика)

— 50% от прибыли

— 100% FCF

Но мы можем сделать расчет для всех вариантов👉

( Читать дальше )

Эталон конспект беседы IR

- 19 апреля 2024, 10:52

- |

Вчера в чате для годовых подписчиков побеседовали с IR компании Эталон Марией Бевзюк. Обсуждали убыток 2023 года, кратный рост продаж, экспансию в регионы и сроки редомициляции.

Тезисы беседы:

( Читать дальше )

ММК опубликовал операционные результаты за 1 квартал 2024 года, как это повлияет на оценку акций?

- 18 апреля 2024, 16:30

- |

Продажи металлопродукции снизились на 5,5% до 2 731 тыс. тонн. Продажи премиальной продукции упали на 12% до 1 051 тыс. тонн, в связи со снижением производства х/к проката и проката с покрытием на фоне капитального ремонта травильных агрегатов и агрегатов непрерывного горячего цинкования. Доля премиальной продукции сократилась с 41,3% до 38,5%.

Далее посмотрим на динамику операционных результатов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал