сбербанк

Сбербанк. Откроется ли дорога на верх

- 04 января 2023, 10:20

- |

На дневном графике сформировалась классическая пробойная формация. Преодоление зоны сопротивления 144–145 руб. может иметь импульсный характер. Не хватает только катализатора. Им мог бы стать отчет банка за декабрь, который может быть опубликован на следующей неделе.

• Акции Сбербанка постепенно приближаются к зоне сопротивления 144–145 руб., которая выступала психологическим рубежом на протяжении большей части 2022 г. Пробой этой отметки может быть импульсным и откроет дорогу к более внушительному росту. Фундаментальная картина поддерживает такой сценарий, но существующие риски оттягивают реализацию. Отчет по прибыли за декабрь и весь 2022 г. мог бы выступить катализатором для ускорения.

- комментировать

- Комментарии ( 6 )

🎄Итоги 2022 года

- 03 января 2023, 22:49

- |

📊 Текущий год нам принес множество подарков, как хороших, так и не очень. Но сегодня не будем о грустном, подведем итоги финансового года.

📌 Сразу оговорюсь, многие сейчас размышляют над тем, останется ли фондовый рынок в РФ или нет. Я для себя ответил на данный вопрос утвердительно и продолжаю работать со всеми доступными инструментами, находящимися в пределах юрисдикции нашей страны. Их, кстати, стало немного больше в этом году.

💵 Так, осенью мой портфель пополнился замещающими и юаневыми облигациями, которые сейчас, на фоне декабрьской девальвации рубля, хорошо сгладили общую доходность. Также сократил долю акций в портфеле до 50% и в ближайший год-два буду придерживаться такой пропорции, скорее всего. Хотя, если верить учебникам, то доля облигаций у меня сейчас должна быть 35%.

🧰 В течение года удалось нарастить доли в тех компаниях, которые считаю перспективными на следующие годы. К ним, в частности, относятся:

( Читать дальше )

Фондовый рынок 2023 года оказался зелёной лошадкой

- 03 января 2023, 19:23

- |

Фондовый рынок Московской биржи продолжает новогодний хмельной банкет. Котировки акций рванули всеобщим забегом, нанося удар по пессимистам.

И тех, кто пил белугу:

Лукойл

После дивидендной отсечки компания чувствовала себя неважнецки. Не многие верят в рост акций, хотя купив до неё можно было ожидать за полгода что-то около 25% годовых. Но это информация ещё не проверена временем. Я лично сделал взнос в общую копилку прибыли, заправив на колонке Лукойла 45 литров и это при условии, что литров 5-7 ещё оставалось, а весь бак всего 45 литров. Чудеса да и только. На эти «2% и живут».

( Читать дальше )

Какие акции вырастут на 30-100%? Лучшие инвестиционные идеи от Тинькофф Инвестиции

- 03 января 2023, 18:41

- |

Макро

ВВП – минус 1,5 – 2,5%.

Курс доллара: 1 полугодие 2023 – 67-70, 2 полугодие 2023 – 70-73.

Значительного ослабления рубля не будет из-за большого торгового профицита.

Ключевая ставка – 8,5 — 9%.

Видят много инфляционных факторов:

1. Увеличение бюджетного дефицита (печать денег).

2. Ослабление рубля.

3. Мировая стагфляция (высокая инфляция в других валютах).

4. Дефицит рабочей силы.

5. Ограниченное предложение импортных товаров.

Индекс МосБиржи торгуется по мультипликатору P/E = 2,7х – дешево.

( Читать дальше )

Сбер начал устанавливать приложение для Айфона в отделениях

- 02 января 2023, 21:29

- |

Пресс-служба Сбербанка подтвердила запуск услуги установки мобильного приложения «Сбербанк онлайн» на устройства Apple. Ранее об этом сообщал зампред правления кредитной организации Кирилл Царев.

В пресс-службе банка появление новой услуги назвали «новогодним подарком» для владельцев iPhone. «Установим приложение для доступа к сервисам «Сбера» на iPhone в удобном для вас офисе!» — говорится в сообщении.

Для того чтобы установить приложение банка на смартфон, достаточно прийти в одно из отделений «Сбера». Офисы, в которых данная услуга предоставляется, можно найти на карте на сайте кредитной организации.

Запрет на раскрытие информации для банков в РФ сменяется "ограниченным раскрытием"

- 02 января 2023, 17:09

- |

Москва. 1 января. INTERFAX.RU — Банк России продлевает с 1 января 2023 года ограничение на раскрытие финансовой отчетности в модифицированном виде, предусматривая переход от запрета к обязательному раскрытию в ограниченном формате.

Одновременно с этим на полгода — до 1 июля — продлевается право банков не раскрывать чувствительную к санкционному риску информацию. Речь, в частности, идет о реорганизации, структуре собственности, членах органов управления и других должностных лицах кредитных организаций, о лицах, контролирующих кредитные организации, о существенных фактах, затрагивающих финансово-хозяйственную деятельность кредитной организации, реорганизуемой в форме слияния, присоединения и преобразования.

Российские банки и другие финансовые организации — брокеры, страховщики, НПФ и др. — с конца февраля 2022 года перестали публиковать актуальную информацию о своих бенефициарах, собственниках и контролирующих лицах, а также годовую и промежуточную отчетность.

В августе прошлого года в докладе для общественного обсуждения ЦБ предложил в перспективе вернуться к публикации отчетности финансовых организаций и компаний, но при минимизации санкционных рисков. «Без публикации отчетности невозможна нормальная работа финансового рынка, принятие обоснованных решений в отношении финансовых посредников инвесторами, вкладчиками, клиентами и контрагентами», — отмечал регулятор.

( Читать дальше )

Мой топ-5 инвестиционных идей в 2023 году

- 02 января 2023, 12:11

- |

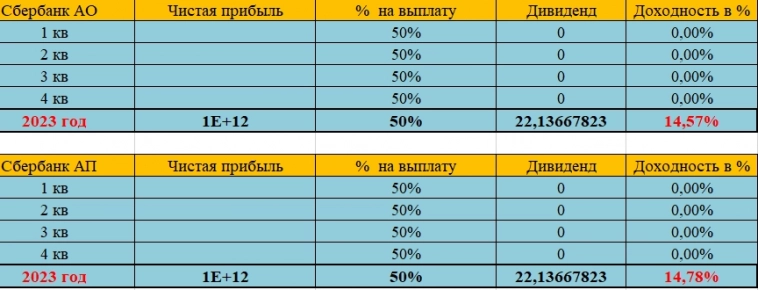

Сбербанк

Прибыль по итогам 2023 года, вероятно, превысит 1 трлн рублей, что дает нам прогнозный дивиденд в 22 рубля на акцию.

При таком сценарии див. доходность составит 14,7%, что примерно в 2 раза выше уровня ключевой ставки ЦБ.

Цель: 200 – 280. Потенциал роста 40 – 100% на горизонте 2 лет.

OZON

Качественный быстрорастущий бизнес (CAGR>50%), который по мультипликаторам стоит дёшево (P/S = 1,2х).

P (рыночная стоимость компании) / S (выручка за последние четыре квартала) = сколько годовых выручек стоит компания.

В момент IPO бизнес оценивали по данному мультипликатору в 5 раз дороже, чем сейчас.

( Читать дальше )

В начале 2023 года покупка акций экспортеров в условиях слабого рубля может стать основной идеей - Промсвязьбанк

- 30 декабря 2022, 18:44

- |

Корректируются тяжеловесные бумаги Сбера, Газпрома, Норникеля, Новатэка. Акции Яндекса выглядят хуже рынка. Аркадий Волож сегодня сообщил сотрудникам Яндекса, что покидает компанию и поддерживает ее реструктуризацию.

Одновременно уверенно прибавляют акции ЛУКОЙЛа, которые на прошлой неделе упали после дивидендной отсечки, а также акции Роснефти.

В плюсе – сталелитейные компании, которые продолжают отыгрывать заметное ослабление рубля. Лучше рынка выглядят привилегированные акции Мечела в условиях ожиданий выплаты дивидендов.

В начале следующего года покупка акций экспортеров в условиях слабого рубля может стать основной идеей на рынке акций. Также ожидаем продолжения восходящей тенденции в акциях Сбера на фоне восстановления финансовых показателей банка.Промсвязьбанк

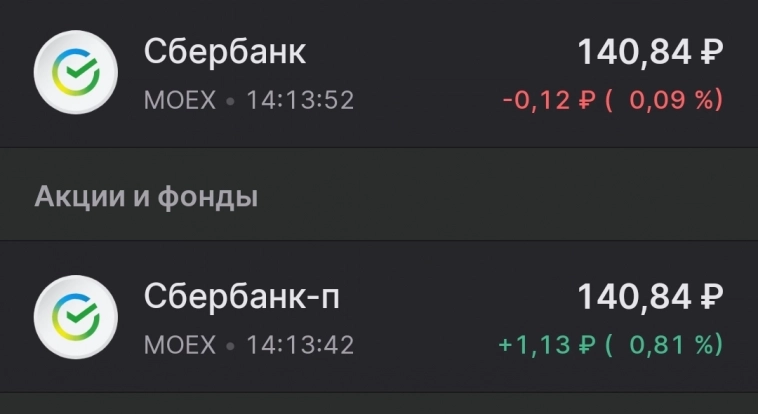

Обычка и преф Сбера сравнялись и причём здесь физики🤷♂️

- 30 декабря 2022, 14:21

- |

Какой-то кипишь поднялся последнее время на фоне сужения спреда по этим бумагам.

Кто то даже начал фантазировать, что это физики выкупают🤦♂️

Физики сейчас боятся всего как огня😁

И сегодня тоже физики скупают преф, в последний рабочий день года?

Фантазеры… 😁

Кто-то живёт старой парадигмой, до СВОшной так сказать. Шорт префа, покупка обычки. Время изменилось друзья.

Преф не ликвидный, может быть банальный разгон как с Сургутом обычкой, а может и инсайдеры что знают, но не физики точно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал