ростелеком

Сохраняем рекомендацию Держать по Ростелекому. Катализаторами роста могут стать IPO дочек, что в теории увеличит капитализацию компании более чем на 100% - Совкомбанк

- 14 ноября 2025, 15:37

- |

Ростелеком опубликовал отчетность по МСФО за 3-й квартал 2025 года. Результаты — в рамках наших ожиданий, сохраняем нейтральный взгляд и рекомендацию «держать».

Замедление роста в основных сегментах:

— Выручка мобильного оператора и телеком-услуг выросла на 10% г/г (против 13% у МТС).

Перспективные направления — ЦОДы и Кибербезопасность — показали резкое замедление:

— ЦОДы: +4% г/г (против +19% в прошлом квартале).

— Кибербезопасность: -18% г/г.

Долговая нагрузка остается высокой: ND/EBITDA IFRS 16 = 2.4x.

Бизнес продолжает испытывать сложности с генерацией стабильного положительного FCF.

Мы сохраняем наш взгляд на бумагу и рекомендацию «Держать». Cчитаем, что катализаторами роста котировок в обозримом будущем могут стать только IPO дочек, которые в теории могут увеличить капитализацию Ростелекома более, чем на 100%

Источник

- комментировать

- 286

- Комментарии ( 0 )

📱 Ростелеком. Пока без улучшений

- 14 ноября 2025, 12:00

- |

Завершаем торговую неделю обзором крупнейшего в России интегрированного провайдера цифровых решений — компании Ростелеком. Традиционно, взглянем на ключевые моменты:

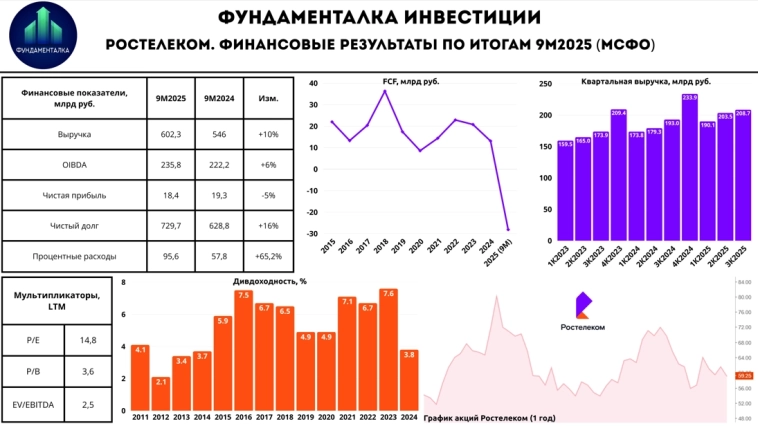

— Выручка: 602,3 млрд руб (+10% г/г)

— OIBDA: 235,8 млрд руб (+6% г/г)

— Операционная прибыль: 106,6 млрд руб (+15% г/г)

— Чистая прибыль: 18,4 млрд руб (-5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 выручка выросла на 10% г/г — до 602,3 млрд руб., за счёт роста доходов от мобильного бизнеса, цифровых кластеров и продвижения комплексных цифровых продуктов в сегменте B2B/G. В результате OIBDA увеличилась на 6% г/г — до 235,8 млрд руб., сохранив невысокие темпы на фоне все ещё существенных расходов.

— выручка цифровых кластеров увеличилась на 19% г/г.

— выручка мобильного бизнеса выросла на 10% г/г.

— рентабельность OIBDA составила 39,1% (против 40,7% годом ранее).

📈 Динамика выручки по ключевым сегментам:

— Цифровые сервисы: +12%

— Мобильная связь: +9%

( Читать дальше )

❗️❗️Ростелеком: стабильный бизнес с растущими проблемами.

- 14 ноября 2025, 11:26

- |

Компания Ростелеком сегодня опубликовала свежий отчет по МСФО за 9 месяцев 2025 год, и он вышел в целом нейтральным. Выручка подросла на 10%, достигнув 602,3 млрд рублей. Как и прежде рост вручки обеспечен за счет роста в мобильном сегменте (+9%), цифровых сервисах (+12%) и облачных решениях. OIBDA прибавила 6% год к году, составив 235,8 млрд рублей, а чистая прибыль снизилась на 5% на фоне роста процентных расходов, до 18,5 млрд рублей.

Из негатива — денежный поток ушёл в минус (-28,1 млрд рублей против 21,5 млрд руб. за 9 месяцев 2024 г.), чистый долг вырос до 729,7 млрд рублей, а ликвидность осталась напряжённой. Клиенты всё чаще задерживают платежи, дебиторская задолженность растет (+25,1% с начала года), и во многих показателях баланса стало видно, что условия деятельности на фоне высокой ключевой ставки потихоньку ухудшаются. Однако пока компании успешно рефинансируется, поэтому долговая нагрузка вполне управляемая.

Операционная база ост

( Читать дальше )

По следам отчетов — Озон, Позитив, Ростелеком, МТС

- 14 ноября 2025, 09:28

- |

На рынке продолжается сезон отчетов, а значит пришло время для очередного экспресс-обзора.

Как и в прошлых частях, в моем обзоре будет минимум скучных цифр, зато будут важные нюансы и моя авторская оценка. Все-таки многие эти компании есть в моем портфеле, и мне как инвестору важно их оценить. Ну что, поехали! :)

💻 Позитив — «три с минусом». Продолжает расхлебывать то, что натворил раньше. Выручка за 3 квартал упала на 6%, а убыток снизился до 744 миллионов (-11%). Для этого пришлось порезать все виды расходов, а так же сократить персонал с 3160 до 2597 человек.

У компании сезонный бизнес, поэтому основную часть денег она получает в 1 квартале. Сейчас же она наращивает долги — с начала года они выросли с 19,2 до 20,9 млрд. рублей (долг/EBITDA = 2,6х), а на процентные расходы ушло 1,4 млрд. рублей.

📱 Ростелеком — «слабая троечка». Выручка отстает от инфляции (+8%), ведь отдельные сектора продолжают стагнировать. При этом операционная прибыль выросла на 19%, а чистая прибыль составила 5,6 млрд. рублей (против убытка в 6,7 млрд).

( Читать дальше )

МТС vs Ростелеком: телекомы разогрелись, но интересней всё равно Ростелеком

- 13 ноября 2025, 21:09

- |

Телекомы — это про большие долги и медленные стратегические сдвиги. Обе компании предоставили результаты за III квартал 2025 по МСФО, посмотрим на этом разницу между гигантами.

Коротко:

И МТС, и Ростелеком показали хороший квартал. Оба бизнеса проходят фазу восстановления. МТС к тому же остаётся «дивидендной коровой» для материнской компании. Но если смотреть не только на цифры, а на то, куда движутся компании, то Ростелеком получается интереснее.

Подробно:

1. Финансовые результаты: рост у обоих, но по разным причинам.

• МТС

— Выручка: 213,8 млрд руб. (+18,5% г/г).

— OIBDA: 71,8 млрд руб. (+16,7% г/г).

— Чистая прибыль: 6,0 млрд руб. (+4,9% г/г).

— CAPEX: 31,8 млрд руб. (–5,3% г/г).

— Net Debt / OIBDA: 1,59× (LTM).

Рост МТС связан преимущественно с потребительским сегментом и расширением экосистемных сервисов. Сокращение CAPEX впервые за несколько периодов снизило нагрузку на денежный поток, но это снижение пока ограниченное.

( Читать дальше )

Страшный сон российского разработчика - возвращение международных вендоров с бесплатными деньгами, большими IT-командами, качественной разработкой — вице-президент Ростелекома Алеся Мамчур

- 13 ноября 2025, 18:40

- |

«Мне кажется, что если есть какой-то страшный сон российского разработчика, то он выглядит именно так — это возвращение международных вендоров с бесплатными деньгами, большими IT-командами, качественной разработкой, с возможностью распределить затраты на разработку на весь мир, а не только на одну страну. Я, честно, могу сказать, если они вдруг решат вернуться, им придется очень серьезно поработать над возвращением доверия… Никто им здесь горячий прием оказывать не будет», — сказала вице-президент, директор по стратегическому развитию «Ростелекома» Алеся Мамчур.

tass.ru/ekonomika/25619015

Российский рынок обратил внимание на позитивные новости

- 13 ноября 2025, 17:54

- |

Торги 13 ноября на российских фондовых площадках стартовали в небольшом минусе. К середине дня котировки развернулись вверх, и к последнему часу основной сессии номинированный в рублях индекс Мосбиржи вырос на 0,17%, а долларовый РТС поднялся на 0,16%.

Поддержку покупателям оказали корпоративные новости и рост цен на сырье, хотя внешнеполитический фон остается неоднозначным.

В лидеры роста на фоне продолжающегося ралли в золоте вышел Селигдар (+2,1%). В аутсайдерах после публикации результатов по МСФО за январь – сентябрь оказался Ростелеком (-3,3%).

Курс пары CNY/RUB на Мосбирже снизился на 0,07 руб., до 11,36. Пара USD/RUB на внебиржевых торгах упала на 0,67 руб., до 80,6, пара EUR/RUB опустилась на 0,5 руб., до 93,71. Наши ориентиры для курса доллара, евро и юаня к рублю на предстоящую сессию: 79–81, 92–94 и 11,1–11,5 соответственно.

Прогноз для индекса Мосбиржи на торги 14 ноября: диапазон 2500–2600 пунктов.

Выручка Ростелекома хуже прогноза, но не все так плохо

- 13 ноября 2025, 17:23

- |

Ростелеком отчитался по МСФО за III кв. 2025 года. Результаты компании считаем неплохими, несмотря на то что они несколько не дотянули до ожиданий рынка.

Ключевые результаты:

• Выручка: 208,7 млрд руб., +8% г/г;

• OIBDA: 81,5 млрд руб., +8% г/г;

• Рентабельность: 39,0% против 38,9% в III кв. 2024 г;

• Чистая прибыль: 5,6 млрд руб. (убыток в 6,7 млрд руб. годом ранее);

• Долговая нагрузка: 2,3х против 2,1х на конец III кв. 2024.

Наше мнение:

Выручка Ростелекома оказалась ниже прогноза. Ключевые направления, сгенерировавшие ее рост: мобильный бизнес (+9% г/г, до 73,5 млрд руб.), цифровые услуги (+6% г/г, до 45,9 млрд руб.), фикс.интернет (+12% г/г, до 30,37 млрд руб.). OIBDA выросла вслед за выручкой, но также не дотянув до прогнозов. Сдержанный рост операционных расходов — всего на 6% г/г — способствовал удержанию и даже небольшому увеличению рентабельности OIBDA. Ростелеком вышел в плюс по чистой прибыли за счет кратного сокращения расходов по налогу на прибыль. Свободный денежный поток остался отрицательным в размере 5,1 млрд руб. в связи с ростом процентных платежей. Пока мы смотрим нейтрально на компанию, таргет на 12 мес. по оа — 69 руб./акцию. В фокусе смягчение ДКП, что положительно скажется на финансовых результатах Ростелекома.

( Читать дальше )

3 эмитента, на которых стоит обратить внимание

- 13 ноября 2025, 16:41

- |

«Магнит» занимает второе место в российском офлайн-ритейле, сохраняя масштабную сеть магазинов «у дома» (под брендами «Магнит» и «Дикси»), косметических магазинов и дрогери, а также форматов ultra-convenience («Заряд») и премиального сегмента «Азбука вкуса». В I полугодии 2025 года группа увеличила количество магазинов до 32 589 (+7,1% (г/г)).

По итогам I полугодия 2025 года выручка «Магнита» выросла на 14,6%, достигнув 1673 млрд руб., сопоставимые продажи увеличились на 9,8%, однако темпы уступают основным конкурентам в лице «Ленты» и X5. EBITDA по МСФО 16 увеличилась на 12% до 151 млрд руб., рентабельность по EBITDA снизилась до 9,0% (-0,3 п. п. (г/г)). Чистая прибыль по МСФО 16 за полугодие практически обнулилась и составила всего 154 млн руб., а чистая маржа — 0%. Существенный рост долговой нагрузки (Чистый долг / EBITDA по МСФО 16 — 3,2x) и отрицательный свободный денежный поток отражают негативные последствия агрессивной инвестиционной политики.

( Читать дальше )

Ростелеком отчитался!

- 13 ноября 2025, 13:07

- |

Рассмотрим отчет Ростелекома по МСФО за III кв и 9М 2025 года:

- Чистая прибыль за III кв составила ₽5,6 млрд против убытка в ₽6,7 млрд годом ранее

- Выручка за III кв составила ₽208,7 млрд (+8% г/г)

- OIBDA за III кв составил ₽81,5 млрд (+8% г/г)

- Чистая прибыль за 9М ₽18,5 млрд (–4,2% г/г)

- Выручка за 9М составила ₽602,3 млрд (+10% г/г)

- OIBDA за 9М составил ₽235,8 млрд (+6% г/г)

По итогам периода, CAPEX сократился на 6% ₽106,4 млрд (17,7% от выручки), а FCF составил -₽28,1 млрд против ₽21,5 млрд год-к-году. Ситуация с денежными потоками сильно ограничивает дивидендный потенциал.

Основными драйверами роста стали мобильный бизнес, ШПД и проекты по цифровизации бизнеса и государственных структур.

Консервативно, но стратегически может быть интересно инвестору в технологический сектор РФ.

Вчера рассмотрели технологические решения: smart-lab.ru/blog/1229217.php

Коллеги, приглашаю на свой канал для погружения в инвестиции через призму IT и цифровизацию бизнеса, где еще больше актуальных новостей и моих разборов — https://t.me/+-a0sqZD702Y5MDQy

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал