роснефть

🛢 Нефть и нефтянка

- 13 ноября 2025, 09:16

- |

После санкций многих волнует то, что будет с компаниями (особенно с Лукойлом и Роснефтью), поэтому давайте взглянем на ситуацию комплексно.

👉 Фундаментал по нефти

Зарабатывают на санкциях в первую очередь американские компании, они же зарабатывать и продолжат. У них себестоимость разная, но, если грубо, то $55 за баррель им нужно минимум, чтобы наращивать добычу (сейчас WTI $58). В таких условиях драйверов сильного падения цен на нефть нет. Если нефть и упадет ниже, то вряд ли надолго.

Драйверов для роста больше. Здесь могут включиться геополитика и санкции. Однако, заоблачные цены ($100+) как в 2022м или 2013м года без QE мы увидим еще нескоро. После санкций против РФ даже сложно придумать что-то, что может настолько задернуть цены вверх, это как и какие цепочки поставок должны быть перебиты… В общем, будет прям отлично, если в ближайшие лет 5 нефть будет в диапазоне $70-80.

👉 Санкции и добыча

Не знаю того, какие еще будут санкции, как они повлияют на добычу, будет ли добыча вообще расти или она обвалится на десятки % в следующие несколько лет.

( Читать дальше )

- комментировать

- 1.9К

- Комментарии ( 1 )

Нефтяной срез: выпуск №7. SDN санкции против российской нефтянки и дисконт 20$ с барреля - акции идут на дно, но стоит ли ловить падающий нож?

- 13 ноября 2025, 00:33

- |

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер.Прошлый пост: smart-lab.ru/mobile/topic/1192768/

Почему это важно? Тут будут данные, которые еще не впитаны в отчетность и показывают тенденции (будущее) на которых можно заработать (гарантий никто не дает) или не потерять (если внимательно читали бы срезы — наверно не потеряли бы)

Для начала выводы из прошлого Нефтяного среза №6 от 15 августа:

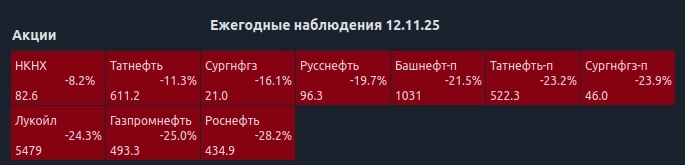

Акции нефтегаза с начала года (без учета дивидендов) — заработать было трудно в секторе полное разочарование!

С учетом дивидендов общая доходность была следующая по сегодняшний день, по сути Татнефть + Русснефть только обогнали LQDT (что в целом тоже неплохо)

Четверок в рейтинге Мозговика в нефтянке у нас нет с Нового Года — и хорошо. Но может быть сейчас пора ставить? Давайте разбираться

Для начала хорошие новости (дальше будут плохие:)) — добыча нефти в целом в России растет к цели в 9,5 млн баррелей в сутки

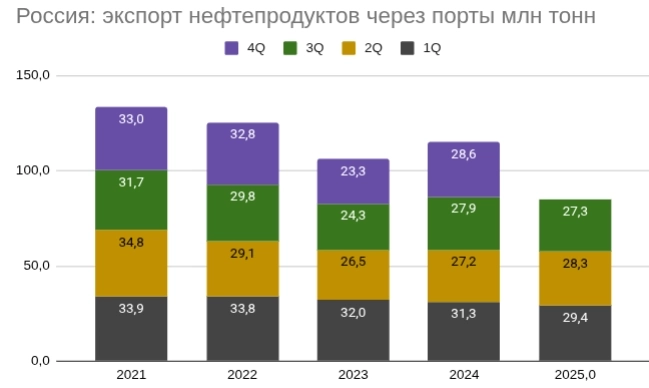

Рост добычи можно также увидеть в перевалке нефти через порты, в 3 квартале отгрузили рекордные 48 млн тонн нефти (таких объемов в 3 квартале не отгружали с 19 года)

По нефтепродуктам спад из-за атак на НПЗ (сентябрь был сложным для многих НПЗ из-за БПЛА Украины). По отношению к прошлым двум годам некритичное падение

Теперь к плохим новостям

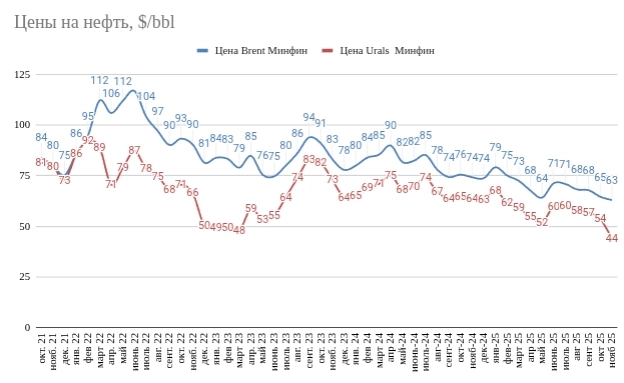

Во 3 квартале средняя цена на российский Urals была 56$ за баррель (-2,4% кв/кв, в то же время -14% г/г)

4-й квартал (ноябрь) начинаем с ЕЩЕ БОЛЕЕ НИЗКИХ ЦЕН (urals 44$ сегодня стоил в порту Приморска).

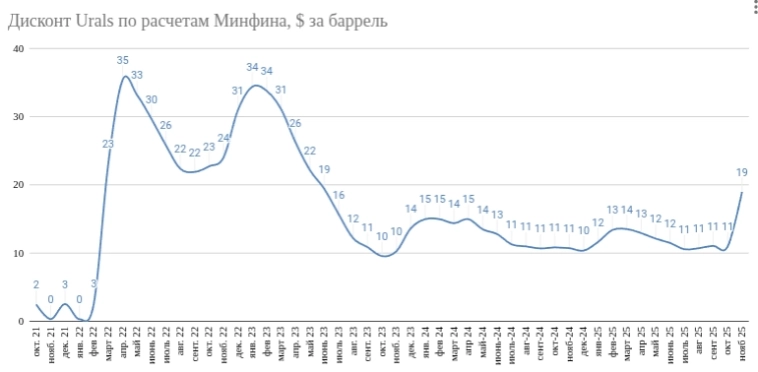

В целом 3-й квартал прошел без сюрпризов, а вот 4-й квартал из-за санкций Трампа может быть очень сложным (дисконт подскочил до 18-20$ за баррель), цена на нефть на рекордно низких уровнях (ЗА ПОСЛЕДНИЕ 3 ГОДА МЫ ТАКОГО НЕ ПЕРЕЖИВАЛИ)

Ждать чуда от российских нефтяников во третьем и четвертом квартале не стоит! Крепкий рубль усугубляет ситуацию (год назад курс был 89 рублей и более низкие операционные расходы на персонал)

Еще один график с дисконтом — тут еще ESPO (дальневосточная нефть), рост дисконта не такой драматичный тут

( Читать дальше )

Суд в Гааге окончательно обязал Россию выплатить $50 млрд бывшим акционерам ЮКОСа 17 октября 2025 forbes.ru

- 12 ноября 2025, 22:24

- |

Верховный суд Нидерландов в Гааге отклонил кассацию российской стороны и утвердив постановление Апелляционного суда Амстердама о выплате $50 млрд бывшим акционерам ЮКОСа. Верховный суд назвал это решение «окончательным завершением» многолетней судебной тяжбы по делу ЮКОСа

Верховный суд Нидерландов в Гааге отклонил кассацию российской стороны и утвердил постановление Апелляционного суда Амстердама о выплате $50 млрд бывшим акционерам ЮКОСа, сообщило агентство AP. Верховный суд назвал это решение «окончательным завершением» многолетней судебной тяжбы по делу ЮКОСа.

В июле 2014 года Постоянная палата третейского суда в Гааге обязала Россию выплатить компенсацию в $50 млрд трем бывшим акционерам ЮКОСа — офшорным структурам Hulley Enterprises, Yukos Universal и Veteran Petroleum (входили в Group Menatep Limited). Они владели 70% ЮКОСа и потеряли деньги при его банкротстве в 2006 году.

( Читать дальше )

Миллиард баррелей нефти скопился на танкерах в мировом океане.

- 12 ноября 2025, 21:23

- |

Миллиард баррелей нефти скопился на танкерах в мировом океане. Ее не отгружают из-за санкций — Bloomberg

По данным агентства, с конца лета объемы нефти на танкерах в мировом океане существенно выросли до миллиарда баррелей. До 40% этого прироста обеспечила нефть из России, Венесуэлы и Ирана (или же нефть неясного происхождения).

Основная часть скопившейся на танкерах нефти — из России, свидетельствует анализ агентства. Ее морские отгрузки выросли в последние недели, поскольку Россия наращивает добычу нефти по соглашению со странами ОПЕК, а часть нефти, вероятно, направили в экспортные терминалы из опасений украинских атак на НПЗ. В то же время нефть «застревает» на танкерах в море из-за того, что ввиду санкций некоторые страны отказываются принимать танкеры с ней в своих портах.

К концу октября объем российской нефти на танкерах в мире достиг почти 390 миллионов баррелей. Аналитики также связывают эти показатели с ужесточением западных санкций.

@ejdailyru

Средний танкер типа «Афрамакс» вмещает в себя около 100 000 тонн нефти, или примерно 630 000 баррелей, тогда количество танкеров находящихся в мировом океане с нашей нефтью составляет примерно 600 штук.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 12 ноября 2025, 19:15

- |

👉 ЛУКОЙЛ КОНЕЧНО ДАВИТ! Куда все идет?

❗️ Сегодня индекс бодро проливали. Виной тому Лукойл, который весит много. Закрытие по индексу получается шортовым, а значит легко можно предположить, что далее скорее всего будет коррекция к 2500 — 2520, но есть нюанс.

Он заключается в том, что сегодня рынок падал из за Лукойла. Завтра по Лукойлу вряд ли будут выходить такие негативные новости, а значит и падать он будет либо как минимум медленнее, либо наоборот может в рамках дня дать небольшой технический отскок. Вот получается, что если завтра, драйвер падения уйдет, то и как бы падать особо не на чем.

💯 Поэтому локально, в рамках продолжения коррекции могу сказать, что жду коррекцию к 2500 — 2520, но кричать про крах рынка с текущих не стал бы. Локальный отскок может быть в любую секунду. Следовательно по приоритету работы на завтра есть моменты, которые стоит учитывать. Так по большому счету скорее еще погрузимся к указанным целям, после чего пойдем в локальный отскок.

( Читать дальше )

Руководитель Роснефти Игорь Сечин никогда не отказывался от идеи поглощения Лукойла и продолжал ходить "наверх" с такими предложениями несколько раз в год — источник FT

- 12 ноября 2025, 18:48

- |

www.ft.com/content/73acb81c-74bc-4181-88d1-f3dd3f28d7cb

Россия в октябре 2025г нарастила добычу нефти на 47 тыс б/с до 9,382 млн б/с и добывала меньше плана ОПЕК+ на 99 тыс б/с — ОПЕК

- 12 ноября 2025, 18:32

- |

Россия в октябре должна была добывать 9,481 млн б/с нефти с учетом всех добровольных сокращений и обязательств по компенсации перепроизводства.

tass.ru/ekonomika/25604927

Сильнейшая коррекция с 2022г

- 12 ноября 2025, 17:40

- |

◽️Хороший отчёт Сбера не смог компенсировать продолжение падения Лукойла и отток ликвидности на редомициляцию #OZON и IPO «ДОМ РФ».

📊Чистая прибыль #SBER по РСБУ в октябре выросла на 11,5% год к году и составила 149,6 млрд рублей при рентабельности капитала 22,6

◽️От иностранных властей поступает всё больше сигналов о том, что активы Лукойла могут быть национализированы. В таком случае считаю, что моя давняя цель в 4750₽ будет достигнута в любом случае, а в перспективе можем дойти и до 200 EMA (≈4200₽) — от этого уровня Лукойл уже разворачивался в феврале 2022 года.

◽️Мне акции Лукойла редко были интересны: это скорее «дойная корова» без развития. Роснефть с точки зрения роста бизнеса выглядит куда привлекательнее. Не исключаю, что позже #ROSN может и вовсе поглотить «Лукошко» — слухи об этом ходят давно.

◽️В целом нефтяной сектор не выглядит интересным. Нефть падает, рубль крепкий, а скидки на Urals растут:

📰 Российская нефть столкнулась с самым резким ростом дисконтов за последний год — дисконт на Urals достиг почти $20 за баррель.

( Читать дальше )

Что будет с зарубежными активами Лукойла и Роснефти ?

- 12 ноября 2025, 16:57

- |

Сейчас их принуждают продать активы по дешевке. Но в этом случае вернуть через суд потом будет почти невозможно? Ведь сами продали. Или как минимум взять доплату потом.

Возможен ли второй вариант. Лукойл и Роснефть просто замораживают свою деятельность. То есть активы за ними, но склады не предоставляются отпуск товара не ведётся ? В этом случае подпиндосникам прийдётся отбирать имущество. А в этом случае даже западные суды будут вынуждены признать, что отбор имущества незаконен. И в итоге конечно потери будут, но временные или даже будет выкуп по реальной цене.

Компании, перерабатывающие российскую нефть на давальческих условиях за пределами страны, смогут получать обратный акциз по аналогичной схеме с НПЗ внутри России — Минфин

- 12 ноября 2025, 15:21

- |

Право на получение выплаты будут иметь организации, включенные в специальный перечень, утверждаемый правительством РФ.

Соответствующие поправки в Налоговый кодекс подготовлены Минфином ко второму чтению законопроекта, входящего в пакет бюджетных инициатив.

tass.ru/ekonomika/25604291

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал