реиннольц

Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (Татнефтехим, Истринская Сыроварня, СЭЗ им. Серго Орджоникидзе, Реиннольц, Инкаб, Аэроклуб, Регион-Продукт)

- 03 июня 2023, 13:00

- |

🟢 ООО «ТАТНЕФТЕХИМ»

АКРА ПОВЫСИЛО КРЕДИТНЫЙ РЕЙТИНГ ДО УРОВНЯ BB(RU), ПРОГНОЗ «ПОЗИТИВНЫЙ»

«Татнефтехим» — небольшое по меркам российского корпоративного сектора торговое предприятие, специализирующееся на оптовой реализации горюче-смазочных материалов (ГСМ). Помимо производственных активов Компания обладает собственной инфраструктурой, что расширяет ее возможности по торговле и перевалке нефти и нефтепродуктов.

Повышение кредитного рейтинга связано с ростом выручки (на 35,7% по итогам 2022 года к показателю за предыдущий год) при сохранении среднего уровня рентабельности. Кроме того, Агентство отмечает улучшение позиции Компании по ликвидности, в том числе расширение банковских кредитных линий и наличие свободных и доступных к выборке лимитов.

Кредитный рейтинг обусловлен низкой оценкой отраслевого риск-профиля, в свою очередь отражающей высокую волатильность отрасли оптовой торговли, к которой Агентство относит Компанию; при этом АКРА отмечает растущую долю собственного производства дизельного топлива. Малый размер бизнеса является основным сдерживающим рейтинг фактором.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 01.06.2023

- 01 июня 2023, 13:31

- |

Ставка купона и иск о банкротстве

- «СибАвтоТранс» 6 июня планирует начать размещение выпуска пятилетних облигаций серии 001P-02 объемом 200 млн рублей. Ставка купона установлена на уровне 14,5% годовых на весь срок обращения. Купоны ежеквартальные. Цена размещения — 100% от номинала. Способ размещения ценных бумаг — открытая подписка. По выпуску предусмотрена амортизация: в даты окончания 8-го и 12-го купонных периодов будет погашено по 5% от номинальной стоимости, в даты окончания 16-18-го купонных периодов — по 10% номинала, 19-20-го — по 30% номинала.

- ТП «Кировский» сообщило о прекращении у владельцев облигаций серии 001P-01R права требовать от эмитента досрочного погашения принадлежащих им ценных бумаг. Основание для требования предусмотрено п. 9.5.1.2 программы биржевых облигаций. Дата, с которой у владельцев облигаций возникло право досрочного погашения — 10 мая 2023 г., дата окончания — 31 мая 2023 г.

( Читать дальше )

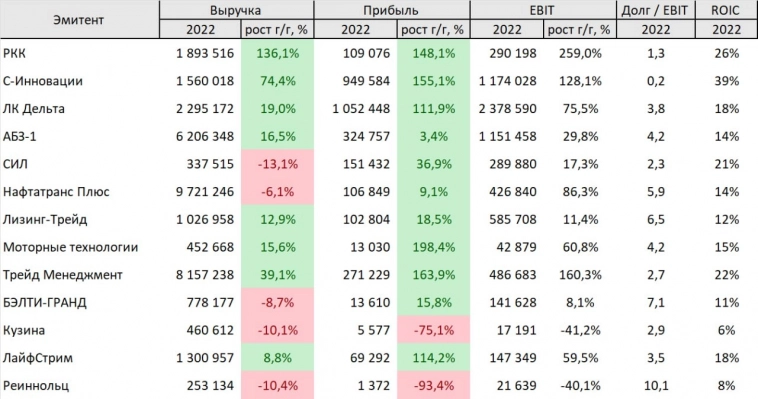

Дайджест отчётностей в сегменте ВДО по итогам 2022 года (Реиннольц, РКК, Бэлти-Гранд, Кузина, Моторные технологии и др.)

- 02 апреля 2023, 14:57

- |

Полную версию таблицы с дополнительной информацией и предыдущими отчётностями можно открыть по ссылке

Одна из особенностей отчётностей 2022 года – периодически встречающиеся убытки последнего квартала, чего не было в 2021 году.

Так Реиннольц за 9 месяцев заработали 6.68 млн рублей, но к концу года прибыль составляла уже 1.37 млн.

Похожая ситуация у РКК: прибыль за полугодие 260 млн рублей, за 9 месяцев — 187 млн, а за год — 109 млн.

Но нужно отметить, что обе компании являются частью группы и имеют существенные операции со связанными сторонами, поэтому нужно ждать консолидацию. Реиннольц в прошедшем году консолидированную отчётность публиковал.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

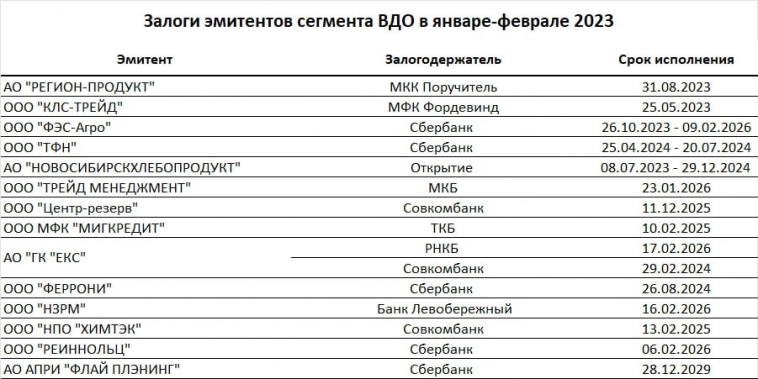

Залоги в сегменте ВДО за первые месяцы 2023 года

- 12 марта 2023, 14:36

- |

Первые месяцы 2023 года показывают – ситуация существенно не изменилась. Кредитование (рефинансирование) эмитентов продолжается. Основным банком кредитором остаётся Сбербанк. Также в залогодержателях есть микрофинансовые компании: МКК Поручитель, которая исторически кредитует нескольких эмитентов из Пензенской области, а также МФК Фордевинд, которая сама является эмитентом облигаций.

Коротко о главном на 28.12.2022

- 28 декабря 2022, 12:53

- |

- «Джи-групп» установила ставку купона облигаций серии 002Р-02 объемом 1,5 млрд рублей и сроком обращения 1,5 года на уровне 14,5% годовых на весь период обращения. Сбор заявок на выпуск прошел 27 декабря. По выпуску предусмотрена амортизация: 33,33% от номинала будет погашено в дату окончания 5-го купона, еще 66,67% номинала — в дату окончания 6-го купона. Организаторы — BCS GLobal Markets и инвестиционный банк «Синара». Техразмещение запланировано на 29 декабря.

- Московская биржа зарегистрировала выпуск облигаций «Гидромашсервис» серии 001Р-01. Регистрационный номер — 4B02-01-17174-H-001P. Бумаги включены в Третий уровень котировального списка. Техразмещение трехлетнего выпуска облигаций серии 001Р-01 объемом 3 млрд рублей запланировано на 29 декабря. Сбор заявок на выпуск прошел 23 декабря. Ставка купона установлена в размере 12% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предоставлено обеспечение в форме публичных безотзывных оферт от АО «Группа ГМС», АО «ГМС Нефтемаш» и АО «Сибнефтемаш». Организаторы — Газпромбанк и Россельхозбанк.

( Читать дальше )

Коротко о главном на 13.12.2022

- 13 декабря 2022, 11:13

- |

- «Реиннольц» сегодня начинает размещение четырехлетних облигаций серии 001P-02 объемом 100 млн рублей. Ставка купона установлена на уровне 18% годовых на весь период обращения, купоны — квартальные. По выпуску будет предусмотрена амортизация: по 30% от номинала будет погашено в даты окончания 10-го и 13-го купонов и еще 40% номинала — в дату окончания 16-го купона.

- «Ювелит» (производитель украшений под брендом Sokolov) перенес с 14 на 20 декабря сбор заявок на трехлетний выпуск облигаций серии 001Р-01 объемом не менее 3 млрд рублей. Ориентир доходности — премия не выше 550 б.п. к трехлетним ОФЗ, купоны ежеквартальные. Организаторы: BCS Global Markets, Газпромбанк, Московский кредитный банк и Тинькофф Банк. Техразмещение запланировано на 23 декабря. Минимальная заявка составит 1,4 млн рублей.

- Банк России зарегистрировал выпуск облигаций «СлавПроект». Регистрационный номер — 4-01-00610-R. Способ размещения бумаг — открытая подписка. Параметры выпуска пока не раскрываются.

( Читать дальше )

Коротко о главном на 08.12.2022

- 08 декабря 2022, 14:08

- |

Дата размещения, новый выпуск и изменение листинга:

- «Реиннольц» 13 декабря начнет размещение четырехлетних облигаций серии 001P-02 объемом 100 млн рублей. Номинальная стоимость одной бумаги составляет 1000 рублей. Ставка купона установлена на уровне 18% годовых на весь период обращения, купоны — квартальные. По выпуску будет предусмотрена амортизация: по 30% от номинала будет погашено в даты окончания 10-го и 13-го купонов и еще 40% номинала — в дату окончания 16-го купона.

- «ИЭК Холдинг» установил ориентир ставки купона трехлетних облигаций серии 001Р-01 объемом не более 2 млрд рублей на уровне не выше 13% годовых. Купоны ежеквартальные. Сбор заявок пройдет во второй декаде декабря. Организаторами выступят банк «ФК Открытие» и Совкомбанк.

- Группа «Продовольствие» продлила срок размещения трехлетнего выпуска облигаций серии 001P-02 объемом 170 млн рублей до 31 января 2023 г.

( Читать дальше )

Реиннольц 13 декабря начнет размещение облигаций на 100 млн руб. серии 001Р-02, по ставке 18% годовых

- 07 декабря 2022, 22:13

- |

Планируется разместить по открытой подписке 100 000 облигаций номинальной стоимостью 1 000 рублей каждая. Общий объем выпуска по номиналу составляет 100 млн. рублей. Срок обращения займа - 4 года, оферта не выставлена. Погашение номинальной стоимости осуществляется амортизационными частями: по 30% от номинальной стоимости в даты окончания 10-го и 13-го купонов, 40% — в дату окончания 16-го купона.

Ставка квартального купона на весь срок обращения бумаг установлена эмитентом в размере 18,00% годовых.

Облигации выпуска размещаются в рамках программы биржевых облигаций серии 001P объемом до 1,5 млрд. рублей включительно или эквивалента этой суммы в иностранной валюте.

bonds.finam.ru/news/item/-reinnolts-13-dekabrya-nachnet-razmeshchenie-obligatsiy-na-100-mln-rubley/Коротко о главном на 28.10.2022

- 28 октября 2022, 12:12

- |

- «Сибирское стекло» («Сибстекло», актив «РАТМ Холдинг») сегодня начинает размещение трехлетнего выпуска облигаций серии БО-П03 объемом 300 млн рублей. Регистрационный номер — 4B02-03-00373-R-001P. Датой окончания размещения станет 365-й день с даты начала размещения либо дата размещения последней облигации выпуска. Ставка 1-15-го купонов установлена на уровне 17% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация — по 50% от номинальной стоимости облигаций будет погашено в даты окончания 35-го и 36-го купонных периодов. Также запланированы четыре добровольных оферты — до 25% от суммы выпуска каждая по окончании 3-го, 6-го, 9-го и 12-го купонных периодов. Организаторы размещения — «Юнисервис Капитал», ИК «Диалот».

- Московская биржа зарегистрировала выпуск облигаций «Реиннольц» серии 001P-02. Регистрационный номер — 4B02-02-00614-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор роста. Параметры выпуска пока не раскрываются.

( Читать дальше )

Эмитент КО «Реиннольц» поставит теплообменное оборудование на АЭС «Руппур»

- 16 июня 2022, 20:53

- |

Компания «Реиннольц» укрепляет свой статус экспортера в дальнее зарубежье: в 2022 году компания выступит поставщиком охладителей проб сетевой воды для энергоблоков № 1 и 2 АЭС «Руппур» в Бангладеш. Соответствующий контракт на поставку оборудования был заключен в июне 2022 года. Отгрузка первой партии охладителей запланирована в 1 квартале 2023 года.

Охладители проб — это специализированные теплообменные аппараты, снижающие температуру рабочей среды (в данном случае — воды) для выполнения ее химического анализа. Такой анализ на АЭС проводится регулярно — он позволяет выявить состав содержащихся в воде примесей, чтобы избежать превышения уровня нормативных показателей и обеспечить заданный режим работы объекта. Высокая температура усложняет отбор проб, поэтому, чтобы обезопасить взятие образцов, на станции устанавливают охладители.

Для ReinnolС — это новый продукт. Благодаря сильным инженерным компетенциям и глубокой экспертизе в процессах теплообмена, компания смогла освоить производство этого оборудования в короткие сроки.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал