разбор компаний

Разбор эмитента: Газпром нефть

- 04 декабря 2025, 07:54

- |

Газпром нефть — одна из топ-3 российских компаний в сфере добычи и переработки нефти. Основные запасы, которые добывает компания, располагаются на территории Ханты-Мансийского и Ямало-Ненецкого автономных округах, а также Республики Якутия.

Масштабы запасов значительны, ведь по оценкам, их хватит минимум на 15 лет текущей добычи, а это серьёзная гарантия устойчивости бизнеса. Дополнительный драйвер будущего роста — развитие проектов на арктическом шельфе, где запасы пока даже не оценены полностью, но потенциал огромен.

Газпром нефть работает не только с сырьём: у неё крупный блок переработки и собственная расширяющаяся сеть АЗС. То есть компания присутствует на всей цепочке создания стоимости. Плюс добавляем государственную поддержку и не забываем, что Газпром нефть выступает важным источником дохода для газового достояния нашей страны Газпрома.

На Московской бирже акции торгуются под тикером SIBN, входят в третий уровень листинга.

💰Дивиденды

( Читать дальше )

- комментировать

- 2.7К

- Комментарии ( 0 )

Разбор эмитента: ТМК

- 08 октября 2025, 22:05

- |

Сегодняшний герой нашего разбора — ТМК, Трубная металлургическая компания. Если вы хоть раз интересовались промышленными гигантами России, то наверняка слышали об этом эмитенте, ведь это лидер российского рынка по производству стальных труб, которые используются прежде всего в нефтегазовой отрасли. Продукция компании активно применяется в химической промышленности, машиностроении, строительстве и даже в энергетике.

Фактически, ТМК можно назвать экосистемой в мире металла. В состав компании входит около 50 заводов, и этот масштаб впечатляет. Производственные мощности распределены по всей стране — от Урала до Центральной России, что делает ТМК не просто поставщиком, а системообразующим элементом отечественной промышленности.

Сегодня 95% продукции реализуется внутри России, и это не случайность. Да, американские санкции ограничили возможности экспорта, но и до их введения доля российских покупателей была около 70%.Основные заказчики ТМК — Роснефть, Газпромнефть, Сургутнефтегаз и другие нефтегазовые холдинги. Это надёжные партнёры, обеспечивающие компании стабильный спрос.

( Читать дальше )

Мордовская энергосбытовая компания. Что это такое? Есть ли потенциал роста акций?

- 27 августа 2025, 17:22

- |

ПАО «Мордовская энергосбытовая компания» (далее Мордовэнергосбыт) является одним из крупнейших гарантирующих поставщиков электрической энергии на территории Республики Мордовия. В 2024 году компания занимала 45,3% энергорынка региона, где проживает 758,3 тыс. человек на территории площадью 26,2 тыс. км.

Структура акционеров:

( Читать дальше )

"Какие факторы поддерживают расширение бизнеса Хэдхантера и какие есть риски?".

- 19 августа 2025, 16:51

- |

Приветствуем новых подписчиков и инвесторов канала!

За последние недели у инвесторов складывается впечатление слабых результатов в отчетностях компаний разных отраслей. В первую очередь это касается компаний, которые уже выложили свои отчеты за II квартал 2025 г. Наша команда постарается показать грамотно оценить финансовые результаты, примером взяли свежий отчет Хэдхантера👨🔧, чтоб опровергнуть факт нейтрального впечатления.

1️⃣ Итак, рассмотрим сперва сегмент роста выручки на 3,3% в основном благодаря внедрению цифровых платформ HRtech и сервис HRlink. Электронный документооборот постепенно вытесняет бумажные документы. Бизнес Хэдхантера начал расти еще в Беларуси и Казахстане. Поэтому будет наращиваться рост выручки в III-IV кварталах

2️⃣А вот скорректированная чистая прибыль уменьшилась на 11,1%. Такая ситуация возникла из-за до сих высокой ключевой ставки и низкий уровень безработицы. Однако, снижение прибыли оказалось мягче ожиданий, что уже само по себе позитивно. Тем более ключевая ставка является временным фактором и 2-й половине 2025 г. по нашему прогнозу будет снижаться до 16% в декабре.

( Читать дальше )

Интересная акция, которой нет у меня в портфеле, но я давно уже хочу её добавить

- 18 августа 2025, 09:12

- |

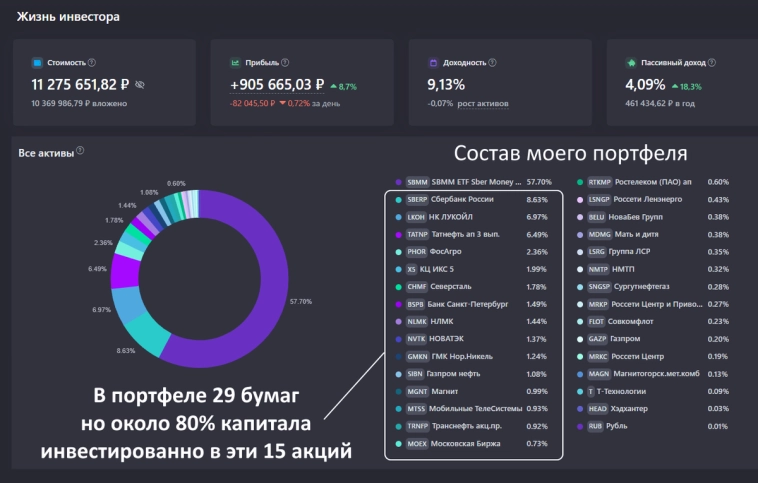

У меня в портфеле 29 дивидендных акций и нередко меня критикуют за такое большое количество бумаг. Однако, около 80% всего моего капитала сосредоточенно в 15 бумагах (состав моего портфеля на скрине из сервиса учёта инвестиций):

Я планирую добавить ещё одного эмитента в портфель и в этой статье расскажу, что это за компания и почему она привлекательна для инвестирования.

Что за акция, которая может стать 30-ой в моём портфеле?

Это Полюс - крупнейший производитель золота в России и четвёртый в мире! Данная компания уже давно входит в круг моих инвестиционных интересов. Однако я всё ещё не добавил акции Полюса в портфель по двум причинам:

- Отмена дивидендов – после начала СВО компания приостановила выплаты, и за два года (2022–2023) акционеры не получили ни копейки. Для меня, как дивидендного инвестора, это серьёзный минус.

- Исторические максимумы котировок – рост цен на золото из-за геополитической напряжённости разогнал акции до рекордных уровней, что повышает риски коррекции.

( Читать дальше )

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ПАО Московская биржа | июнь 2025

- 16 июля 2025, 16:35

- |

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ

ПАО Московская биржа | июнь 2025

Тикер: MOEX

Отрасль: финансы, рынки капитала

Сайт: www.moex.com/ru/exchange/investors

( Читать дальше )

ВТБ выплатил 27% дивидендов – разбираем, сможет ли банк держать такую планку дальше

- 12 июля 2025, 08:11

- |

Вчера ВТБ выплатил супер щедрые дивиденды примерно в 27% годовых! Это очень много по сравнению с другими российскими компаниями. Но тут возникает главный вопрос: сможет ли ВТБ и дальше платить такие хорошие дивиденды и стоит ли вообще инвестировать в акции этого банка?

Давайте разбираться!

Почему у меня в портфеле нет акций ВТБ?

Для начала стоит сказать, что в моём портфеле акций ВТБ нет и никогда не было (скрин из сервиса учёта инвестиций):

Когда в 2020г я стал инвестором, ВТБ был в топе многих подборок и аналитики хорошо отзывались о банке, прогнозируя рост его акций. Но я не стал их добавлять в свой портфель по одной причине — в котировках полностью отсутствует долгосрочный восходящий тренд:

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 19 )

Фундаментальный анализ компании Черкизово

- 11 июня 2025, 07:13

- |

Изучил доступные материалы по компании: отчеты, презентации и ситуацию в отрасли. Собрал все в один документ, для удобства.

Буду рад конструктуивной критике, если я где-то ошибся или у вас есть что дополнить.

Ссылка на файл с анализом:

disk.yandex.ru/i/5kI5nJZv_CkGMw

Разбор эмитента: Акрон

- 27 мая 2025, 07:35

- |

Акрон — один из крупнейших российских производителей минеральных удобрений. Компания вертикально интегрирована: самостоятельно добывает сырьё — апатитовый концентрат и фосфаты. В группу входят четыре производственные площадки.

Акции торгуются на Московской бирже под тикером AKRN, входят во второй котировальный список.

💰Дивиденды

Дивидендная политика компании предполагает выплату не менее 30% от чистой прибыли по МСФО. Ранее Акрон планировал платить дивиденды дважды в год, но в последние годы этот график стал менее предсказуем.

За 2024 год (а также из нераспределённой прибыли за 2023) рекомендованы дивиденды в размере 534 рубля на одну акцию.

⚡Риски

Рост экспортных пошлин.

Снижение мировых цен на удобрения.

Зависимость от слабого рубля.

📍Выводы

Озвученные выше риски уже начали сказываться на финансовых результатах компании — это отчётливо видно из консолидированной отчётности по МСФО за 2024 год. Выручка выросла на 10% — до 198,2 млрд рублей, однако объём производства базовой продукции остался на уровне прошлого года и составил 8,4 млн тонн. Рост продаж также оказался незначительным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал