процентная ставка

Сигналы о снижении ставок способствуют стратегиям "купи и держи"

- 28 марта 2024, 12:15

- |

( Читать дальше )

- комментировать

- 3.4К | ★1

- Комментарии ( 0 )

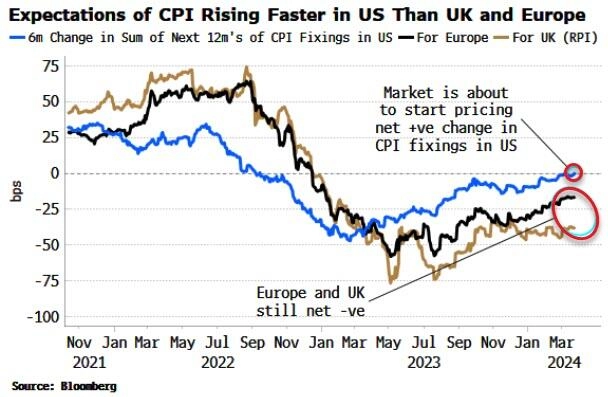

Предполагаемое снижение ставки ФРС имеет под собой более зыбкую почву, чем в Великобритании и Европе

- 27 марта 2024, 15:52

- |

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.( Читать дальше )

Снижение ключевой ставки ЦБ не угрожает рынку IPO — Эксперт РА

- 27 марта 2024, 11:15

- |

Однако эксперты считают, что рынки долгового и акционерного капитала существуют в различных плоскостях и не конкурируют между собой за ликвидность на рынке.

Кроме того, рынок IPO не составляет конкуренцию долговому рынку в контексте объемов спроса на эти инвестиционные инструменты. Объем привлеченного финансирования в ходе первичного размещения акций в 2023 году составил 41,7 млрд рублей, в том время как в этот же год на долговом рынке корпоративными заемщиками было привлечено порядка 2,4 трлн рублей без учета замещающих облигаций.

Также инвесторы, участвующие в IPO, и инвесторы, покупающие облигации, представляют собой абсолютно разные категории участников фондового рынка. Ключевой параметр, разделяющий их — риск-профиль или толерантность к риску. При падении ставок на облигационном рынке консервативные инвесторы скорее начнут рассматривать облигации более низкого кредитного качества, депозиты и другие консервативные инструменты.

( Читать дальше )

Максимальная процентная ставка по рублевым вкладам в топ-10 банков РФ на 2-ю декаду марта составила 14,7% (в 1-ю 14,85%)

- 25 марта 2024, 16:09

- |

Результаты мониторинга в марте 2024 года максимальных процентных ставок по вкладам в российских рублях десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц:

I декада марта — 14,85%;

II декада марта — 14,70%.

Сведения о динамике результатов мониторинга представлены на официальном сайте Банка России.

Сведения о средних максимальных процентных ставках по вкладам по срокам привлечения приводятся справочно.

cbr.ru/press/pr/?file=638469772574446488BANK_SECTOR.htm

Goldman: Офисные ипотечные кредиты "живут у времени в долгу"

- 22 марта 2024, 16:23

- |

Вишванатан объяснил, что общая сумма непогашенных коммерческих ипотечных кредитов, срок погашения которых наступает к концу года, выросла с 658 миллиардов долларов в начале прошлого года до 929 миллиардов долларов в середине марта.

Вишванатан объяснил, что общая сумма непогашенных коммерческих ипотечных кредитов, срок погашения которых наступает к концу года, выросла с 658 миллиардов долларов в начале прошлого года до 929 миллиардов долларов в середине марта.( Читать дальше )

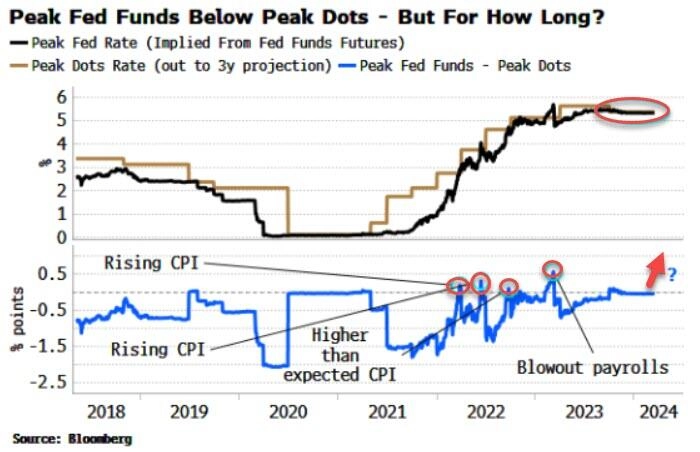

Рынки процентных ставок находятся в переломной точке ястребиного настроя

- 20 марта 2024, 16:02

- |

Можно выделить четыре отдельных эпизода, каждый из которых был вызван распродажей на рынках ставок, а не снижением точки.

Можно выделить четыре отдельных эпизода, каждый из которых был вызван распродажей на рынках ставок, а не снижением точки.( Читать дальше )

Максимальная процентная ставка по рублевым вкладам в топ-10 банков РФ в 1-й декаде марта составила 14,85% — Банк России

- 14 марта 2024, 18:38

- |

Результаты мониторинга в марте 2024 года максимальных процентных ставок по вкладам в российских рублях десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц:

I декада марта — 14,85%.

Сведения о динамике результатов мониторинга представлены на официальном сайте Банка России.

Сведения о средних максимальных процентных ставках по вкладам по срокам привлечения приводятся справочно.

cbr.ru/press/pr/?file=638460365420236679BANK_SECTOR.htm

Итоги недели 14.03.2023. Выборы - ритуал легитимации власти! Курс доллара и нефть

- 14 марта 2024, 17:40

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

https://youtu.be/Av0CbXTQXhQИ просьба ставить лайки. Вам же денег не стоит, а светлым лучам рюхизма поможет пробиться сквозь тучи

В ЦБ РФ при жесткой ДКП не видят острой необходимости в продлении указа о валютной выручке

- 14 марта 2024, 10:11

- |

«Мы считаем, что само по себе повышение ключевой ставки значимо влияет на динамику курса по двум каналам. Первый канал — она несколько „охлаждает“ импорт, второй канал — это, скажем так, более экономично стимулирует экспортеров продавать валютную выручку», — сказал журналистам первый замдиректора департамента денежно-кредитной политики Банка России Андрей Ганган.www.interfax.ru/russia/950328

«В силу того, что жесткие ДКУ (денежно-кредитные условия — ИФ) будут дальше стимулировать экспортеров продавать валютную выручку, я думаю, чтопродление (указа об обязательной продаже валютной выручки — ИФ) не столь необходимо», — сказал Ганган.

Выплавка стали в России за январь-февраль 2024 г. сократилась на 3%, достигнув 11,7 млн тонн - Ведомости

- 14 марта 2024, 07:46

- |

Выплавка стали в России за январь-февраль 2024 года сократилась на 3%, достигнув 11,7 млн тонн. Динамика продолжает негативный тренд, прервавшийся после 10 месяцев стабильного роста. Производство готового проката упало на 0,9%, а труб – на 13%. Это объясняется высокими процентными ставками и санкциями.

Снижение производства стали связано с высокой базой 2023 года, когда отрасль восстанавливалась после санкций. Введение западных ограничений привело к значительному сокращению экспорта стальной продукции. Спрос на сталь в России рос на 7% в 2023 году, но ожидается его снижение из-за увеличения ключевой ставки Банка России.

Цены на сталь остаются стабильными, несмотря на сокращение производства. Это связано с падением стоимости железорудного сырья. Снижение производства стали может повлиять на строительный и машиностроительный сектор. Негативные факторы, такие как санкции и высокие процентные ставки, продолжат давить на отрасль.

Источник: www.vedomosti.ru/business/articles/2024/03/14/1025164-rossiiskie-metallurgi-snizili-vipusk-stali

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал