прогноз 2025

Инфляция в 25 будет неудержима

- 06 января 2025, 08:16

- |

Кассир в Магните 70 т.р

Пеший курьер 110 т.р

Аптекарь 120 т.р

Грузчик водитель в озон 140 т.р

Ревизор в Красное Белое 150 т.р

Повар кондитер 170 т.р

Отделочник 300 т.р

Оператор крана 350 т.р

Сварщик высокой категории 550 т.р

Ну и на десерт, жена погибшего на СВО получила 14 млн, купила квартиру, сдаёт за 25 т.р, хавейль и положила остатки на депоз получает по 50 т.р процентов плюс пособия на детей не менее 70 т.р. говорит что работать больше не планирует.

Спрашивал про доходы интеллегенции и там доходы в разы скромней.

t.me/finegen

- комментировать

- 1.8К | ★4

- Комментарии ( 68 )

Финансовые цели 2024 года и прогноз на 2025 год!

- 06 января 2025, 06:21

- |

Вот что планировалось по итогам 2024 года:

🔹внести в рынок не менее 600 тыс руб своих денег. По факту внесено только 518 тыс (цель выполнена на 86,3%). Это обусловлено тем, что часть средств я направлял на развитие телеграм канала (покупка рекламы).

🔹получить с рынка порядка 120-140 тыс руб в виде дивидендов, купонов и иных выплат. По факту цель перевыполнена на 51% от верхней границы прогноза (выплаты составили 212 тыс руб чистыми).

🔹с учетом ежемесячных пополнений, роста рынка и реинвестирования дивидендов и купонов, стоимость портфеля при стабильном прогнозе должна была составить не менее 3 млн руб и 3 млн 200 тыс при положительном прогнозе. До нижней границы прогноза не дотянул каких то 6% (общая сумма портфеля на 31.12.2024 составила 2 млн 808 тыс руб). Конечно, прогноз не сбылся, но все же последние 6 месяцев мне удавалось покупать прекрасные компании по низким ценам.

( Читать дальше )

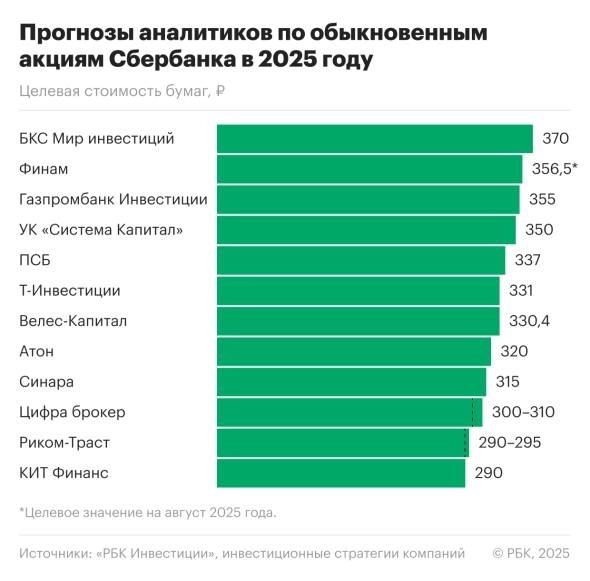

Аналитики инвестдомов позитивно смотрят на акции Сбера в 2025г, давая таргеты от 290 до 370 руб (тек 272 руб) — РБК

- 05 января 2025, 14:46

- |

Старший инвестиционный советник сервиса «Газпромбанк Инвестиции » Давид Григорьев считает, что дивиденды за 2024 год будут несколько выше прошлогодней выплаты и составят около ₽34,9 на акцию. Игорь Додонов считает, что дивиденды «Сбера» составят ₽35,9 на обычные и привилегированные бумаги. Начальник аналитического отдела инвесткомпании «Риком-Траст» Олег Абелев ожидает, что дивиденды Сбербанка по итогам 2024 года составят ₽36-37 на акцию. Аналитики «Т-Инвестиции» дают 38 руб.

Подробнее на РБК:

www.rbc.ru/quote/news/article/676c1b4b9a79472f1a90bdb4?from=copy

Прогнозы относительно экономического развития России в 2025 году

- 05 января 2025, 13:57

- |

Прогнозы относительно экономического развития России в 2025 году указывают на замедление роста ВВП и снижение инфляции по сравнению с предыдущими периодами.

Прогнозы роста ВВП:

По данным Центра ценовых индексов (ЦЦИ), ожидается, что темпы роста реального ВВП в России в 2025 году сократятся до 1,3%, а в 2026 году составят 1,5%

Эксперт.Вице-премьер Александр Новак прогнозирует рост экономики в 2025 году на уровне 2–2,5%

Интерфакс.По оценкам аналитиков, рост экономики в 2025 году замедлится до 1,5%

Известия.

Прогнозы инфляции:

Официальный прогноз Центрального банка России предполагает, что инфляция в 2025 году снизится до 4,5–5%

РБК.По данным Минэкономразвития, в 2025 году темпы инфляции ожидаются на уровне 4,5% (на конец года)

Минэкономразвития России.Аналитики, опрошенные Банком России, прогнозируют инфляцию по итогам 2025 года на уровне 6%

РБК.

Факторы, влияющие на экономику:

( Читать дальше )

ВВП России в 2025 году вырастет на 1,3%, а инфляция замедлится до 5,8% — опрос РИА Новости

- 04 января 2025, 18:08

- |

t.me/World_Sanctions

Аналитики всего мира прогнозируют индекс Мосбиржи на 2025 год в диапазоне 3100-5000 пунктов — РБК

- 04 января 2025, 18:01

- |

Одним из основных факторов давления на рынок акций за последние полгода был рост ключевой ставки ЦБ.

Российский рынок акций может продолжить рост в следующем году, полагают опрошенные «РБК Инвестициями» аналитики. Однако они разошлись в оценке потенциала роста индекса Мосбиржи в 2025 году.

Из ключевых факторов, которые могут повлиять на рынок, большинство экспертов отметили в первую очередь дальнейшую монетарную политику Банка России.

Завершение конфликта в Восточной Европе в оптимистичном сценарии и смягчение санкций будут благоприятны для рынка акций.

На российские акции будет влиять динамика выхода компаний на IPO в 2025 году.

Ослабление позиций рубля на валютном рынке будет позитивом для выручки, прибыли и дивидендов экспортеров.

Ключевым драйвером для рынка акций останутся дивиденды.

www.rbc.ru/quote/news/article/676bd6e79a794756608ac083

( Читать дальше )

На мой глаз щас возможность успеть тем кто не успел.

- 04 января 2025, 17:20

- |

На мой глаз щас возможность успеть тем кто не успел.

Что будет через месяц решить Трамп. Но до этого думаю будет выше чем ниже.

У меня в последний день торгов на самых хаях ушел тинек, а щас думаю время отыграть бету индексом.

Про пост с фейлами помню.

https://t.me/LadimirKapital

ПРОГНОЗЫ на 2025

- 04 января 2025, 16:59

- |

Ааааа у вас же ютуб не работает. Ну я вкратце расписал. Что думаете?

— Рубль сначала укрепление к 90, потом с августа наверх к 250р.

— Военные действия будут заморожены в марте

— Российский рынок вниз 30% потом наверх.

— РТС сначала в 2025 на 500-600 потом наверх. После этого ставка вниз, а рынок наверх РТС\ММВБ

— В конце 2025 весь западный рынок вниз.

— Крипта к приходу Трампа последний раз вверх, потом разворот вниз.

Каким будет 2025год

- 04 января 2025, 15:59

- |

Инаугурация проходит не так гладко.

Конфликт на Украине продолжаеться, не зря президент РФ назвал 2025 годом Защитника отечества.

Инфляция начинает набирать обороты с 3тей недели января, в феврале цб повышает ставку на 100п.б

Индекс погружаеться на 1500п. к лету.Маржин коллы все дела)))

Там СВО подходит к концу.НЕ потому что «переговоры», а потомучто РОССИЯ достигнет всех целей.

Покупаем Сбер по 100 рублей.

ПРОФИТ.

Таблица прогнозных дивидендов за 2024 год

- 04 января 2025, 09:29

- |

Уже скоро мы увидим годовые отчеты, после чего компании определятся с итоговыми дивидендами. Где-то нас ждет разочарование, а где-то — очень даже щедрые выплаты.

И чтобы было поменьше таких сюрпризов, я приготовил для вас таблицу с прогнозными дивидендами. По факту это аналитика с одного платного канала, куда я внес небольшие изменения — проставил актуальные цены и отметил вероятность выплат.

Еще несколько важных моментов:

— прогнозы учитывают текущие данные, которые легко могут измениться;

— зеленые ячейки — высокие шансы, желтые — 50 на 50, красные — крайне низкие;

— в таблице не указаны разовые дивиденды (Хэдхантер, Полюс и т. д.);

— итоговая доходность учитывает и уже выплаченные дивиденды;

— если выплаты будут через полгода, то доходность будет в 2 раза выше (Сбербанк даст уже 24% в годовом выражении).

Отдельно хотел бы выделить Роснефть — у нее было слабое 2 полугодие, а ее акции на новогоднем ралли взлетели на 25%. Отсюда такая низкая прогнозная доходность, которая на фоне других уже не выглядит привлекательной.

( Читать дальше )

- комментировать

- 20.7К |

- Комментарии ( 16 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал