SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

прогноз финрезультатов

Сопоставимые продажи Fix Price останутся в отрицательной зоне - Велес Капитал

- 06 сентября 2023, 21:15

- |

Ритейлер Fix Price представит свои операционные и финансовые результаты за 2-й квартал 2022 г. в четверг, 7 сентября. Мы полагаем, что тренды существенно не изменились в сравнении с началом года, а расти компании в отчетном периоде было еще сложнее на фоне более высокой базы. Сопоставимые продажи, как мы думаем, остались в отрицательной зоне, и весь небольшой рост выручки удалось обеспечить за счет увеличения торговой площади. Рентабельность EBITDA во 2К, по нашему мнению, также существенно не отличалась от показателя января-марта и была на уровне 17% в силу увеличения затрат на персонал и отсутствия положительного эффекта операционного рычага.

«Велес Капитал»

( Читать дальше )

Мы ожидаем, что динамика операционных и финансовых показателей улучшится по итогам второй половины года благодаря нормализации базы сравнения. Наша текущая рекомендация для акций Fix Price – «Покупать».Михайлин Артем

«Велес Капитал»

( Читать дальше )

- комментировать

- 367

- Комментарии ( 0 )

Инвесторы могут быть разочарованы сокращением дивидендных выплат ФосАгро - Синара

- 29 августа 2023, 19:15

- |

В среду (30 августа) ФосАгро планирует опубликовать отчетность за 2К23 по МСФО.

Ожидаем снижения выручки на 17% к/к до 96,5 млрд руб. на фоне уменьшения внутренних и экспортных цен на удобрения. EBITDA должна потерять 30% к/к, составив 34 млрд руб., что предполагает рентабельность по EBITDA в 36%. Вместе с тем скорректированная чистая прибыль в 2К23 должна снизиться на 29% к/к до 24 млрд руб., а FCF — упасть на 62% к/к до 17 млрд руб. в связи с высокой базой 1К23.

( Читать дальше )

Ожидаем снижения выручки на 17% к/к до 96,5 млрд руб. на фоне уменьшения внутренних и экспортных цен на удобрения. EBITDA должна потерять 30% к/к, составив 34 млрд руб., что предполагает рентабельность по EBITDA в 36%. Вместе с тем скорректированная чистая прибыль в 2К23 должна снизиться на 29% к/к до 24 млрд руб., а FCF — упасть на 62% к/к до 17 млрд руб. в связи с высокой базой 1К23.

Ожидаем, что ФосАгро продолжит ежеквартально выплачивать дивиденды. При 100%-ной выплате FCF компания может объявить дивиденд на акцию за 2К23 в размере 132 руб. (против 264 руб/акцию за 1К23), что должно выразиться в дивдоходности в 2%. Как мы понимаем, компания объявит промежуточные дивиденды одновременно с публикацией результатов в среду. Полагаем, рынок ожидает ослабления результатов по сравнению с предыдущим кварталом, но инвесторы могут быть несколько разочарованы сокращением вдвое против 1К23 дивидендных выплат.Смолин Дмитрий

( Читать дальше )

Чего - можно ждать от ещё не отчитавшихся представителей российского нефтегазового сектора? - Финам

- 29 августа 2023, 14:17

- |

На текущей неделе, как ожидается, отчётность по МСФО за первое полугодие представят «Газпром», «Лукойл», «Транснефть» и «Роснефть».

Для «Роснефти» и «Лукойла» ключевым фактором в первом полугодии стали снижение средней цены Urals на 38% г/г и более низкий курс рубля. При этом «Роснефть» в отличие от большинства аналогов продолжала выигрывать от наличия сорта ESPO в выручке, что позволило компании снизить налоговую нагрузку. По нашим оценкам, за счёт данного фактора и вероятного отсутствия списаний чистая прибыль «Роснефти» в первом полугодии выросла на 52% г/г до 659 млрд руб. В таком сценарии промежуточный дивиденд может составить 31,1 руб. на акцию (5,7% доходности.

( Читать дальше )

Для «Роснефти» и «Лукойла» ключевым фактором в первом полугодии стали снижение средней цены Urals на 38% г/г и более низкий курс рубля. При этом «Роснефть» в отличие от большинства аналогов продолжала выигрывать от наличия сорта ESPO в выручке, что позволило компании снизить налоговую нагрузку. По нашим оценкам, за счёт данного фактора и вероятного отсутствия списаний чистая прибыль «Роснефти» в первом полугодии выросла на 52% г/г до 659 млрд руб. В таком сценарии промежуточный дивиденд может составить 31,1 руб. на акцию (5,7% доходности.

( Читать дальше )

Рынок должен позитивно воспринять отчетность Лукойла после полуторагодичного перерыва - Синара

- 29 августа 2023, 12:03

- |

Сегодня ЛУКОЙЛ может опубликовать финансовые результаты за 1П23.

Учитывая, что компания реализует значительную часть сырой нефти по премиальным каналам (~40% всего объема), а главным источником дохода служит реализация нефтепродуктов, где маржа с прошлого года находится на повышенных уровнях, мы ожидаем заметного улучшения результатов по статьям EBITDA и чистой прибыли против 1П21. EBITDA мы оцениваем в 795 млрд руб. (+22% к результату 1П21), чистую прибыль акционерам — в 519 млрд руб. (+49%).

Благоприятным фактором для прибыли должны стать положительные курсовые разницы в размере, по нашим оценкам, 62 млрд руб. Выручка имеет меньшее значение, чем EBITDA, поскольку ЛУКОЙЛ традиционно активно участвует в трейдинге, причем в 1П23 объемы трейдинговых операций могли даже уменьшиться относительно 1П21.

В отчетности мы обратим внимание на ряд моментов. Во-первых — на расчетный размер дивидендов за 1П23, причем наш прогноз в 400 руб. на акцию может оказаться консервативным. Во-вторых — на динамику капитальных затрат и FCF после 2021 г. В-третьих — на чистый долг на конец 1П23 и его изменение по сравнению с концом 2021 г., когда в последний раз мы имели возможность изучить отчетность по МСФО.

( Читать дальше )

Учитывая, что компания реализует значительную часть сырой нефти по премиальным каналам (~40% всего объема), а главным источником дохода служит реализация нефтепродуктов, где маржа с прошлого года находится на повышенных уровнях, мы ожидаем заметного улучшения результатов по статьям EBITDA и чистой прибыли против 1П21. EBITDA мы оцениваем в 795 млрд руб. (+22% к результату 1П21), чистую прибыль акционерам — в 519 млрд руб. (+49%).

Благоприятным фактором для прибыли должны стать положительные курсовые разницы в размере, по нашим оценкам, 62 млрд руб. Выручка имеет меньшее значение, чем EBITDA, поскольку ЛУКОЙЛ традиционно активно участвует в трейдинге, причем в 1П23 объемы трейдинговых операций могли даже уменьшиться относительно 1П21.

В отчетности мы обратим внимание на ряд моментов. Во-первых — на расчетный размер дивидендов за 1П23, причем наш прогноз в 400 руб. на акцию может оказаться консервативным. Во-вторых — на динамику капитальных затрат и FCF после 2021 г. В-третьих — на чистый долг на конец 1П23 и его изменение по сравнению с концом 2021 г., когда в последний раз мы имели возможность изучить отчетность по МСФО.

( Читать дальше )

Раскрытие сильных результатов по МСФО может настроить инвесторов более оптимистично относительно акций РусГидро - Синара

- 28 августа 2023, 20:44

- |

РусГидро завтра (29 августа) представит отчетность за 2К23 по МСФО. Мы ожидаем, что выручка, включая субсидии, увеличится на 19,7% г/г до 133,1 млрд руб., EBITDA — на 34,0% г/г до 34,2 млрд руб., а чистая прибыль — на 50,1% г/г до 17,7 млрд руб.

Положительно повлиять на результаты должны несколько факторов: 1) сильный рост цен на электроэнергию (на 14% и 23% г/г в первой и второй ценовых зонах соответственно), 2) индексация регулируемых тарифов для тепловых электростанций Дальнего Востока (на 50% с 1 января 2023 г.), 3) снижение цен на уголь (которое, по нашим оценкам, в 2К23 составило 5% г/г).

ИБ «Синара»

Положительно повлиять на результаты должны несколько факторов: 1) сильный рост цен на электроэнергию (на 14% и 23% г/г в первой и второй ценовых зонах соответственно), 2) индексация регулируемых тарифов для тепловых электростанций Дальнего Востока (на 50% с 1 января 2023 г.), 3) снижение цен на уголь (которое, по нашим оценкам, в 2К23 составило 5% г/г).

Полагаем, что переоценка форвардного контракта с ВТБ принесет прибыль в размере 2,2 млрд руб. против лишь 0,2 млрд руб. от переоценки этого контракта в 2К22. Раскрытие сильных результатов по МСФО после публикации в июле неоднозначных показателей по РСБУ может настроить инвесторов более оптимистично относительно акций РусГидро.Тайц Матвей

ИБ «Синара»

Самолет опять превзойдет конкурентов по темпам роста - Синара

- 28 августа 2023, 20:36

- |

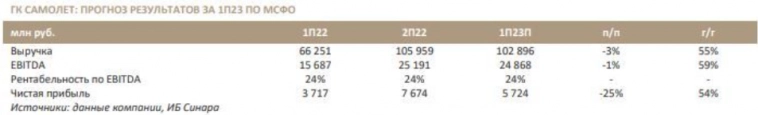

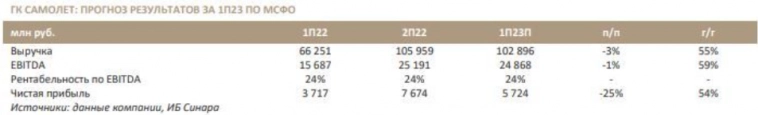

ГК Самолет назначила публикацию результатов за 1П23 по МСФО на вторник (29 августа).

Выручка, по нашей оценке, увеличится на 55% по сравнению с 1П22, но снизится на 3% относительно 2П22 (помимо сезонных факторов, это обусловлено резким ростом продаж в конце прошлого года, когда под вопросом было продление программ ипотеки с господдержкой). Рентабельность по OIBDA видим на уровне 24%.

ИБ «Синара»

Выручка, по нашей оценке, увеличится на 55% по сравнению с 1П22, но снизится на 3% относительно 2П22 (помимо сезонных факторов, это обусловлено резким ростом продаж в конце прошлого года, когда под вопросом было продление программ ипотеки с господдержкой). Рентабельность по OIBDA видим на уровне 24%.

Динамика продаж ГК Самолет по-прежнему значительно лучше конкурентов, у которых выручка растет однозначным или низким двузначным темпом. Мы считаем, что после повышения в этом месяце ключевой ставки ЦБ РФ ставки по ипотеке на вторичное жилье значительно вырастут. Этот факт поспособствует увеличению спроса на первичном рынке, что должно стимулировать продажи ГК Самолет в 2П23.Фомкина Ирина

ИБ «Синара»

Рост ставок благоприятен для Globaltrans - Промсвязьбанк

- 28 августа 2023, 19:28

- |

Globaltrans 29 августа планирует раскрыть отчетность за 1П23 по МСФО В целом показатели за 1П23 могут оказаться чуть ниже год к году (ставки в 1П22 были рекордными), однако в разрезе полугодие к полугодию результаты могут быть вполне приличными. Мы напоминаем про существенный рост расходов компании (тарифы, инфляция), которые, возможно, оказали давление на маржу.

Компания, по нашим оценкам, сохраняет свободный денежный поток, однако пока не платит дивиденды. В материалах к переводу в новую юрисдикцию менеджмент Globaltrans сообщил, что сам по себе этот шаг не приведет к автоматической выплате дивидендов, но, по нашему мнению, может приблизить этот момент. В целом сильная текущая история в среднесрочной и долгосрочной перспективе будет зависеть от дальнейшей динамики ставок. Мы считаем, что высокие ставки могут привлечь на рынок новых игроков, что окажет давление на маржу и сами ставки.

Компания, по нашим оценкам, сохраняет свободный денежный поток, однако пока не платит дивиденды. В материалах к переводу в новую юрисдикцию менеджмент Globaltrans сообщил, что сам по себе этот шаг не приведет к автоматической выплате дивидендов, но, по нашему мнению, может приблизить этот момент. В целом сильная текущая история в среднесрочной и долгосрочной перспективе будет зависеть от дальнейшей динамики ставок. Мы считаем, что высокие ставки могут привлечь на рынок новых игроков, что окажет давление на маржу и сами ставки.

Мы ждем в целом сильных результатов, поскольку ставки держатся на высоком уровне. Наша рекомендация «ПРОДАВАТЬ» основана на допущении, что ставки аренды в долгосрочной перспективе будут корректироваться вниз из-за нормализации ситуации на рынке логистики.«Промсвязьбанк»

Руководство Globaltrans вряд ли будет рекомендовать выплату промежуточных дивидендов - Альфа-Банк

- 28 августа 2023, 19:03

- |

Globaltrans планирует опубликовать результаты по МСФО за 1П23 завтра, 29 августа. Мы ожидаем, что скорректированная выручка вырастет на 7% г/г до 42,8 млрд руб. на фоне роста цен на полувагоны и цистерны в начале года, а также растущего грузооборота. В то же время, по нашему прогнозу, скорректированной EBITDA будет составлять 24,8 млрд руб. (+12% п/п и -8% г/г) ввиду произошедшего повышения тарифов РЖД, а также увеличения средней доли порожнего пробега из-за увеличения средней дальности поездки.

( Читать дальше )

Мы ожидаем, что на фоне увеличения капитальных затрат ввиду покупки 5,8 тыс. цистерн у Spacecom в феврале текущего года, свободный денежный поток (СДП) за 1П23 года составит около 8,9 млрд руб. (+6% п/п). Мы ожидаем нейтральной реакции рынка на раскрытие. На наш взгляд, руководство компании вряд ли будет рекомендовать выплату промежуточных дивидендов. Однако дивидендная политика и дальнейшие планы капитальных вложений будут в центре внимания во время телефонной конференции с руководством.Красноженов Борис

( Читать дальше )

Выручка АФК Система во 2 квартале может вырасти до 224 млрд рублей - Синара

- 28 августа 2023, 15:07

- |

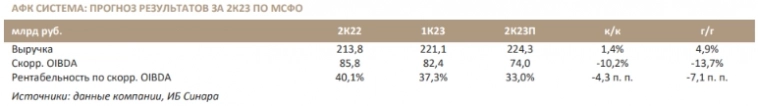

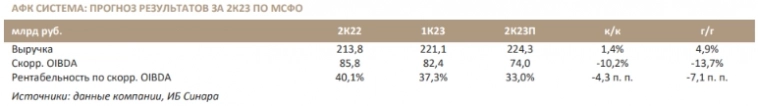

Завтра (29 августа) ожидается публикация отчетности АФК Система за 2К23.

Мы прогнозируем увеличение выручки до 224 млрд руб. на фоне хороших результатов МТС, агрохолдинга СТЕПЬ и группы Медси, а также за счет консолидации Etalon Group. Скорректированный показатель OIBDA достигнет, по нашей оценке, 74 млрд руб., а рентабельность по OIBDA составит 33,0%. Основной вклад ожидаем от МТС, тогда как в большинстве остальных сегментов результаты менее убедительные (в частности, OIBDA агрохолдинга СТЕПЬ оцениваем в 2,2 млрд руб., группы Медси — в 1,5 млрд руб.).

ИБ «Синара»

Мы прогнозируем увеличение выручки до 224 млрд руб. на фоне хороших результатов МТС, агрохолдинга СТЕПЬ и группы Медси, а также за счет консолидации Etalon Group. Скорректированный показатель OIBDA достигнет, по нашей оценке, 74 млрд руб., а рентабельность по OIBDA составит 33,0%. Основной вклад ожидаем от МТС, тогда как в большинстве остальных сегментов результаты менее убедительные (в частности, OIBDA агрохолдинга СТЕПЬ оцениваем в 2,2 млрд руб., группы Медси — в 1,5 млрд руб.).

Наиболее важные компании из портфеля активов АФК Система, такие как МТС и Ozon, уже отчитались за 2К23. Для диверсифицированного холдинга, специализирующегося на сделках слияний и поглощений, каковой является АФК Система, трансформация, происходящая во многих сегментах российской экономики, может открывать выгодные возможности. Мы по-прежнему считаем акции эмитента привлекательными.Белов Константин

ИБ «Синара»

Акции Полюса по-прежнему привлекательны - Синара

- 28 августа 2023, 14:09

- |

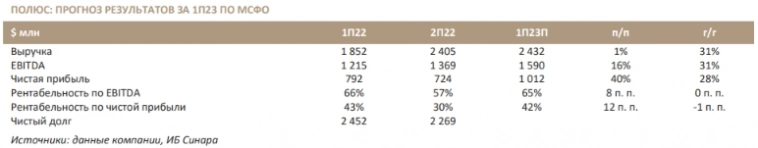

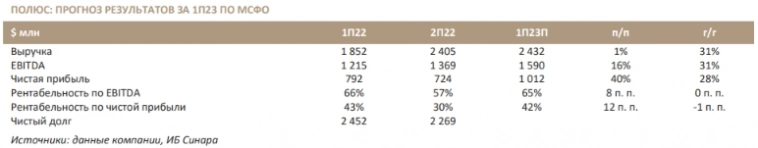

Завтра (29 августа) Полюс планирует опубликовать отчетность за 1П23 по МСФО, а также производственные результаты. Показатели ожидаются сильные: благодаря росту производства и продаж золота выручка и прибыль превысят, по нашей оценке, показатели годичной давности на 25–30%. Кроме того, прогнозируем восстановление рентабельности по EBITDA до 65% (против 57% в 2П22) ввиду ослабления рубля и нормализации денежных затрат на «Олимпиаде».

ИБ «Синара»

Мы полагаем, компания подтвердит свой годовой прогноз добычи золота на уровне 2,8–2,9 млн унций (+15% г/г), что станет для нее рекордным объемом. Насколько мы понимаем, Полюс не объявит промежуточные дивиденды вместе с результатами, так как совет директоров рассмотрит, скорее всего, этот вопрос в сентябре или октябре. Мы по-прежнему считаем акции Полюса привлекательными и подтверждаем по ним целевую цену в 13 500 руб. за штуку.Смолин Дмитрий

ИБ «Синара»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал