прогноз по акциям

Обзор МТС Банка — пора рисковать или много НО?

- 24 ноября 2025, 15:31

- |

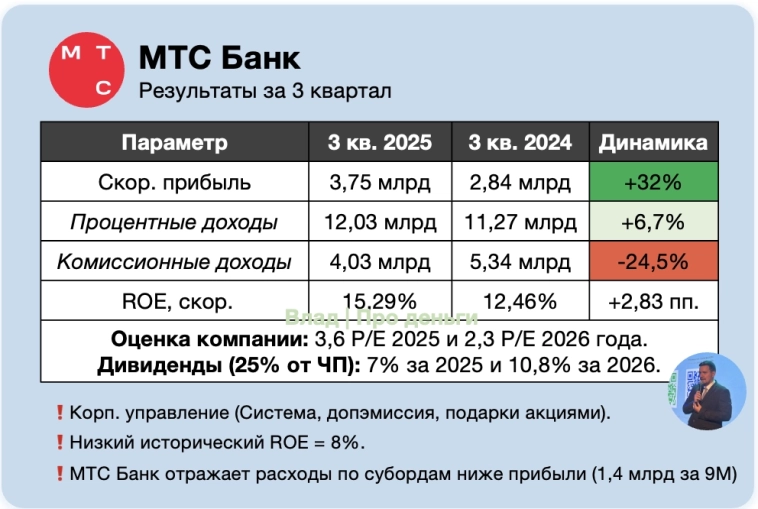

Разбираю для вас отчет банка за 3 квартал.

❓Чистая прибыль 3 кв. 2025 = 6 млрд руб.

1 кв. = 0,97 млрд руб.

2 кв. = 2,50 млрд руб.

В 3 кв. 2025 мы увидели лучший квартальный результат по прибыли МТС Банка за все время.

В чем причины?

🟢 Расширение процентной маржи и рост ЧПД, в 3 кв. 2025 ЧПМ = 6,6% (в 1 кв. = 5,8%; во 2 кв. = 6,4%). Чистые процентные доходы в 3 кв. 2025 = 12,03 млрд руб. (в 1 кв. = 8,67 млрд руб.; во 2 кв. = 10,68 млрд руб.)

🟢 Резервы чуть выше уровня 2 кв. 2025, но ниже уровня 1 кв. 2025 = 5,96 млрд руб. в 3 кв. (6,76 млрд в 1 кв., 5,71 млрд в 3 кв.)

🔴 Разовые доходы от валюты в 3 кв. 2025 = 2,32 млрд руб. (за 1 пол. 2025 напротив был расход -2,46 млрд руб.). Если я правильно понимаю, часть валютных доходов МТС Банка – разовая, часть – постоянная (комиссионные доходы от валютных операций).

🔴 Недоплатили налоги — налоговая ставка в 3 кв. 2025 = 18,11%

Если мы скорректируем прибыль на валютные доходы/расходы и налоги, то рост будет не таким сильным.

( Читать дальше )

- комментировать

- 366

- Комментарии ( 7 )

Позитивно смотрим на акции Черкизово на длинном горизонте. Считаем верным решение сократить инвестиции и сосредоточиться на операционной эффективности — Market Power

- 24 ноября 2025, 14:33

- |

Черкизово представил результаты за третий квартал 2025 года

За третий квартал

— Выручка: ₽73,9 млрд (+14% год к году);

— Скорр. валовая прибыль: ₽20,2 млрд (33,4%);

— Скорр. EBITDA: ₽20,0 млрд (+47,1%);

— Чистая прибыль: ₽16,7 млрд (+160%);

— Капзатраты: ₽7 млрд (-32,5%);

— Чистые процентные расходы: 5 млрд (+72%).

За девять месяцев

— Выручка: ₽210,7 млрд (+11,2%);

— Скорр. валовая прибыль: ₽54,9 млрд (+8,6%);

— Скорр. EBITDA: ₽39,8 млрд (+11,2%);

— Чистая прибыль: ₽23,7 млрд (+5,2%);

— Капзатраты: ₽17,5 млрд (-31,7%);

— Чистые процентные расходы: 15,3 млрд (+109,6%);

— Чистый долг: ₽142,3 млрд (+23,4%).

Компания хорошо поработала над себестоимостью что привело к росту валовой маржи. Также в прибыль положительный вклад внесла переоценка активов компании — животных, запасов. Без учета этого эффекта результаты были бы значительно скромнее.

Помогла и рыночная конъюнктура: цены на продукцию Черкизово выросли в среднем на 13% во всех сегментах. Компания подчеркнула, что баланс спроса и предложения на рынке курицы начал стабилизироваться.

( Читать дальше )

В ближайшие два года мы ожидаем стабильную чистую прибыль Банка Санкт-Петербург в диапазоне 40–45 млрд руб. — БКС Мир инвестиций

- 24 ноября 2025, 13:25

- |

Банк Санкт-Петербург раскрыл финансовые результаты за III квартал по МСФО.

Основные моменты:

— Чистый процентный доход составил 19,6 млрд руб. Показатель опередил наш прогноз на 4%. При этом чистая процентная маржа совпала с нашими ожиданиями и составила 6,6%.

— Чистые комиссионные доходы полностью совпали с нашим прогнозом — 2,9 млрд руб.

— Отчисления в резервы оказались значительно лучше наших ожиданий – 5,3 млрд руб. Напомним, мы ждали 6,4 млрд руб. Стоимость риска снизилась с 3,4% во II квартале до 2,3%. Мы прогнозировали показатель на уровне 3%. Отметим, что в указанных отчислениях в резервы учтены изменения в справедливой стоимости кредитов. При этом снижение стоимости кредитов из-за ухудшения кредитного качества компенсировала положительная переоценка после снижения процентных ставок.

— Операционные расходы превысили наш прогноз на 4% и составили 7,2 млрд руб.

— В результате чистая прибыль составила 8,8 млрд руб. — на 17% выше наших ожиданий. Рентабельность капитала составила 16%.

( Читать дальше )

🏦 Ренессанс Страхование. Тише едешь - дальше будешь

- 24 ноября 2025, 13:13

- |

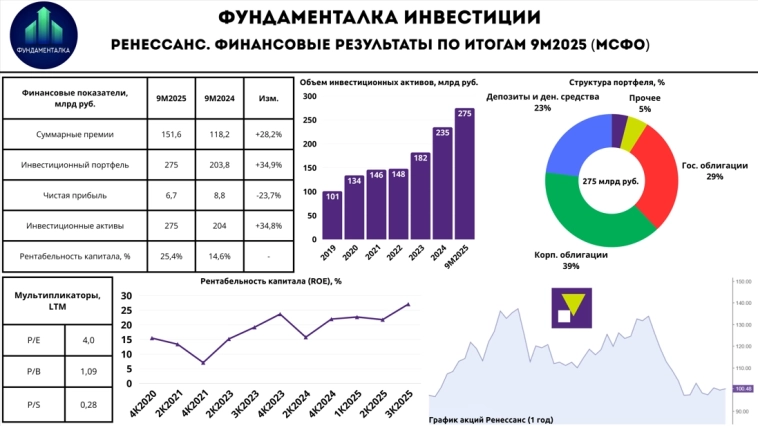

Дорогие подписчики, открываем торговую неделю обзором финансовых результатов за 9 месяцев 2025 года, одного из ведущих цифровых игроков на страховом рынке России — компании Ренессанс Страхование. Пройдемся по ключевым моментам отчета:

— Суммарные премии: 151,6 млрд руб (+28,2% г/г)

— Инвестиционный портфель: 275 млрд руб (+17,2% с начала года)

— Чистая прибыль: 6,7 млрд руб (-23,7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 Группа Ренессанс нарастила суммарные премии на 28,2% г/г — до 151,6 млрд руб. Традиционно, основными драйверами роста показателя выступили продукты НСЖ (, каско физлицам, а также страхование имущества юрлиц.

Динамика ключевых сегментов бизнеса:

Сегмент life: 95,3 млрд руб (+50,9% г/г).

— НСЖ: +83,9% г/г.

— ИСЖ: -35,1% г/г.

— Кредитное и рисковое страхование: -46,2% г/г.

Сегмент non-life: 56,2 млрд руб (+2,2% г/г).

— Авто: +2,2% г/г.

— ДМС: -1,0% г/г.

— Прочие виды страхования: +7,5% г/г.

*Невысокая динамика сегмента non-life связана с сохранением давления на бизнес со стороны высокой ключевой ставки, которая продолжает охлаждать спрос.

( Читать дальше )

💰 ЭсЭфАй – Дивиденды с доходностью 55%. Стоит ли покупать акции?

- 24 ноября 2025, 13:01

- |

📌 SFI всё же решил направить деньги с продажи Европлана на дивиденды в размере 902 рублей на акцию. Сейчас див. доходность 55% (69% до выхода новости), закономерный итог – планки в акциях из-за массовых покупок. Делюсь своим мнением о привлекательности акций и рассказываю про похожие примеры в прошлом.

1️⃣ ПОСЛЕДСТВИЯ ДЛЯ ЭсЭфАй:

• После продажи Европлана и выплаты дивидендов у компании останется доля 49% в ВСК и 10% в М. Видео. Посчитаем справедливую цену акций после див. отсечки:

1) Исходя из суммы сделки, от Европлана у ЭсЭфАй останется 270 рублей на акцию;

2) Средства на балансе и казначейский пакет в сумме дают около 300 рублей на акцию;

3) ВСК – при оценке в 1 капитал даёт не более 600 рублей на акцию;

4) М. Видео из-за нулевой отдачи от инвестиций можно не считать (вышло бы менее 25 рублей на акцию);

5) Получаем стоимость всех активов ЭсЭфАй в размере 1170 рублей на акцию (верхний правый график).

• Здесь есть нюанс – холдинги часто стоят дешевле суммы всех активов (пример – АФК Система), и тот же Европлан было дешевле держать через ЭсЭфАй (инвесторам не нравились доли в убыточном М Видео и непубличной ВСК).

( Читать дальше )

Элемент. Отчет за 1 пол 2025 по МСФО

- 24 ноября 2025, 09:20

- |

Тикер: #ELMT

Текущая цена: 0.113

Капитализация: 50.2 млрд

Сектор: Hi-tech

Сайт: www.gkelement.ru/

Мультипликаторы (LTM):

P\E — 9.12

P\BV — 1.2

P\S — 1.31

ROE — 15%

ND\EBITDA — 0.65

EV\EBITDA — 6.24

Акт.\Обяз. — 1.57

Что нравится:

✔️нетто финансовый расход уменьшился на 88.3% г/г (598 -> 70 млн).

Что не нравится:

✔️выручка снизилась на 18.9% г/г (19.8 -> 16.1 млрд);

✔️отрицательный FCF -5.6 млрд. Хотя это лучше, чем -7.5 млрд, которые были в 1 пол 2024;

✔️чистый долг вырос в 3.5 раза п/п (1.7 -> 5.9 млрд). ND\EBITDA увеличился с 0.15 до 0.65;

✔️чистая прибыль уменьшилась на 47.3% г/г (3.8 -> 2 млрд). Причины — снижение выручки и операционной рентабельности с 23.57 до 15%.

Дивиденды:

Согласно утвержденной дивидендной политике группы, планируется выплачивать дивиденды в размере не менее 25% от ЧП по МСФО скорректированной на госсубсидии.

По данным сайта Доход следующий дивиденд за 2025 год прогнозируется в размере 0.0020815 руб (ДД 1.84% от текущей цены).

Мой итог:

Операционные показатели разнонаправленны. Производство продукции (г/г):

( Читать дальше )

❄️ Хэдхантер: как изменился потенциал в данной идее

- 24 ноября 2025, 08:45

- |

📉 Акции Хэдхантера продолжают сползать вслед за неутешительной статистикой вакансий . Бизнес сейчас больше склонен оптимизировать расходы, чем искать новых сотрудников.

💼 Сильнее всего страдает малый и средний бизнес. В 3 квартале Хэдхантер потерял 19,3% таких клиентов год к году. Число крупных клиентов прибавляет символические 0,6%. Это наглядная картина происходящего в экономике!

📈 Выручка стагнирует: +1,6% г/г в 3 квартале сложно назвать ростом. Потеря клиентов компенсируется повышением тарифов и быстрым ростом пока еще маленького бизнеса HRtech (автоматизация процессов найма).

📊 С точки зрения маржинальности ситуация чуть хуже. Скорректированная EBITDA сократилась г/г на 5,4%. А чистая прибыль на 15,5%.

✔️ Главной причиной стал рост расходов на персонал на 36,3% г/г. Честно говоря, цифра выглядит угрожающе на фоне застоя в выручке.

✔️ Чистая прибыль оказалась под давлением налоговых расходов. С 25 года налог на прибыль увеличился с 0% до 5%.

👌 Несмотря на это, чистая рентабельность осталась на космическом уровне в56%. Бизнес-модель Хэдхантера очень прибыльна и устойчива!

( Читать дальше )

Т-технологии МСФО 3 кв. 2025 г. - рентабельность капитала все еще ниже 30%

- 24 ноября 2025, 06:48

- |

Т-технологии опубликовали финансовые результаты за 3-ий квартал 2025 г.

Чистая прибыль без учета переоценок Яндекса составила 45,2 млрд руб. (+19%), за 9 месяцев 120 млрд руб. (+43%).

Чистая прибыль отчетная выросла +6% до 40,1 млрд руб., за 9 мес. 120 млрд руб. (+44%).

Рентабельность капитала составила 29,2% в 3-ем квартале, 27,6% за 9 месяцев.

План на 2025 год остался без изменений в части роста прибыли 40+%.

За 3-ий квартал рекомендовали очередные дивиденды в 36 руб. на акцию (1,2% доходность), также анонсировали новую программу выкупа до 5% собственных акций до конца 2026 года.

( Читать дальше )

ЭсЭфАй - покупать нельзя продавать

- 24 ноября 2025, 03:08

- |

ЭсЭфАй рекомендовал дивиденды 902 руб. на акцию, 60% дивдоходность.

Аттракцион невиданной щедрости, но есть нюансы.

( Читать дальше )

ВК отчитался за 3 квартал: тут есть вообще что-то интересное?

- 23 ноября 2025, 19:51

- |

Вышел отчет ВК за 3 квартал.

Напомню контекст, который был нами подробно описан после полугодового отчета 20 августа.

👉Гайденс EBITDA 2025 был = 20 млрд руб.

👉EV/EBITDA было = 14, это — завышенная (дорогая) оценка, в 2 раза дороже Яндекса на тот момент.

👉Мне казалось что гайденс по EBITDA занижен и мы можем получить 25 млрд.

👉Ситуация с денежным потоком во 2-м полугодии должна была улучшиться за счет гашения всего дорогого долга.

👉У меня была спекулятивно купленная поза по ВК 6% от портфеля, тогда я писал:

“📉Смысла покупать акции на текущих уровнях точно не вижу. Скорее продавать”

В моменте прибыль по не превышала 30%. В итоге эту позицию я закрыл, когда она стала приближаться к точке моего входа.

20 ноября (в эту пятницу) был опубликован новый отчет (за 3 квартал):

Что нового мы из него узнали?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал