прогноз по акциям

При крайне избыточной долговой нагрузке у Сегежи практически не осталось вариантов для выживания, кроме рефинансирования по высоким ставкам или очередной допэмиссии - Market Power

- 27 ноября 2025, 12:58

- |

Сегежа отчиталась по МСФО за девять месяцев:

— Выручка: ₽68,3 млрд (-10% год к году);

— Скорр. OIBDA: ₽3,1 млрд (-63%), рентабельность 4,6%;

— Скор. чистый убыток: ₽19,5 млрд (31%);

— Чистый долг: ₽61,2 млрд (-57%).

Падение выручки говорит о том, что в сектре наблюдается стагнация. На компанию давит негативная макроконъюнктура в том числе укрепление рубля.

Падение операционной прибыли гораздо сильнее. Высокая доля постоянных затрат при снижениие цен и объемов реализации привели к тому, что маржа резко схлопнулась. Допэмиссия не решила ситуацию с долгом компании окончательно. Компания остается убыточной на операционном уровне. Все заработанные деньги уходят на процентные платежи. Как следствие, мы видим гигантский убыток.

Несмотря на предыдущую допэмиссию долговая нагрузка в текущих условиях выглядит избыточной. И у компании, по сути, не так много вариантов дальшейшего выживания. Это либо рефинансирование по высоким ставкам, либо — очередная допэмиссия.

Источник

- комментировать

- 324

- Комментарии ( 0 )

🔥Сегежа: дело пахнет новой "допкой"

- 27 ноября 2025, 12:55

- |

Лесопромышленный холдинг отчитался по МСФО за девять месяцев

Сегежа (SGZH)

👉Инфо и показатели

🔶Финансы

— Выручка: ₽68,3 млрд (-10% год к году);

— Скорр. OIBDA: ₽3,1 млрд (-63%), рентабельность 4,6%;

— Скор. чистый убыток: ₽19,5 млрд (31%);

— Чистый долг: ₽61,2 млрд (-57%).

🚀Мнение аналитиков

Падение выручки говорит о том, что в сектре наблюдается стагнация. На компанию давит негативная макроконъюнктура в том числе укрепление рубля.

Падение операционной прибыли гораздо сильнее. Высокая доля постоянных затрат при снижениие цен и объемов реализации привели к тому, что маржа резко схлопнулась. Допэмиссия не решила ситуацию с долгом компании окончательно. Компания остается убыточной на операционном уровне. Все заработанные деньги уходят на процентные платежи. Как следствие, мы видим гигантский убыток.

Несмотря на предыдущую допэмиссию долговая нагрузка в текущих условиях выглядит избыточной. И у компании, по сути, не так много вариантов дальшейшего выживания. Это либо рефинансирование по высоким ставкам, либо — очередная допэмиссия

( Читать дальше )

Алор Брокер рекомендует покупать акции Мосбиржи по ценам ниже 170 руб. и с целевой ценой 220 руб.

- 27 ноября 2025, 11:44

- |

Игорь Соколов из Алор Брокер отмечает, что в следующем году стоит ожидать оживления на рынке IPO, и это приведет к росту доходов Мосбиржи.

Нужно помнить, что акции Мосбиржи являются в том числе неким страховочным активом от падений на рынке — компания все равно заработает свою комиссию вне зависимости от текущего тренда.

Он советует покупать акции Мосбиржи по ценам ниже 170 рублей и с целевой ценой 220 рублей.

Источник

По итогам 2025 г. чистая прибыль Мосбиржи может снизиться на 25% относительно прошлого года, по оценкам аналитиков — Ведомости

- 27 ноября 2025, 09:20

- |

Квартальная прибыль Мосбиржи превысила ожидания Ренессанс Капитала и Синары благодаря меньшим операционным расходам, несмотря на рост численности персонала. Чистый процентный доход сохранился на уровне 14 млрд руб., хотя ставка RUONIA снизилась на 2,6 п. п. до 18,1%.

Прибыль поддержало восстановление резерва на 1 млрд руб. Скорректированная чистая прибыль в 16,5 млрд руб. совпала с ожиданиями. Рост комиссионных доходов обеспечили облигационный и срочный рынки.

По итогам 2025 г. чистая прибыль может снизиться относительно 79 млрд руб. прошлого года. Прогнозы: Финам – 59,9 млрд руб. (-24%), Альфа-банк – 58–60 млрд руб., Эйлер – 58 млрд руб.

Снижение ключевой ставки ЦБ с 21% до 16,5% окажет давление на процентный доход, но стимулирует переток средств с депозитов на биржу и активизацию IPO.

Целевые цены на акции: Т-инвестиции – 182 руб. (+4,9%), Альфа-банк – 200 руб. (+15,3%), Финам – 237 руб. (+36,6%), Эйлер – 240 руб. (+38,3%).

Источник

Позитив. Отчет за 3 кв 2025 по МСФО

- 27 ноября 2025, 09:15

- |

Тикер: #POSI

Текущая цена: 1114

Капитализация: 97.2 млрд.

Сектор: IT

Сайт: group.ptsecurity.com/ru

Мультипликаторы (по данным за последние 12 месяцев):

P\E — 24.9

P\BV — 7.09

P\S — 3.09

ROE — 28.5%

ND\EBITDA — 2.61

EV\EBITDA — 12.2

Активы\Обязательства — 1.36

Что нравится:

✔️выручка за 9 мес выросла на 12.2% г/г (9.7 -> 10.9 млрд);

Что не нравится:

✔️отрицательный FCF за 9 мес еще уменьшился в 2.3 раза г/г (-1.3 -> -3 млрд);

✔️чистый долг вырос на 17.1% к/к (18.1 -> 21.7 млрд). ND\EBITDA ухудшился с 2.32 до 2.61;

✔️нетто фин расход увеличился на 20.7% к/к (409.7 -> 494.6 млн) и за 9 мес в 6.2 раза г/г (0.2 -> 1.4 млрд);

✔️убыток за 9 мес вырос на 9.3% г/г (5.3 -> 5.8 млрд). Причины — рост нетто финансовых расходов.

✔️дебиторская задолженность выросла на 14.6% к/к (6.6 -> 7.5 млрд);

✔️слабое соотношение активов и обязательств, которое за квартал уменьшилось с 1.4 до 1.36.

Дивиденды:

На выплату дивидендов направляется от 50% до 100% управленческой чистой прибыли (NIC). При определении доли NIC Совет директоров будет принимать во внимание поддержание оптимального значения показателя ND/EBITDA LTM (но он не должен быть выше 2.5).

( Читать дальше )

Мосбиржа МСФО 3 кв. 2025 г. - разворот где-то рядом

- 27 ноября 2025, 04:26

- |

Мосбиржа опубликовала финансовые результаты за 3 кв. 2025 г.

Чистая прибыль за 3 квартал составила 17,3 млрд руб. (-25% к прошлому году). За 9 месяцев 45,3 млрд руб. (-27% к прошлому году).

Снижение за счет процентного дохода, который снизился на 34% до 16,1 млрд руб. в 3 квартале. За 9 месяцев он составил 46,4 млрд руб. (-37%).

Комиссионный доход, напротив, продолжает расти и в 3-ем квартале составил 19,4 млрд руб. (+31%), за 9 месяцев 55,8 млрд руб. (+24%).

( Читать дальше )

ВУШ: с акциями все понятно, но стоит ли держать облигации компании?

- 27 ноября 2025, 00:10

- |

Всех приветствую! Короткий комментарий по результатам Вуш за 9 месяцев 2025г.

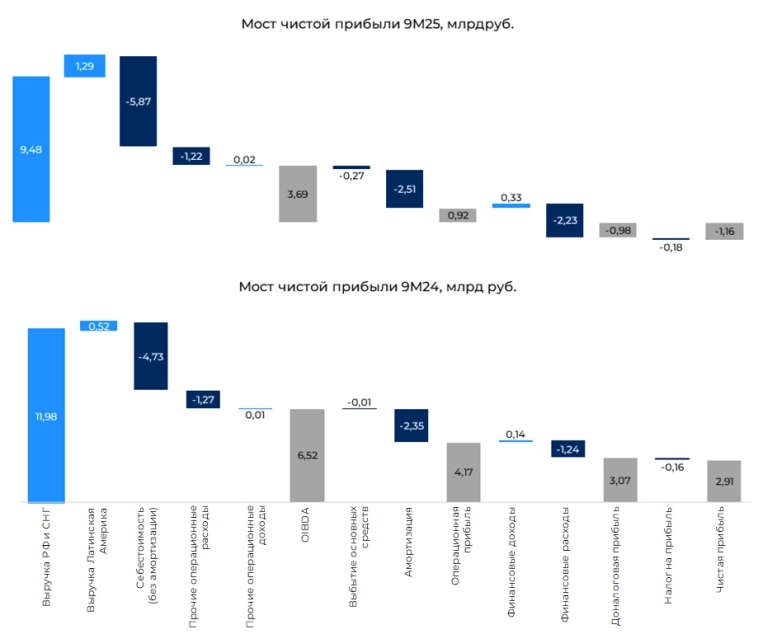

Компания месяц назад публиковала операционные результаты за 3-й квартал и 9М, поэтому ожидались провальные результаты по выручке, EBITDA, чистой прибыли и свободному денежному потоку. Ожидания подтвердились:

- Выручка за 9 месяцев 2025 года составила 10,76 млрд рублей, против 12,5 млрд рублей за 9М24 (- 14% г/г)

- Выручка в России и СНГ составила 9,47 млрд рублей, против 11,98 млрд годом ранее (-21% г/г)

- OIBDA снизилась до 3,7 млрд рублей, против 6,5 млрд годом ранее (-43% г/г)

- Убыток -1,1 млрд рублей, против 2,9 млрд рублей прибыли годом ранее

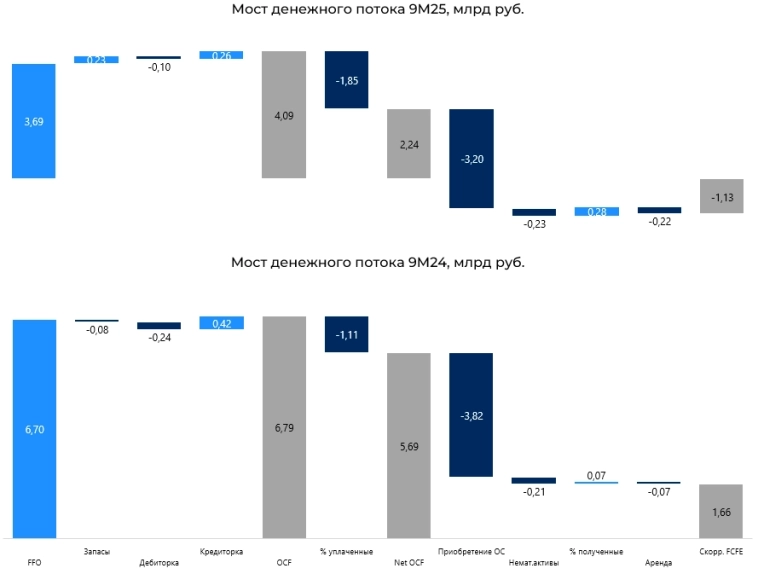

На уровне свободного денежного потока отрицательный результат из-за снижения операционного потока и роста процентных расходов. Компания немного сократила капитальные расходы, но они все ещё отнимают значительную часть OCF. Акционерный свободный денежный поток (с корректировкой на рост финансовых вложений) ушел в отрицательную зону: -1,1 млрд рублей, против +1,6 млрд рублей годом ранее.

Сжигание кэша на операционной деятельности транслируется в рост чистого долга. С начала года чистый долг (с учетом фин вложений) вырос на 1,3 млрд рублей до 10,3 млрд. Чистый долг без учета финансовых вложений увеличился до 12,5 млрд рублей.

( Читать дальше )

Совкомфлот: танкеры буксуют и работают в 0, акции вырастут только на снятии санкций?

- 26 ноября 2025, 21:51

- |

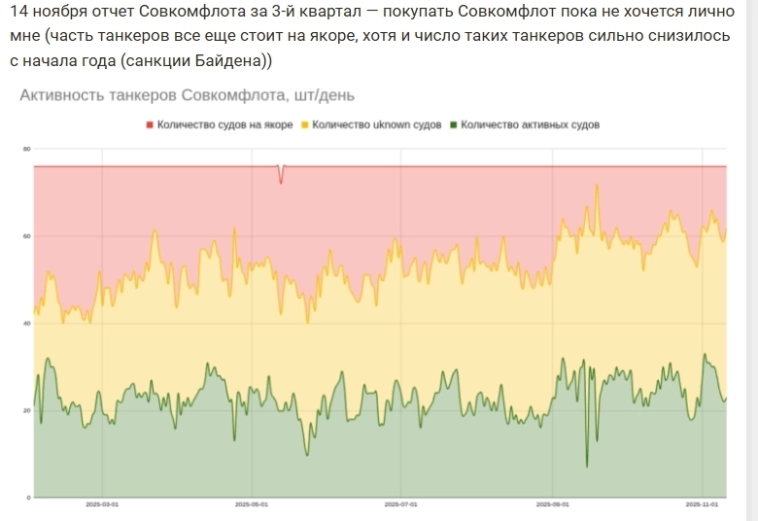

Надеюсь вы не держали эти акции, писал про ОГРОМНЫЕ риски после введения SDN санкций на 3/4 флота, например тут Прижали ли американские санкции танкеры Совкомфлота: пост-расследование с изменением целевой цены и возможными вариантами дивидендов за 2025 год

В нефтяном срезе за сутки до отчета Совкомфлота предупреждал, что ловить нечего (часть танкеров все еще стоят на якоре)

Вы хотите спросить «а плюсы есть»? Неочевидный плюс — SDN санкции против Роснефть и ЛУКОЙЛа. Почему? Потому что раньше — компании были не в SDN и им не было никакого смысла работать с SDN танкерами Совкомфлота (лишние проблемы и риски). Сейчас ситуация «улучшилась», крупнейшеие экспортеры нефти теперь могут пользоваться флотом Совкомфлота!) Вопрос ставок аренды конечно ключевой.

Будет короткий пост т.к. идеи в МОМЕНТЕ НЕ ВИЖУ — классический Миркойн (вырастут только если снимут санкции)

Чистая прибыль появилась впервые за 4 квартала, но ее основа — «переоценка валюты в плюс» (вовремя перевели кэш в рубли)

Прибыль на хлеб не намажешь, в отличие от гипотетических дивидендов. А вот там минус 1 рубль за 3-й квартал (по сути дивидендов за 2025 год можно не ждать)

Операционная прибыль нулевая — актив неинтересен

Финдир хорошо поработал — у компании нет проблем с долгом (хорошо, что не выплатили дивиденды за 2024 год)

( Читать дальше )

Лукойл может не выплатить дивиденды по результатам второго полугодия 2025 г. из-за недостатка свободного денежного потока по финансовым результатам в соответствующем периоде — Ренессанс Капитал

- 26 ноября 2025, 21:17

- |

«У нас единственная большая компания в нефтяном секторе, которая платит дивиденды от свободного денежного потока, это „Лукойл“. Здесь мы видим большие риски того, что дивиденды за второе полугодие уже могут быть не выплачены просто из-за недостатка этого потока», – сказал он журналистам.

Совет директоров «Лукойла» рекомендовал выплатить дивиденды по результатам девяти месяцев 2025 года в размере 397 рублей на акцию. Компания выплачивает дивиденды дважды в год, при этом размер промежуточного дивиденда рассчитывается по данным консолидированной финансовой отчетности за 6 месяцев. Внеочередное общее собрание акционеров «Лукойла» по вопросу выплаты дивидендов пройдет 29 декабря в заочной форме.

1prime.ru/20251126/lukoyl-864968087.html

🍗 Черкизово – Появилась ли идея в акциях?

- 26 ноября 2025, 20:01

- |

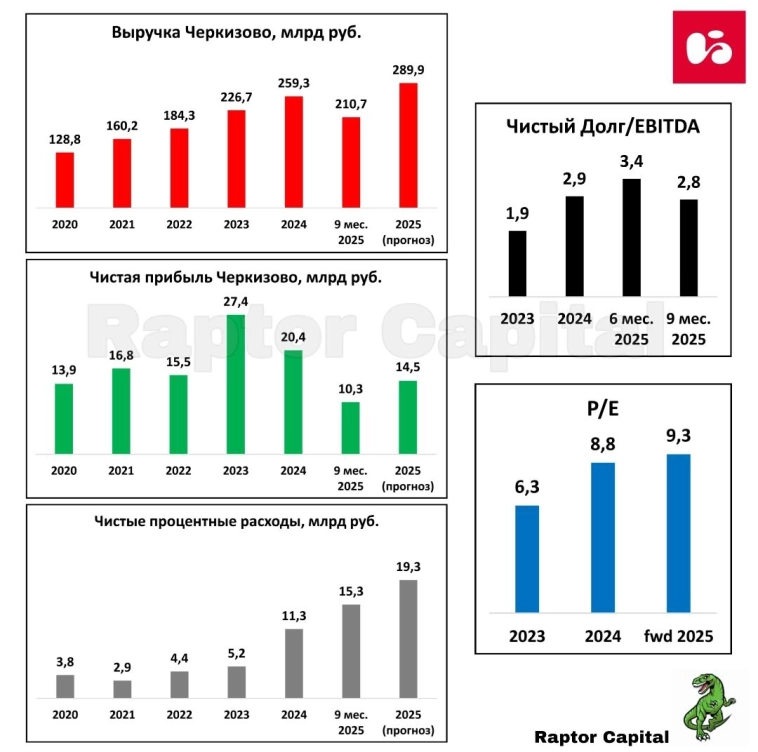

📌 После отчёта Черкизово за 9 месяцев 2025 года акции выросли на 8,5%. Что так обрадовало инвесторов, и появилась ли идея в акциях компании?

1️⃣ ТЕМПЫ РОСТА:

• Выручка Черкизово продолжает расти вслед за инфляцией уже более 12 лет. За 9 месяцев рост выручки составил +11,2% год к году до 210,7 млрд рублей. По итогам всего года должны выйти на выручку 289,9 млрд рублей (+11,8% по сравнению с 2024 годом). Динамика выручки на красном графике.

• Формально чистая прибыль за 3 квартал выросла в 2,6 раза до 16,7 млрд рублей, но если не учитывать переоценку биологических активов – получим рост на 24% до 8,9 млрд рублей. Из-за слабого 1 полугодия прибыль за 9 месяцев упала на 39,3% до 10,3 млрд рублей. За весь год должны заработать около 14,5 млрд рублей (–28,9% год к году). Динамика прибыли на зелёном графике.

• Сейчас главная проблема Черкизово – продолжающийся рост чистых процентных расходов. За 9 месяцев они составили 15,3 млрд рублей, что уже больше показателя за весь 2024 год в 1,4 раза. Динамика расходов на сером графике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал