прогноз по акциям

Евромедцентр - удары по всем фронтам

- 16 сентября 2022, 08:58

- |

Бумаги компании в начале 2022 года подверглись распродажам вместе с остальными расписками. Зарубежная прописка намекала на дополнительные риски для отечественных инвесторов, а последующая их частичная блокировка и вовсе отпугнула инвесторов. Сегодня давайте посмотрим на результаты по полугодию и решим, один лишь инфраструктурный риск навис над EMC, или дело тут скорее в бизнесе.

Итак, выручка сети клиник за первое полугодие в рублях снизилась на 5,6% до 11,4 млрд. В евро ситуация чуть лучше +3,4%, но я бы в первую очередь смотрел на рублевый эквивалент. Поводом к снижению стало сокращение количества визитов в поликлиники на 20% и падение среднего чека на 34,6% по стационару.

При этом себестоимость реализованных медицинских услуг выросла на 10%. А если учесть рост операционных расходов и разовые финансовые убытки, связанные с переоценкой стоимости производных финансовых инструментов и курсовых разниц, не удивительно, что компания получила чистый убыток в сумме 4 млрд рублей, против прибыли годом ранее.

Плохие финансовые результаты нашли отражение в росте чистого долга на 48% до 254,4 млрд рублей. При этом показатель NetDebt/Скор.EBITDA составил критичные 2,3x на конец полугодия. Мало того что выручка падает, так еще и долг растет быстрыми темпами.

Рост долга связан с приобретением Астра 77 за 53 млн евро. Компания работает в сфере лабораторной диагностики и синергетический эффект от слияния могут помочь выправить результаты, но незначительно. Добавляют негатива возможные сбои в поставках медицинского оборудования и комплектующих из-за рубежа.

Компания получила удар по всем фронтам и явно не справилась с возросшей нагрузкой в новой парадигме. Мы конечно можем ждать обратных финансовых переоценок в будущих кварталах, только надо ли? Инфраструктурный риск загнал котировки далеко вниз от уровней IPO и возврат к этим значениям с такой динамикой денежных потоков не представляется возможным.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

- комментировать

- 3.3К

- Комментарии ( 1 )

Долги Окея все еще растут

- 15 сентября 2022, 19:32

- |

Окей опубликовал отчет с бодрым заголовком «чистая прибыль выросла в 3,8 раз».

Участников рынка это вполне устроило, и котировки выросли в моменте на 9%, затем рост подутих, но все равно остался около 4%.

Предлагаю копнуть чуть глубже, но забегая вперед, свою основную проблему компания так и не решила. Про Окей и его проблемы писал в мае этого года.

На первый взгляд все неплохо, большинство показателей выросли.

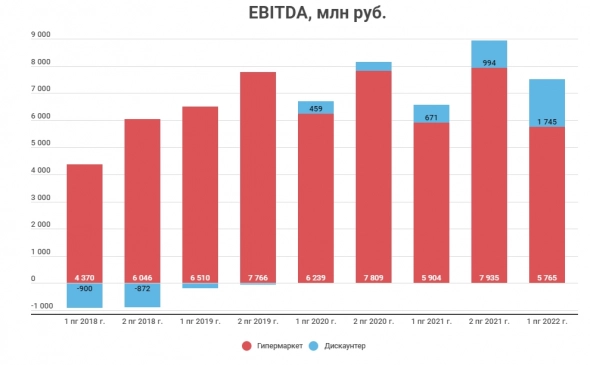

Отдельно отмечу рост EBITDA дискаунтера в 2,6 раз до 1,7 млрд рублей за полугодие. Год назад этот формат был в тени стагнирующих гипермаркетов, теперь это то, что удерживает компанию от провала.

В динамике это выглядит так:

( Читать дальше )

CarGurus: компания с устойчивым балансом и большим потенциалом роста

- 15 сентября 2022, 16:47

- |

CarGurus — это онлайн-рынок подержанных и новых автомобилей, который связывает дилеров и покупателей. CarGurus предоставляет дилерским центрам качественный анализ рынка и возможность эффективно и быстро продавать автомобили, увеличивая охваты по всей стране.

Компания использует запатентованные технологии, алгоритмы поиска и аналитику данных, чтобы обеспечить качественный маркетинг для дилерских центров и прозрачность с конкурентоспособными ценами при покупке автомобилей для потребителей. CarGurus работает на американском рынке и управляет онлайн-рынками в Канаде и Великобритании.

Во время пандемии у компании появилось много проблем, так как многие дилерские центры закрыли свой бизнес, и доходы CarGurus сильно пострадали. Но сейчас ситуация поменялась, бизнес растет, продукт компании востребован, а ее акции до сих пор оценены низко. Поэтому сейчас CarGurus — это недооцененный бизнес, который является самым коммерчески успешным веб-порталом автодилеров, и его интересно изучить подробнее.

( Читать дальше )

Газпром пристраивает европейский газ

- 15 сентября 2022, 14:57

- |

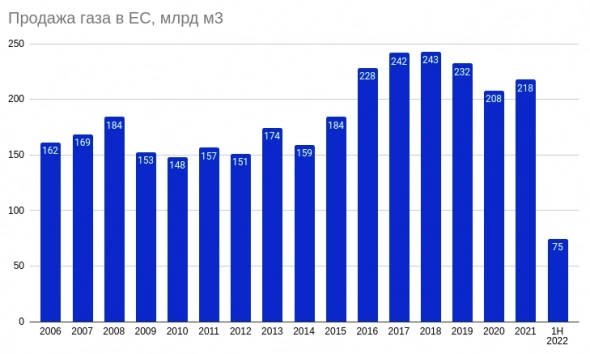

Половину европейского газа можно сказать пристроено в Китай, осталось только Силу Сибири 2 построить и первую Силу Сибири на полную мощность вывести. За 5 лет справятся, наверно.

Продажи газа в ЕС от Газпрома:

Новак ожидает договоренности о поставках в Китай по «Силе Сибири 2» 50 млрд кубометров газа в год

ИНТЕРФАКС — Россия и Китай в ближайшее время достигнут окончательные договоренности о поставках по магистральному газопроводу «Сила Сибири 2» примерно 50 млрд кубометров газа в год, заявил вице-премьер РФ Александр Новак.

«В ближайшее время ожидаем, что будут достигнуты окончательные договоренности по „Силе Сибири 2“. Этот объём примерно 50 млрд кубометров газа», — сказал Новак в четверг журналистам «на полях» саммита ШОС.

Вице-премьер при этом отметил, что в Китае идет увеличение потребления как трубопроводного, так и сжиженного газа.

«Мы наращиваем поставки по „Силе Сибири 1“. В этом году ожидаем выход на объемы 20 млрд кубометров газа. Заключены договоренности о строительстве нового маршрута из Владивостока на север Китая. Это тоже 10 млрд кубометров газа», — сказал Новак.

- комментировать

- 11.3К |

- Комментарии ( 43 )

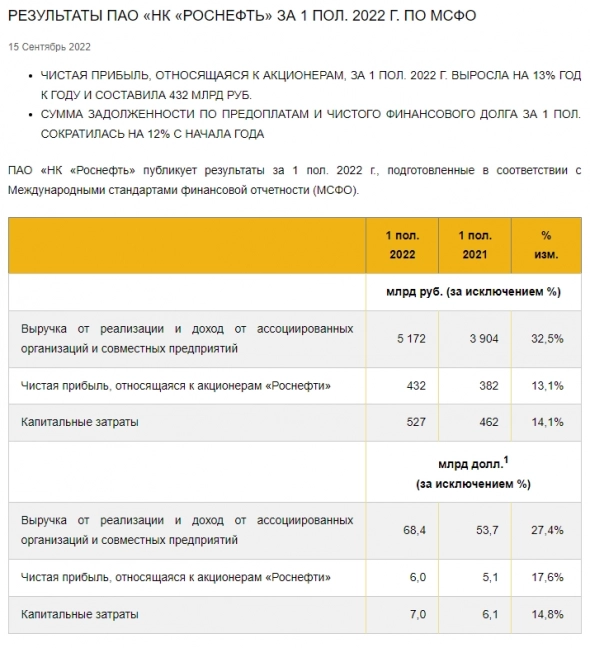

RAZB0RKA news Чистая прибыль РОСНЕФТЬ за 1 полугодие составила 432 млрд рублей

- 15 сентября 2022, 11:23

- |

🛢 Роснефть (ROSN) - актуальный обзор компании в новых условиях

- 15 сентября 2022, 09:44

- |

▫️ Капитализация: 3,9 трлн ₽

▫️ Выручка 2021:8,7 трлн ₽

▫️ Прибыль 2021: 0,88 трлн ₽

▫️ P/E fwd 2022: 3,5

▫️ P/B: 0,7

▫️ fwd дивиденд 2022: 14%

👉 Все обзоры: t.me/taurenin/651

⚠️ Последний раз компания отчитывалась по итогам 2021г и никаких финансовых показателей после этого не презентовалось. Но на основании отчетов других представителей сектора, можно примерно рассчитать как сейчас обстоят дела у Роснефти.

Примерный расчёт результатов компании за 1П 2022г (допустим, что реализация сырой нефти компании упала на 3% г/г, а дисконт соответствует текущей цене Urals):

Выручка 5,8 трлн ₽ (+50% г/г)

( Читать дальше )

Северсталь - инвестиция на долгий срок - Промсвязьбанк

- 14 сентября 2022, 17:36

- |

Беря во внимание выход Воркутауголь из состава компании, наши прогнозные цены на сталь и объемы продаж предприятия, компания может получить следующие доходы:

▪️ $9366 млн в 2022 году

▪️ $8755 млн в 2023 году

▪️ $8384 млн в 2024 году

В целом в квартальных срезах – неплохие производственные результаты, несмотря на введенные санкции. Северсталь активно развивает новые рынки сбыта (например, в Индию).

По нашим оценкам, в 2023 году компания вполне может вернуться к выплате дивидендов на фоне своей фундаментальной привлекательности. Северсталь может стать хорошей идеей для инвестирования на долгий срок. Из аналогичных успешных историй можно выделить НЛМК.Промсвязьбанк

Считаем долг Мечела на коленке

- 14 сентября 2022, 16:48

- |

Все знают компанию Мечел, чем она занимается и чем прославилась. Сразу оговорюсь, никаких прогнозов по деятельности компании выдвигать не буду, разберу лишь легендарный долг компании и посмотрим, как он изменился за 1П 2022 г.

У нас есть данные из отчета компании по структуре долга на конец 2021 г.: $416 млн, €1220 и 147,9 млрд руб. Если интерпретировать это все в рубли, то получим, что совокупный долг Мечела составлял 283,3 млрд руб. (31,2 млрд руб эквивалентно $, 104,2 млрд руб эквивалентно € и рублевый 147,9 млрд руб.)

Плавно переходим в 2022 г. Как мы помним, в феврале Мечел погасил свою задолженность перед ВТБ в размере $341 млн. Представим, что погасили до СВО и по курсу примерно 75. Тогда это 25,6 млрд руб. Соответственно из валютного долга по баксу осталось $75 млн. Остальной долг неизменный.

Кстати, в годовом МСФО Мечела фигурировало событие после отчетной даты. Там как раз указано погашение перед ВТБ, но не на $341 млн, а на 141. Вероятно, это был последний транш, а не еще какой-то дополнительный долг. То есть также рассматриваем $341 млн.

( Читать дальше )

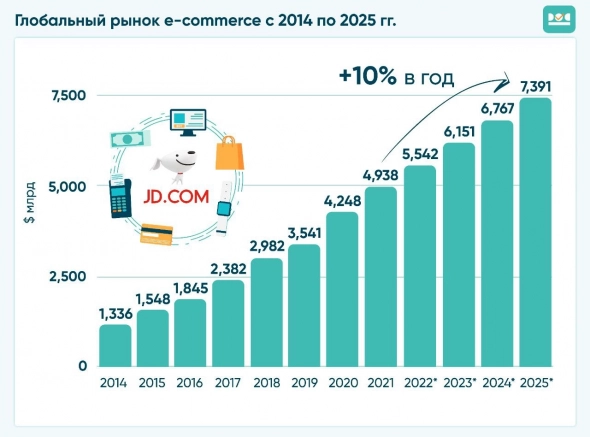

Обзор китайской компании JD.com

- 14 сентября 2022, 16:29

- |

JD.com – входит в топ-3 по числу активных пользователей и лидирует по выручке в Китае. Основные конкуренты в Китае – Alibaba и Pinduoduo.

Старт JD.com был положен в 1998 году, когда 23-летний предприниматель Лю Цяндун открыл магазин по продаже оптических и магнитных носителей. Затем продажи распространились на электронику, телефоны, компьютеры и прочую технику. Собственный первый веб-сайт у компании появился лишь в 2004 году.

JD.com – классический онлайн-гипермаркет, в котором доступны покупки как техники и гаджетов, так и одежды, обуви и прочих товаров. Однако от продажи электроники и бытовой техники JD.com до сих пор ежегодно получает более 50% выручки.

( Читать дальше )

Приоритетом для Яндекса станет развитие фудтех-бизнеса - Риком-Траст

- 14 сентября 2022, 14:49

- |

Напомним, что VK и «Яндекс» в понедельник объявили о закрытии сделки по обмену активами: «Яндекс» получил сервис доставки еды Delivery Club, а VK — контентные платформы «Дзен» и «Новости».

Мы ожидаем, что выход на зарубежные рынки активов фудтех-бизнеса сейчас будет одним из приоритетов для Яндекса. «Яндекс Еда» уже работает в Казахстане и Беларуси. Благодаря закрытию сделки по покупке Delivery Club компания сможет выделить больше ресурсов на локализацию сервиса, которая необходима для запуска новых стран. По оценке информационно-аналитического агентства INFOLine, оборот «Яндекс Лавки» во втором квартале 2022 года составил 9,4 миллиарда рублей, «Яндекс Еды» — 3,8 миллиарда, Delivery Club — 7,9 миллиарда рублей.

Мы видим вероятность роста бумаг Яндекса на 10-15% на горизонте нескольких месяцев. Мы рекомендуем наращивать длинные позиции в этих бумагах в среднесрочной перспективе.ИК «Риком-Траст»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал