прогноз по акциям

Бумаги TCS интересны в долгосрочной перспективе - Профита нет

- 23 ноября 2022, 17:09

- |

Классика. Рост на слухах, фиксация на фактах, ничего нового. Но суть не в этом.

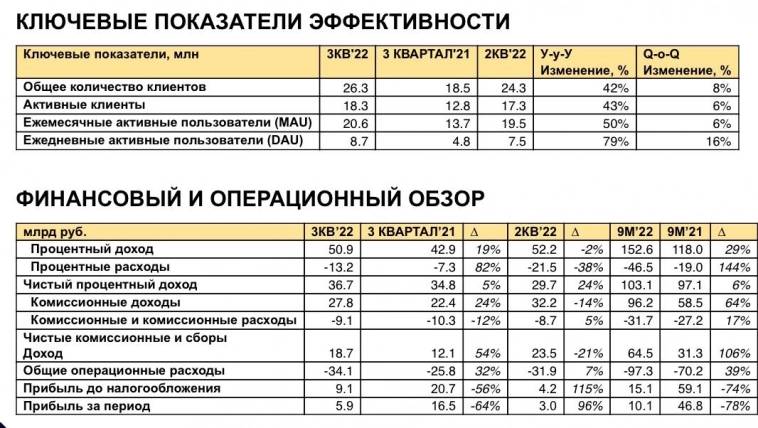

— Сперва о скучном. Цифры. Чистая прибыль в 3 квартале 2022 года 5,9 млрд руб., что на 64% ниже результата за аналогичный период прошлого года. Полную отчетность по МСФО не публикует с начала кризиса.

— Чистая прибыль за 9 месяцев 10,1 млрд руб, что в 4,6 раза меньше, чем за три квартала 2021 года, когда группа показывала рекордные результаты (но всем понятно, что ситуация малость изменилась). Согласно раскрытию, по итогам первого квартала этого года заработал 1,2 млрд руб., а за апрель—июнь — 3 млрд руб.

Но ведь мы все умные мальчики и девочки, понимаем же, что цифры в моменте для крупных и серьезных бизнесов — это не самое важное. Помните, в обзоре Сбера рассказывал, как экосистемные истории считают? Важна вовлеченность, период окупаемости клиента и участие в продуктах, в этом плане у TCS все ок, и рост клиентской базы идет.

( Читать дальше )

- комментировать

- 201

- Комментарии ( 0 )

TCS Group опубликовала финансовые результаты за 3кв 2022г. Рост чистой прибыли, клиентской базы и открытость компании не убедили инвесторов.

- 23 ноября 2022, 15:49

- |

🏦 TCS Group (Тинькофф Банк и др.) опубликовала финансовые результаты за 3 квартал. Стоит отметить открытость данного эмитента, учитывая, что финансовый сектор пострадал из-за санкций чувствительнее всех. Перейдём же к основным показателям:

▪️ Группа оставалась прибыльной за 9 месяцев 2022г с чистой прибылью в размере 10,1 млрд руб. (9 месяцев 2021г: 46,8 млрд руб.). В 3 квартале 2022г чистая прибыль составила 5,9 млрд руб. (3 квартал 2021г: 16,5 млрд руб.), снизившись на 64% по сравнению с аналогичным периодом прошлого года, в первую очередь из-за роста затрат на фондирование и консервативного подхода к формированию резервов.

▪️ Процентные доходы выросли на 19% в годовом исчислении до 50,9 млрд руб. в 3кв 2022г (3кв 2021г: 42,9 млрд руб.), этому способствовал рост кредитного портфеля, увеличение клиентской базы и расширение линейки кредитных продуктов.

( Читать дальше )

Тинькофф мог бы и лучше

- 23 ноября 2022, 15:46

- |

💰Прибыль за 9 месяцев составила ₽10 млрд (-78%), за 3 квартал — ₽6 млрд (-64%).

💸Чистые процентные доходы составили за 9 месяцев ₽103 млрд (+6%), а за квартал — ₽37 млрд (+24%).

🙋♂️Количество активных пользователей за три месяца выросло до 18 млн (+6% по сравнению с 2 кварталом и +43% год к году). Объем кредитного портфеля на 30 сентября за вычетом резервов достиг ₽556 млрд (+5%). Средства клиентов составили ₽777 млрд (+24%). 📉Бумаги TCS Group (TCSG) падают на 2%.

🚀По мнению аналитиков Market Power, отчет мог бы быть лучше, но в целом ничего плохого нет. Тинькофф хорошо нарастил клиентскую базу даже по сравнению с 2 кварталом. Однако предприятие нарастило резервы, что не лучшим образом повлияло на прибыль.

🔸У банка хорошо вырос комиссионный доход, подрос процентный, но сильно выросли операционные расходы: компания подняла зарплаты сотрудникам, чтобы они не разбегались на фоне непростой обстановки в стране.

( Читать дальше )

Активная экспансия Черкизово может стать драйвером роста акций - Риком-Траст

- 23 ноября 2022, 15:16

- |

Основная стратегия компании — органический рост, но в то же время «Черкизово» постоянно мониторит рынок на предмет сделок по слиянию и поглощению. К тому же активы интегрируются в разы быстрее: если раньше это занимало 6–8 месяцев, сейчас период интеграции сократился до 3 месяцев.

В этом году стартовали продажи куриных полуфабрикатов в Сибирском федеральном округе (СФО). Под премиальным брендом «Петелинка» в магазинах региона появились шницель, котлеты «по-киевски», котлеты из филе бедра и филе грудки с разными начинками и специями. Фарш «Премиум из филе грудки» — самый популярный куриный фарш в Москве и Санкт-Петербурге — теперь тоже выпускается в Сибири. Бренд «Алтайский бройлер», под которым прежде продавались исключительно куриные тушки и их части, теперь тоже имеет свою линейку полуфабрикатов из курицы.

Мы видим вероятность роста бумаг Черкизово на 20–25% на горизонте квартала, поскольку компания ведет активную географическую экспансию.ИК Риком-Траст

Сегежа - покупаем дешевый российский лес или не всё так просто?

- 22 ноября 2022, 20:15

- |

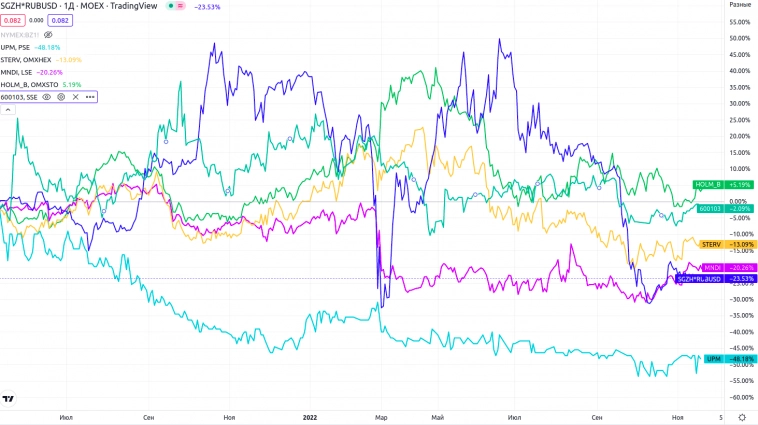

Когда все акции на дне — перед инвестором стоит вопрос “что купить”. Упавшие больше всех акции, стоимостные идеи, дивидендные истории или акции роста (где идет наращивание операционных показателей). Сегежа — яркий пример последнего типа.

Акции упали в 1,5 раза с момента IPO (тогда компания привлекла 30 млрд рублей в капитал), с максимумов в 2 раза. На момент большого M&A с Bonum Capital в 2021 году компания была оценена по 8 рублей через допэмиссию — сейчас акции стоят 5 рублей.

Объемы торгов кстати хорошие и без иностранцев. Бумага очень популярна у физиков.

Перед рассказом в виде длиннопоста — быстрое сравнение динамики котировок с похожими лесными компаниями иностранцами, там тоже есть проблемы.

Сравнение с основными конкурентами в $

( Читать дальше )

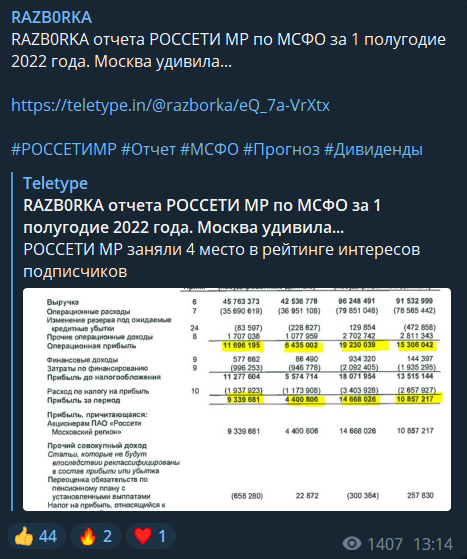

RAZB0RKA отчета РОССЕТИ МР по РСБУ 3кв'22. Волшебство подвезли раньше обычного...

- 22 ноября 2022, 18:34

- |

В этом году РОССЕТИ МР преподносят много сюпризов в своей отчетности

Сначала удивили супер-позитивным отчетом МСФО за 1п'22

( Читать дальше )

Энел Россия — самая высокая дивидендная доходность в секторе - СберИнвестиции

- 22 ноября 2022, 17:57

- |

В конце сентября стало известно, что президент РФ Владимир Путин разрешил осуществить сделку по продаже контрольного пакета акций Энел Россия российским инвесторам. Аналитики SberCIB Investment Research полагают, что после перехода контроля к российским инвесторам выплата дивидендов, которая была отложена в этом году, может возобновиться.

Аналитики SberCIB Investment Research допускают, что выплаты дивидендов начнутся в 2023 году. Ранее компания сообщала, что планирует выплатить в следующем году фиксированные дивиденды в размере 3 млрд ₽ плюс 65% от скорректированной чистой прибыли за 2022 год. В этом случае дивидендная доходность акций Энел Россия в 2023 году составит около 26%, а в 2024–2030 годах может достичь 20–30%. Таким образом, акции Энел Россия могут стать одной из самых привлекательных ставок на дивиденды в секторе.

Потенциал роста котировок Энел Россия превышает 50%. Сейчас целевая цена акции Энел Россия на конец 2023 года составляет 0,76 ₽.СберИнвестиции

ОЗОН: когда уже будет прибыль? Разбор отчета за 3 кв 2022

- 22 ноября 2022, 16:51

- |

Что внутри:

🔹Озон продолжает расти по ключевым показателям. Г/г: GMV +74%, выручка +48%, количество заказов +91%, количество активных покупателей +54%, частотность заказов (это среднее кол-во заказов на покупателя в год) +56%

🔹Сгоревший склад удвоил чистый убыток и еще в паре мест пришелся некстати, но можно сделать вид, что его не было (таки разовая история, и в 2023 ожидается выплата страховки) – тогда все в порядке

🔹За счет роста выручки и параллельного снижения расходов, второй квартал подряд Озон получает положительную ебитду, а в 3 квартале 2022 – еще и положительный FCF

Этого уже достаточно: компания роста растет. Местами хуже конкурентов, но рынок пока еще не тесный, и Озон на нем соревнуется в основном сам с собой. Здесь, правда, тоже не все идеально – темпы роста GMV упали до рекордно низких, средний чек без динамики. Но даже так, за счет ранее набранного темпа на Озон все еще можно смотреть именно как на *стремительно* растущий, перспективный бизнес

( Читать дальше )

VK сохраняет высокий потенциал для роста стоимости - Велес Капитал

- 22 ноября 2022, 12:14

- |

Параллельно большинство приложений VK были удалены из AppStore, а затем вновь вернулись в магазин.

Различные сегменты бизнеса либо получали некоторые преимущества, либо несли дополнительные потери на фоне перестройки экономики. Будущее многих направлений в области информационных технологий при этом до сих пор плохо поддается прогнозированию.

Несмотря на все риски и противоречия мы полагаем, что VK сохраняет высокий потенциал для роста стоимости и остается одной из самых дешевых компаний в своей области, что прослеживается из оценки ее денежных потоков и мультипликаторов.Михайлин Артем

«Велес Капитал»

Интернет-реклама — важнейший драйвер роста для группы и основа ее бизнеса. Доля сегмента социальных сетей и коммуникационных сервисов в выручке по итогам следующего года, как мы ожидаем, превысит 70%, отражая обновленную стратегию менеджмента. Улучшению положения VK здесь способствует политика государства, направленная на импортозамещение, а также резкое снижение конкуренции в сегменте социальных сетей.

Смещение стратегического фокуса и выход из совместного предприятия со Сбером потенциально позволят выделить больше ресурсов на развитие основного бизнеса. Наша рекомендация для расписок VK — «Покупать» с целевой ценой 1 139 руб. за бумагу.

⭐️ Прогноз по компании 🇷🇺 ПМК "Норникель" ($GMKN)

- 22 ноября 2022, 09:33

- |

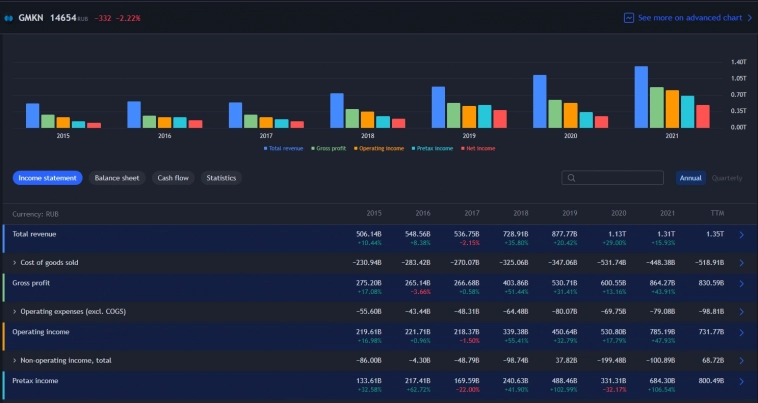

Сектор: Добыча полезных ископаемых

Компания предоставляет финансовые отчетности раз в год, поэтому рассматриваем данные на годовых отрезках. «Норникель» показывает отличный рост доходов и чистой прибыли: 1,31трлн. руб. дохода в 2021г против 1,13трлн. руб. дохода в 2020г (изменение +15% — среднее значение по годам). Маржинальность компании также высока — 37%, а чистая прибыль 480млрд. руб. в 2021г (что почти вдвое больше среднегодового показателя) увеличивает дивидендную доходность до 11,74%.

По показателям все отлично: EPS = 3760 (при цене акции 14654 руб.), P/E = 4. Примерно представляю, что мы можем увидеть в отчете за 2022г, но, судя по текущей цене, в ней уже присутствуют факторы будущих отчетностей, так что я очень рекомендую компанию к покупке в долгосрочный портфель под дивидендный доход.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал