прогноз по акциям

🏦 Сбер и Т-Технологии – Классика против роста

- 04 декабря 2025, 20:10

- |

📌 По данным Мосбиржи каждый третий частный инвестор держит в своём портфеле акции Сбера. Акции Т-Технологий держит каждый 15-ый инвестор. Предлагаю сравнить эти две экосистемы и сделать выбор между классикой и ростом.

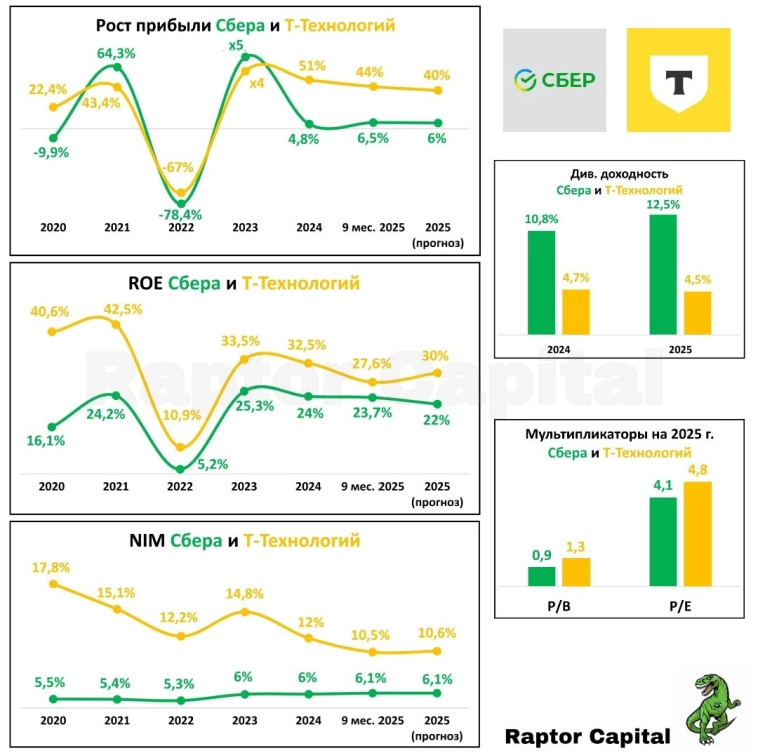

1️⃣ ПРИБЫЛЬ:

• За последние 6 лет динамика прибыли лучше у Т-Технологий. Исключение – 2021 и 2023 года, тогда после падения прибыли Сбер восстанавливался более уверенно.

• За последние 2 года Сбер растёт в прибыли на 5-6% в год, Т-Технологии – на 40-50% в год. В 2025 году менеджмент Сбера ожидает рост прибыли на 6%, менеджмент Т-Технологий – на 40%, результаты за 9 месяцев полностью соответствует заданным планкам.

2️⃣ ROE:

• Рентабельность капитала (ROE) всегда выше у Т-Технологий. По итогам 9 месяцев у Сбера ROE = 23,7%, у Т-Технологий 27,6%. С начала года разница между ROE двух банков снизилась в 2 раза, причина – поглощение Т-Технологиями менее рентабельного Росбанка. И всё же, на каждый рубль вложенных средств Т-Технологии зарабатывают заметно больше Сбера.

( Читать дальше )

- комментировать

- 2К | ★1

- Комментарии ( 0 )

МОЭСК. Отчет МСФО. Какие дивиденды компания закладывает до 2030г.?

- 04 декабря 2025, 17:38

- |

Компания Россети Московский Регион (МОЭСК) опубликовала финансовый отчет за Q3 2025г. по МСФО:

Я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у МОЭСК очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными и важными на мой взгляд:

Красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки.

Грубо говоря, скорректированная EBITDA — это операционный денежный поток, который зарабатывает компания и вот как он менялся:

Эффективность компании выросла, рентабельность EBITDA прибавила относительно аналогичного периода прошлого года 0,7 п.п. и увеличилась с 32,1% до 32,8% г/г (за 9 мес. с 29,9% до 32,1%), а сама EBITDA выросла до 22,87 млрд руб. — хороший результат, спасибо росту тарифов (растут выше инфляции).

Только капитальные расходы тоже растут в Q3 +31,4% до 24,84 млрд руб., а за 9 месяцев +46,1% до 77,75 млрд руб.

И чистый долг за год +54,1% до 70,6 млрд руб.

Но давайте все это объединим в одну табличку и посмотрим:

( Читать дальше )

Миркоины на Мосбирже

- 04 декабря 2025, 13:18

- |

В последнее время в блогосфере всё чаще появляется такое понятие, как «миркоины» − это активы (главным образом – акции), которые должны резко подняться в стоимости в случае наступления мира. Как правило, под миркоинами подразумевают наиболее перепроданные в моменте акции компаний, имеющих проблемы в бизнесе, связанные с санкциями и импортом. И как только эти проблемы будут устранены – они имеют все шансы на рост.

‼️Но нужно понимать, что не все перепроданные акции являются миркоинами: некоторые вряд ли восстановятся и после мира, т.к. проблемы бизнеса оказались слишком глубоки. Например, часто к миркоинам относят Мечел и Сегежу – мол, после открытия границ они смогут продавать свою продукцию за рубеж, а ослабление рубля нарастит им выручку.

Определённый резон в этих умозаключениях есть, но я бы делал ставку на те миркоины, которые реально могут поправить свой бизнес после завершения СВО, причём в долгосрочной перспективе.

И на мой взгляд, в этом списке находятся следующие акции:

( Читать дальше )

Сколько дивидендов может заплатить Астра в ближайшие 2 года? Уточнили прогноз после отчета за 3 кв25

- 04 декабря 2025, 13:14

- |

Астра отчиталась за 3 квартал 2025.

👉Видео-интервью по итогам отчета

👉роста выручки почти нет

👉результат слабый, но не хуже других производителей софта

👉последний раз мы писали про Астру 1 сентября “Астра оценена недешево; Если мы купим Астру по текущим ценам и не угадаем с темпами роста — мы получим разочарование и просадку”, с тех пор за 3 месяца акции подешевели на 30%.

Месяц назад мы также писали:

💎Ни мы, ни сама компания, никто не понимает, какими будут продажи во втором полугодии — никто не умеет этого предвидеть. Фактически, пока так и происходит. Эту мысль можно распространить на 2026 год.

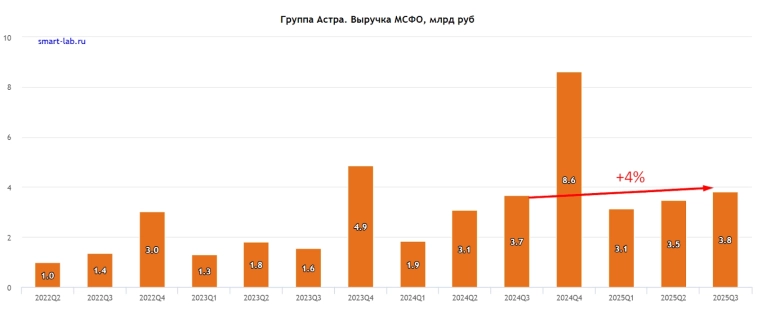

Опубликованный отчет

Продажи в этом году почти не растут (отгрузки за 9 мес -4%г/г).

Выручка в 3 квартале +4%г/г

При этом отгрузки (опережающий показатель) снизился на 15%г/г за квартал и составил 3,9 млрд руб.

Компания в отличие от Позитива, Аренадаты и Диасофта перестала давать гайденс, что в принципе разумно в текущих неопределенных условиях. Во всяком случае в день отчета мы его не увидели.

( Читать дальше )

Россети ЦП отчитались за III кв. 2025 г. — отрицательный FCF второй квартал подряд из-за роста инвестиций и выплаченных дивидендов. Перспективы?

- 04 декабря 2025, 12:53

- |

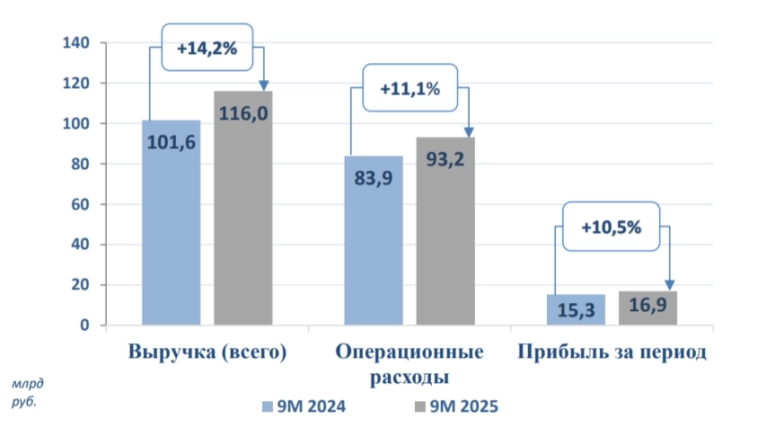

🔋 Россети ЦП опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. компания улучшила свои фин. показатели, операционная деятельность продолжает впечатлять и это не смотря на рост операционных расходов. Конечно, огорчает второй квартал подряд отрицательный денежный поток из-за увеличившихся инвестиций и выплаченных дивидендов, но деньги на дивиденды есть:

⚡️ Выручка: 9 м. 116₽ млрд (+14,1% г/г), III кв. 39,9₽ млрд (+18% г/г)

⚡️ EBITDA: 9 м. 38,9₽ млрд (+17,2% г/г), III кв. 12₽ млрд (+14,3% г/г)

⚡️ Чистая прибыль: 9 м. 16,9₽ млрд (+10,7% г/г), III кв. 4,9₽ млрд (+10,7% г/г)

💡 Рост выручки связан с хорошим положением во всех сегментах: передача электроэнергии — 36,2₽ млрд (+16,2% г/г, повышение объёма оказанных услуг и увеличение тарифов), технологическое присоединение к электросетям — 1,4₽ млрд (+30,8% г/г, исполнение крупных контрактов), прочая выручка — 2₽ млрд (+44,3% г/г, ремонтно-эксплуатационное обслуживание) и договоры по арендам — 229,2₽ млн (+36,6% г/г). Отмечу, что прочие доходы подрастают, хотя за год картина не очень — 630,7₽ млн (+5,1%, штрафы, пени, неустойки).

( Читать дальше )

Газпром: скорректированная прибыль в 3 квартале выросла на 244% - ждем возврата рекордных дивидендов в 2026 году, как у ВТБ? Особенно если будет МИР

- 04 декабря 2025, 11:46

- |

Оптимист видит рост чистой прибыли акционеров, пессимист видит спад выручки и операционной прибыли, реалист сейчас пишет данный пост и постарается быть объективен

Из хорошего — Газпром с крепким курсом чувствует себя лучше нефтяников в плане динамики чистой прибыли (год назад был убыток), но это «в моменте» и из-за отмены доп НДПИ в размере 600 млрд руб в год (нефтяники таких привелегий не получали)

Из плохого — акция не растет, Садыгов перестал считать див базу и покупают Газпром теперь только под идею «миркойна» (восстановление потоков в ЕС)

Уход украинского транизта не мог не отразится на падении операционной прибыли, но я об этом всем честно всех предупреждал с начала года

Самое веселое, о чем пока никто не думает — это перспектива отказа Европы от ТУРЕЦКОГО потока

«Совет ЕС и Европарламент подписали предварительное соглашение о полном запрете импорта российского природного газа в страны Европы. Согласно постановлению, устанавливается поэтапное ограничение на ввоз сжиженного природного газа и трубопроводного газа из России, предусматривающее полное прекращение импорта СПГ с конца 2026 года и трубопроводного газа — с осени 2027 года.»

Песков уже выразил озабоченность, но ведь его зарплата не зависит от прибыли и капитализации акций Газпрома?

В общем этот риск надо учитывать, в модель пока не заношу (в целом там и 2028 года нет пока т.к. непонятно, что будет в нем)

Вернемся к отчету за 3-й квартал у Газпрома — скорректированная прибыль держится на уровне ~200 млрд руб в квартал, тут надо понимать, что текущие контракты Газпрома сильно зависят от цен на нефть Brent (поток в Китай и потоки в Европу/Турцию привязаны к нефти, на споте почти не продают уже)

Если перевести на инвесторский язык — див база за 9 месяцев составила 13,5 руб на 1 акцию (10,7% ДД), сильно круче нефтяников! Вопрос ЗАПЛАТЯТ ЛИ? ЕСТЬ СОМНЕНИЯ!

( Читать дальше )

❗️❗️ВТБ – держателям акций стоит напрячься.

- 04 декабря 2025, 11:45

- |

Ранее мы уже писали, что в акциях ВТБ есть высокорискованная идея и вроде всё шло по плану.

Банк отчитался за 10 месяцев 2025 года и подтвердил прогноз по чистой прибыли👇

«С учетом ожидаемого к концу года выделения заблокированных активов мы подтверждаем прогноз по годовой прибыли в размере не менее 500 млрд рублей», – отметил финансовый директор ВТБ Дмитрий Пьянов.

📊Результаты за 10м 2025г:

❌Чистые процентные доходы снизились на 30% до 316,2 млрд руб.

✅Чистые комиссионные доходы выросли на 16% до 250,1 млрд руб.

✅Прочие операционные доходы* выросли в 1,8 раза до 330,8 млрд руб.

✅Чистая прибыль увеличилась на 0,6% до 407,2 млрд руб.

❗️Чистая процентная маржа – 1,2%

❗️ Норматив Н20.0 – 9,8%

*Именно за счет прочих операционных доходов ВТБ планирует заработать 0,5 трлн рублей прибыли по итогам 2025 года.

❗️Далее глава банка Андрей Костин в интервью Reuters сообщил, что по итогам года ВТБ может выплатить дивиденды в размере от 25% до 50% чистой прибыли в зависимости от уровня достаточности капитала.

( Читать дальше )

Совкомбанк сохраняет позитивный взгляд на акции Ленты как на одну из самых качественных историй роста

- 04 декабря 2025, 10:09

- |

Новая стратегия Ленты оказалась более амбициозной, чем ожидалось, что потребовало пересмотра прогнозов по росту сети и инвестициям.

Финансовые цели:

- Выручка: 2–2,2 трлн руб.

- Рентабельность по EBITDA: 8%.

- Capex: до 5,5% от выручки.

- Net Debt/EBITDA: 1,0х–1,5х (до 2,0х при сделках M&A).

Драйверы роста выручки: оптимизация, увеличение доли рынка гипермаркетов, опережающий рост супермаркетов, экспансия магазинов «у дома» (1000+ в год), развитие дрогери (CAGR 20%+) и онлайн-направления.

Рентабельность будет поддерживаться стабильной себестоимостью и снижением затрат на персонал. Рост Capex связан с активным открытием магазинов и обновлением сети, что соответствует рыночной норме. Компания способна сохранять Net Debt/EBITDA на целевом уровне даже при высоких инвестициях.

Инвестиционный вывод

Сохраняется позитивный взгляд на акции «Ленты» как на одну из самых качественных историй роста. Прогноз по возобновлению дивидендов смещён с 2027 на 2028 год в связи с масштабированием бизнеса. Текущие оценки не включают потенциальные сделки M&A, которые могут стать дополнительным драйвером роста без ущерба для рентабельности.

( Читать дальше )

Россети Московский Регион. Отчет за 9 мес 2025 по МСФО

- 04 декабря 2025, 09:11

- |

Тикер: #MSRS

Текущая цена: 1.43

Капитализация: 69.7 млрд.

Сектор: Электросети

Сайт: rossetimr.ru/#

Мультипликаторы (LTM):

P\E — 3.71

P\BV — 0.29

P\S — 0.26

ROE — 7.7%

ND\EBITDA — 0.79

EV\EBITDA — 1.57

Активы\Обязательства — 1.81

Что нравится:

✔️выручка выросла на 12.2% г/г (178.1 -> 199.8 млрд);

✔️чистая прибыль выросла на 23.2% г/г (22.4 -> 27.6 млрд);

Что не нравится:

✔️отрицательный FCF -8.6 млрд против положительного +13.3 млрд за 9 мес 2024;

✔️чистый долг увеличился на 12.4% к/к (62.9 -> 70.6 млрд). ND\EBITDA немного ухудшился с 0.74 до 0.79;

✔️рост нетто фин расхода в 2 раза г/г (3.2 -> 6.4 млрд);

✔️рост дебиторской задолженности на 12.4% к/к (13.8 -> 15.5 млрд);

✔️недостаточно крепкое соотношение активов и обязательств;

Дивиденды:

Дивидендная политика компании предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая чистая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет.

( Читать дальше )

Аэрофлот MOEX:AFLT 3 кв 2025. Что дают 30 урегулированных судов

- 03 декабря 2025, 18:15

- |

Скорр. EBITDA квартал к кварталу снизилась на 1,6%, за 9 месяцев снижение на 19,3%. Видим, что 1 и 2 кварталы вышли не такими удачными как в прошлом году. В числе причин компания указывает многочисленные закрытия неба в высокий сезон. Маржа достаточно стабильна последний год, за 9 месяцев 2025 года составила 22%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал