портфель

Небольшие изменения в портфеле + про замещайки и юаневые ОФЗ

- 19 октября 2024, 14:51

- |

Салют, мои маленькие любители инвестиций!

На этой неделе произошли небольшие изменения в портфеле, (как писал в своем ТГ) взял новые облигации Ульяны сразу после размещения — Ульяновская область 34009:

( Читать дальше )

- комментировать

- 707

- Комментарии ( 1 )

ОСТАЛАСЬ НЕДЕЛЯ! Че купил на этой неделе? 😎 Мой инвест-марафон

- 19 октября 2024, 10:00

- |

Еженедельно бегу за интересными активами

✍️Если ещё не читали, то вот интересные заметки этой недели на Смартлабе от меня. Я запилил честный обзор на IPO Озон Фармацевтики, показал свой портфель из замороженных активов у брокера КИТ-Финанс, прокомментировал ТОП-10 самых прибыльных компаний от Форбс и выбрал лучшие свежие выпуски облигаций, разместившиеся в сентябре.

🎯А ещё я как обычно подготовил качественные авторские обзоры на новые интересные облигации (флоатеры от Промсвязьбанк, Делимобиль, ДОМ-РФ, Р-Вижн, Атомэнергопром). Вот такой я молодец😎

Чтобы не пропустить самое важное и интересное, подписывайтесь на мой телеграм-канал!

( Читать дальше )

Какие 3 акции купить сегодня, если завтра рынок закроется на 5 лет?

- 14 октября 2024, 19:08

- |

Доброго вечера. Сегодня с коллегами-аналитиками Мозговика мы проделали маленькое развлекательное упражнение из области долгосрочного инвестирования.

В продолжение темы про вечный портфель, я предложил им подумать над ответом на вопрос, какие бы три акции они купили, если не смогут продать в течение следующих 5 лет.

Опрос дал интересные результаты:)

( Читать дальше )

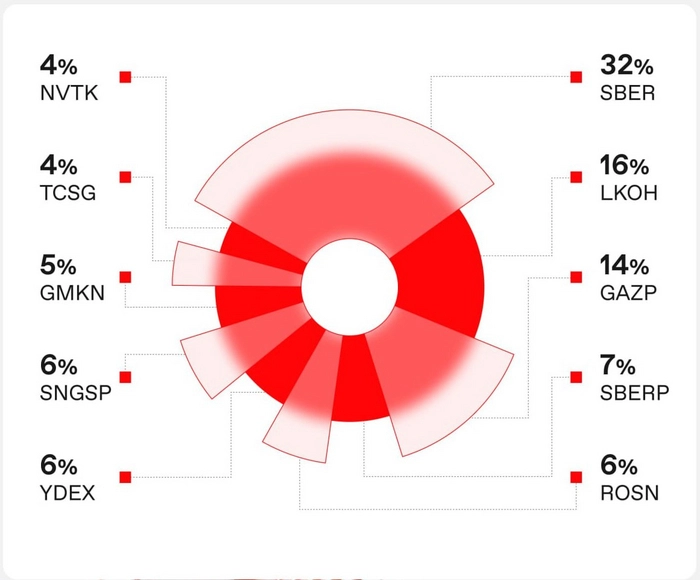

Народный портфель сентября

- 13 октября 2024, 23:53

- |

Сбербанк 32%

Лукойл 16%

Газпром 14%

Сбербанк-п 7%

Роснефть 6%

Яндекс 6%

Сургутнефтегаз 6%

Норникель 5%

Т-банк 4%

Новатэк 4%

В народном портфеле за сентябрь все стабильно. Все известные и знакомые компании, без каких либо изысков. Можно год туда не заглядывать, а список большинства эмитентов будет примерно таким же.

Почти 40% занимают Сбербанки, Лукойл с Газпромом ещё 30% (все таки кредит доверия у народа к народному же достоянию, просто невероятный). У остальных скромные 4-6%, наверное оптимальная доля для эмитента.

Все «покупки» в народном портфеле могу понять и даже объяснить, кроме, пожалуй, обыкновенных акций Сургутнефтегаз (если конечно не закралась ошибка и это не преф).

Что заставляет людей покупать обычку Сургута и надеяться на чудо, я понять не могу. Это как если бы в топе был, ВТБ, хотя даже у него, наверное перспективы побольше. 🧐

п.с. в канале Мосбиржи написали комментарий по поводу Сургутнефтегаза, и они тихо без комментариев заменили картинку в которой уже тикер SNGSP.

( Читать дальше )

Подход к формированию портфеля акций ММВБ с учетом стоимости золота

- 13 октября 2024, 08:45

- |

Так как инфляция присутствует в цене всех акций, то в данном небольшом рассмотрении сделана попытка отвязаться от рублевой стоимости акций и представить ее через стоимость золота. Для формирования портфеля из акций ММВБ было осуществлено преобразования рублевых цен с учетом стоимости золота и вычислен вес каждой акции в портфеле с помощью определения наклона линии регрессии выбранного инструмента и стабильности выплаты дивидендов.

Рублевая цена акции вычислялась в долларах и использовалась долларовая цена золота, с использованием системы технического анализа tradingview.com формировался график инструмента, а с помощью преобразования RUS: Тикер/USDRUB/XAUUAD, где тикер – тикер акции на ММВБ, USDRUB – курс доллара в рублях, XAUUSD – цена золота в долларах. Стоимость золота в рублях не использовалась (GLDRUB_TOM), данный инструмент имеет открытые и публичные данные в рассматриваемой системе технического анализа только с 2014 года.

Таким образом были отобраны из всего многообразия акций ММВБ только следующие:

( Читать дальше )

Торговый дневник MOEX. Неделя 42: 07.10. – 11.10.24.

- 12 октября 2024, 13:50

- |

Что было на неделе.

1. Отчетов по МСФО не было.

2. Новых бумаг в портфеле не появилось, продолжал точечный набор имеющихся бумаг согласно ранее выбранной стратегии.

3. Для закупа распродавал ОФЗ 26222. Продал остаток Globaltrans (GLTR), удалось заработать на бумаге.

4. До заседания ЦБ РФ 2 недели, до торговцев бумагами начало доходить, что 20% это совсем не предел, когда будет разворот ставки, не понятно, но точно не в этом году. Бумажки пошли снова вниз. Хороший момент для среднесрочного набора крепких позиций, про долгосрок сейчас говорить не приходится, макро полностью непредсказуемо.

Скоро пойдут отчеты по МСФО за 9 мес.: лучше, конечно, дождаться их, появится больше данных для выбора компаний. А можно потихоньку набирать уже сейчас в расчете на устраивающие показатели. Тут каждый решает сам: как правильно, сейчас никто не скажет. Гуру скажут потом, пост-фактум объяснив, как надо было. Но это потом.

5. Пришел дивиденд по ТНС Энерго Кубань (KBSB), вбил в табличку приходов.

6. В портфеле 20 акций и 3 облигации. В ОФЗ 26222 сейчас находится 29,2% портфеля, в акциях 56,2% портфеля, остальное – юаневые облиги.

( Читать дальше )

Ленивый инвестор vs гуру | 9 месяцев

- 12 октября 2024, 12:09

- |

Что может быть проще и скучнее:

— треть капитала в акциях на Мосбирже

— треть — на краткосрочном депозите в Сбере

— и треть в золотых монетах в матрасе

Результаты подобного реального портфеля с начала года: 10% доходности при прогнозируемой просадке 3%

Сравнил с десятком наиболее популярных консервативных инвестиционных стратегий от известных авторов сервиса Comon:

( Читать дальше )

ДОЛЛАР ПОЧТИ 100! Че купил на этой неделе? 😎 Мой инвест-марафон

- 12 октября 2024, 09:56

- |

🌪️Ну что, обещанный невиданный американский ураган Милтон оказался не таким уж невиданным и сдулся в несколько раз над побережьем дурацких янки. «А разговоров-то было...» ©. На нашем рынке акций тоже полный штиль в районе 2750 п. по индексу Мосбиржи.

Чего не скажешь о валютном и долговом рынках. Индекс RGBI уверенно закрепился ниже пресловутых 100 п., которых мы на этом канале ждали ещё с весны. А бакс наоборот — на этой неделе пробивал 97 ₽ вверх, при этом в обменниках его уже продавали по сотне рублей и даже выше.

Еженедельно бегу за интересными активами

✍️Если ещё не читали, то вот интересные заметки этой недели на Смартлабе от меня. Я честно раскрыл свой пассивный заработок на фондовом рынке за сентябрь, показал какие акции покупали российские инвесторы в прошедшем месяце, проанализировал ситуацию с пробивающими третье дно ОФЗ, прокомментировал ТОП-10 самых убыточный компаний от Форбс и рассказал, сколько денег россиянам нужно для счастья.

( Читать дальше )

Стратегия ABTRUST продолжает идти навстречу к более широкому кругу инвесторов!

- 11 октября 2024, 16:15

- |

С сегодняшнего для инвестиционная портфельная стратегия ABTRUST теперь представлена в том числе в сервисе автоследования БКС — Fintarget.

Если Вы клиент этого брокера, то можете подключиться по следующей ссылке: https://fintarget.ru/strategies/abtrust

Все базовые принципы соблюдены одинаково во всех вариантах автоследования!

Какие акции в России купил бы Адам Смит

- 10 октября 2024, 18:13

- |

Адам Смит — отец экономической науки и главный философ капитализма. Его книгу «Богатство народов» ставят в один ряд с трудами Ньютона и Дарвина. Автор концепции «невидимой руки рынка», которая была крайне популярна в России в 1990-е. Соберём портфель из акций на базе идей Смита.

Он объяснил всю суть рынка

Адам Смит — преподаватель философии, живший в 18 веке. Написанная им книга «Причины богатства народов» логично объясняла, как и почему современная ему Англия вырвалась вперёд среди других стран.

Это Смит придумал и ввёл в науку базовые экономические термины: спрос и предложение, конкуренция, разделение труда, свободный рынок, торговый баланс, оборотный и внеоборотный капитал.

На его концепциях уже более 200 лет строится экономическая политика всех развитых стран. Адам Смит — это классик либеральной экономической школы. И к нему в России всегда было особое отношение.

Зато читал Адама Смита

И был глубокой эконом,

То есть умел судить о том,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал