погашение

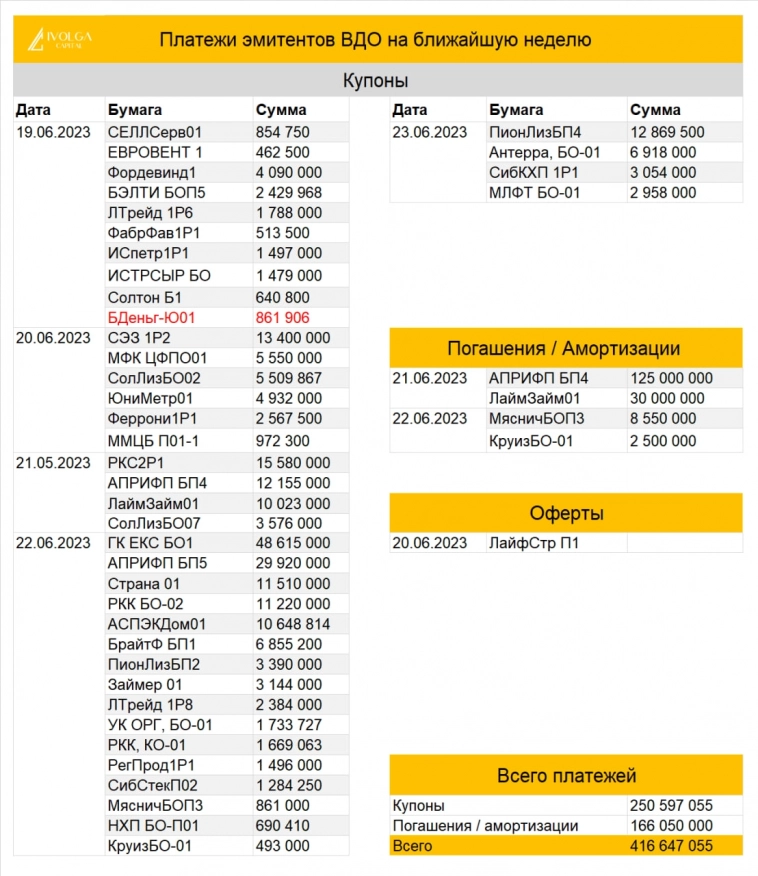

Платежи эмитентов ВДО на ближайшую неделю

- 19 июня 2023, 11:49

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 416,6 млн руб., из которых 250,6 млн руб. купоны, 166 млн руб. придётся на погашения и амортизации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- 1.3К | ★1

- Комментарии ( 0 )

Компания «Пионер-Лизинг» осуществила плановое погашение 1-го выпуска биржевых облигаций

- 31 мая 2023, 13:00

- |

31 мая 2023 года состоялось успешное погашение 1-го выпуска биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП1). Вместе с погашением номинала произведена выплата последнего 60-го купона. Все выплаты осуществлены эмитентом своевременно и в полном объеме. Выпуск размещался в 2018 году с погашением через 5 лет. В рамках размещения было привлечено 100 млн руб. Средства были направлены на закупку общественного транспорта в рамках проводимой в Чувашской Республике транспортной реформы. На протяжении всего срока обращения эмитент ежемесячно осуществлял инвесторам купонные выплаты. За весь срок обращения инвесторы получили совокупные выплаты в размере 58,18 млн руб.

В рамках дебютного выпуска были воплощены новаторские идеи:

• Длительный период первичного размещения;

• Ежемесячная оферта.

Длительный период размещения позволил обеспечить 100% размещение и привлечь весь запланированный объем средств.

Наличие ежемесячной оферты способствовало устойчивости цен на вторичном рынке и позволило инвесторам вне зависимости от спроса на вторичном рынке и наличия биржевых торгов гарантированно реализовать ценные бумаги по номиналу непосредственно эмитенту.

( Читать дальше )

💰 CarMoney полностью погасила 2-й облигационный выпуск (КарМани БО-1-2) на 300 млн рублей

- 10 мая 2023, 16:38

- |

Финтех-сервис в полном объеме выполнил свои обязательства перед инвесторами по второму выпуску корпоративных облигаций, которые были размещены в апреле 2018 года. Всего компания погасила три выпуска облигаций на общую сумму 850 млн рублей.

✅ Облигации с амортизацией серии БО-001-02 объемом 300 млн рублей и сроком обращения 5 лет размещались на Московской бирже среди всех категорий инвесторов, включая неквалифицированных.

✅ Ставка ежемесячного купона была установлена на уровне 20%. Размещение выпуска проводилось в рамках программы биржевых облигаций общим объемом 10 млрд рублей.

Артем Саратикян, директор управления корпоративных финансов CarMoney, отметил:

«Привлечение капитала как долгового, так и акционерного – обязательная часть нашей ежедневной работы. Финтех-сервис на долговом рынке с 2017 года – CarMoney стоял у истоков рынка высокодоходных облигаций. На момент выхода на рынок облигаций такие компании как наша были редкостью, сейчас это норма. Мы методично демонстрируем финансовую надежность, подтверждая веру инвесторов в наш бизнес. И мы очень ценим, что наш инвестор хорошо знает бизнес-модель компании и понимает ее».

( Читать дальше )

ВДО. Удивительно спокойный первый квартал. И ПЮДМ

- 31 марта 2023, 06:43

- |

Сегодня заканчивается первый квартал 2023. Сегмент ВДО прошёл его лучше ожиданий: цены бумаг выросли, объёмы первичного рынка сопоставимы с 2021 годом, новых дефолтов не случилось.

Ещё в конце 2022 самые пессимистичные оценки допускали 20-25 дефолтов в сегменте, более спокойные авторы называли значения вокруг 10. Пока что идём лучше любых ожиданий.

В новом квартале погашений и амортизаций от эмитентов ВДО должно быть около 4.7 млрд. руб., ещё на 2.5 млрд. рублей пройдут оферты.

Если смотреть на список эмитентов ВДО с крупнейшими объёмами погашений, больше всего сомнений вызывает ПЮДМ. Мы писали (https://t.me/probonds/8735) про ПЮДМ ещё во время смены представителя владельцев облигаций (ПВО), после этого был отказ от рейтинга и неудачная попытка (https://t.me/probonds/8829) проведения ОСВО для реструктуризации первого облигационного выпуска.

После неудачного pre-ОСВО никаких новостей от эмитента не было. Погашение 116 млн. должно быть в начале мая. Может ли эмитент начиная с февраля (когда не получилось ОСВО) собирать деньги на погашение первого выпуска? Вполне может, но информации у нас никакой нет. В отсутствии рейтинга, отчётности и какой-либо информации от эмитента погашение в мае превращается в лотерею.

( Читать дальше )

Микрофинансисты отмечают рост досрочного погашения среднесрочных займов

- 03 февраля 2023, 15:34

- |

Микрофинансисты отмечают рост досрочного погашения среднесрочных займов. Это связано с переходом заемщиков на сберегательную модель поведения, а также с жестким скорингом МФО, когда доступ к более крупным суммам получили наиболее платежеспособные клиенты. При досрочных погашениях компании недополучают процентные платежи. Однако выгоднее дать заемщику возможность погасить заем, когда есть средства, и сохранить его в качестве клиента, чем допустить выход в просрочку.

Подробнее – в материале «Ъ»

Погашен первый облигационный выпуск ООО «Лизинг-Трейд»

- 11 января 2023, 17:15

- |

2023 год Лизинг-Трейд начал с важного для истории компании события: с погашения первого выпуска облигаций Регистрационный № 4B02-01-00506-R-001P, который был размещен 22 января 2020 года.

- Сумма первого выпуска 500 млн руб.

- Размер купона составил 12,5%.

- Сумма уплаченных купонных выплат за 3 года составила 156 640 000,00 руб.

В течение всего периода все выплаты осуществлялись в срок и в полном размере.

В данный момент на бирже осуществляется торговля тремя выпусками облигаций, общей суммой 1,2 млрд рублей.

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,6% от активов/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Акрон уменьшил уставной капитал с 202 670 000 рублей до 183 785 780 рублей путем погашения 3 776 844 собственных акций, приобретенных Обществом у акционеров

- 05 июля 2022, 11:13

- |

2.7. Дата составления и номер протокола общего собрания участников (акционеров) эмитента: 4 июля 2022 г., протокол №66.

www.e-disclosure.ru/portal/event.aspx?EventId=f-CFrfE08rECQP8F-AgsRIBA-B-B&attempt=2

«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» полностью погасил второй выпуск

- 29 июня 2022, 11:57

- |

Обязательства перед владельцами облигаций серии КО-П02 эмитент исполнил в установленный срок — 27 июня 2022 г.

Облигационный заем был привлечен компанией в 2019 г. на развитие основной деятельности — факторинговое финансирование предприятий из сегмента малого и среднего бизнеса.

«За эти три года мы добились существенного роста бизнеса по всем ключевым показателям. Например, если в 2018 г. факторинговый портфель компании находился на уровне 450 млн рублей, то 2021 г. мы закончили с показателем 764 млн рублей. План на 2022 г. — 900 млн рублей. Без привлечения инвестиций на рынке публичного долга добиться такой динамики было бы намного сложнее. Кроме этого, выпуск облигаций позволил нам существенно диверсифицировать круг источников привлечения денежных средств, снизить зависимость от крупных банков-кредиторов и выйтикомпании на совершенно новый качественный уровень стратегии и тактики развития бизнеса», — отметил управляющий партнер Global Factoring Network Алексей Примаченко.

( Читать дальше )

А как сейчас долги в иностранной валюте гасятся?

- 29 марта 2022, 20:15

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал