отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Тинькофф Банк: рост баланса ускорился

- 29 марта 2019, 13:52

- |

Месячные и годовые темпы роста кредитов выше прошлогодних. Тинькофф Банк опубликовал ключевые финансовые показатели за февраль по РСБУ. Кредитный портфель увеличился примерно на 5,5% месяц к месяцу, что близко к верхней границе тех темпов, которые банк демонстрировал в последние годы. Кредитные карты, по нашей оценке, за месяц выросли вдвое меньше, то есть сохраняется опережающий рост прочих кредитов. Год к году совокупный портфель прибавил 58% против 51% в январе и 53% по итогам 2018 г. Напомним, что ранее в 2018 г. он рос на 35–43% год к году, следовательно, последние три месяца предполагают ускорение. Чистые кредиты увеличились на 59% относительно уровня годичной давности, что также лучше показателей 2018 г.

Депозиты растут быстрее 50% год к году. Депозиты прибавили около 4% за месяц, восстановившись после сезонного сокращения в январе до уровня конца 2018 г. Год к году они увеличились на 54% – здесь также имеет место небольшое ускорение относительно предыдущих месяцев. За февраль банк, согласно российским стандартам бухучета, заработал 2,5 млрд руб., прибыль за 2 мес. составила 7,5 млрд руб. (плюс 92% год к году за счет высокого январского результата, что должно быть обусловлено общими для всех кредитных организаций техническими изменениями в учете).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

QIWI: лучше ожиданий рынка

- 29 марта 2019, 13:51

- |

Выручка увеличилась на 41%, а скорректированная EBITDA – на 53% год к году. Оператор системы электронных платежей QIWI вчера опубликовал хорошие финансовые результаты за 4 кв. 2018 г., оказавшиеся существенно лучше ожиданий рынка. Чистая скорректированная выручка увеличилась на 41% (здесь и далее – год к году) до 5,8 млрд руб. (84 млн долл.), на 3% выше консенсус-прогноза. Суммарный объем платежей вырос на 32% до 331 млрд руб. (4,8 млрд долл.). Скорректированная EBITDA увеличилась на 53% до 1,5 млрд руб. (21 млн долл.), что превысило рыночные ожидания на 5% и предполагает рентабельность по EBITDA на уровне 25,3% (плюс 0,6 п.п.). Скорректированная чистая прибыль выросла на 58% до 1,0 млрд руб. (16 млн долл.).

Дивиденды по итогам года должны составить 65–85% скорректированной чистой прибыли. Компания вчера также представила свой прогноз результатов по итогам 2019 г. В частности, она ожидает роста скорректированной чистой выручки в диапазоне 0–8% и увеличения скорректированной чистой прибыли на 15–25%. В сегменте платежных сервисов компания прогнозирует рост чистой выручки в диапазоне 10–18% и чистой прибыли – на 8–16%. Кроме того, учитывая ожидания относительно деятельности компании и размеров инвестиций, совет директоров утвердил целевой диапазон дивидендных выплат по итогам этого года на уровне 65–85% от скорректированной чистой прибыли, которые будут распределяться, начиная с первого квартала.

( Читать дальше )

Global Ports: компания продает нефтепродуктовый терминал в Эстонии

- 29 марта 2019, 13:50

- |

EBITDA осталась на уровне прошлого полугодия. Вчера Группа Global Ports опубликовала финансовые результаты за 2018 г. по МСФО, которые оказались хуже наших ожиданий. Во 2 п/г 2018 г. выручка снизилась на 4% (полугодие к полугодию) до 168 млн долл., EBITDA осталась на уровне прошлого полугодия, а рентабельность по EBITDA выросла на 3 п.п. до 65%. За 12 мес. 2018 г. выручка возросла на 4% (год к году) до 344 млн долл., EBITDA увеличилась на 8% до 217 млн долл., а рентабельность по EBITDA – на 2 п.п. до 63%. В 2018 г. чистый убыток составил 59млн долл., при этом неденежный убыток от курсовых разниц составил 75 млн долл. За 2 п/г 2018 г. чистый долг сократился на 6%, или на 47 млн долл., а показатель Чистый долг/EBITDA снизился до 3,6х.

Рентабельность по EBITDA находится на высоком уровне. В 2018 г. неконтейнерная выручка росла опережающими темпами (плюс 17%), при этом ее доля в совокупной выручке увеличилась до 26%. Девальвация рубля – один из основных факторов, поддерживающих рентабельность по EBITDA. В результате роста капзатрат, связанных с поддержанием существующих контейнерных мощностей и инвестициями в развитие перевалки угля в Усть-Луге, свободный денежный поток (FCFE) снизился на 13% до 48 млн долл.

( Читать дальше )

Globaltrans: рентабельность останется высокой

- 29 марта 2019, 11:50

- |

Ожидаем сохранения EBITDA на уровне предыдущего полугодия. В понедельник Globaltrans опубликует отчетность за 2018 г. по МСФО и проведет телефонную конференцию. По нашим прогнозам, во 2 п/г 2018 г. скорректированная выручка увеличится на 3% по сравнению с 1 п/г 2018 г. до 31 млрд руб. Показатель EBITDA практически не изменится относительно предыдущего полугодия (16,6 млрд руб.), а рентабельность по EBITDA составит 54%. Чистая прибыль акционеров, как мы ожидаем, вырастет на 5% до 9 млрд руб. За весь 2018 г. скорректированная выручка увеличится на 17% год к году до 61 млрд руб., EBITDA – на 28% до 33 млрд руб., а чистая прибыль – на 47% до 18 млрд руб.

Рентабельность останется на высоком уровне. Во 2 п/г 2018 г. рост затрат на ремонтные работы и персонал окажет давление на рентабельность, которая, тем не менее, останется вблизи уровня многолетнего максимума. В условиях высокого спроса на ж/д перевозки компания продолжила увеличивать собственный парк подвижного состава: во 2 п/г 2018 г. благодаря покупке вагонов собственный парк увеличился почти на 5%. При этом, приобретения, которые были сделаны в конце прошлого года, в основном повлияют на показатели среднего парка в управлении и грузооборот уже в 1 п/г 2019 г.

( Читать дальше )

ВТБ - государство, Базель III и ВТБ-Страхование

- 28 марта 2019, 18:14

- |

Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Начну, по традиции, с выводов:

ВТБ — второй по величине банк в России. По уровню дохода он в 3 раза уступает Сбербанку, но стоит в 10 раз дешевле последнего. Это и будет краеугольным камнем исследования.

Компания провела успешный год, получив 179 млрд. чистой прибыли. Однако выручка компании осталась на прежнем уровне в 558,6 млрд. руб., а если учесть, что в ней присутствует доход от продажи ВТБ Страхования, динамика не такая радужная. Интересно, что деньги от ВТБ Страхования должны поступить на счет до июня 2019 года, так что в FCF они пока не учавствуют. Чистая процентная маржа снизилась, как и Комиссионные доходы. Радует то, что операционные расходы остались на том же уровне.

( Читать дальше )

Магнит - buyback, дивиденды и СИА-Групп

- 28 марта 2019, 10:39

- |

Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Начну, по традиции, с выводов:

Магнит — один из лидеров отрасли продуктового ритейла. Вечная борьба X5 Retail Group с Магнитом за рынок, остается главной темой разговоров и отражается на финансовых результатах последнего.

Четвертый год подряд чистая прибыль компании снижается. Темпы снижения не большие, благо выручка показывает рост, увеличившись в 2018 году на 8% до 1237 млрд рублей. Однако и долговая нагрузка на максимуме и составляет 358 млрд.

В этом году Магнит балует своих акционеров щедрыми дивидендами.

( Читать дальше )

Русснефть - ускоренный рост капитала и прибыли

- 27 марта 2019, 16:26

- |

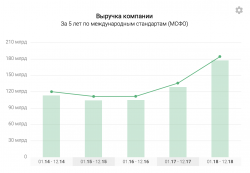

Всем привет, Друзья. Русснефть сегодня отчиталась по МСФО за 2018 год. Прошедший год компания закончила ростом выручки более чем на 37% до 177 млрд руб. Выручка впервые за 5 лет обогнала сумму долговых обязательств компании, которые замедлили свой рост и составили 175 млрд руб.

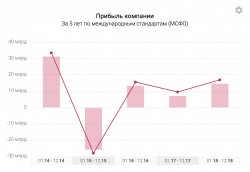

Прибыль выросла вдвое до 15 млрд.

( Читать дальше )

Акрон: рост основных показателей

- 27 марта 2019, 10:49

- |

EBITDA и чистая прибыль увеличились. Вчера Акрон опубликовал консолидированную финансовую отчетность за 4 кв. 2018 г. по МСФО и провел телефонную конференцию. Выручка выросла на 7% квартал к кварталу до 30 млрд руб., EBITDA – на 18% до 11,6 млрд руб., рентабельность по EBITDA – на 3,6 п.п. до 38%. Чистая прибыль за квартал стала больше на 51%, достигнув 5,8 млрд руб., при этом неденежный убыток по курсовым разницам составил 2,4 млрд руб. В 4 кв. компания увеличила продажи азотных удобрений на 14% до 810 тыс. т, при этом продажи комплексных удобрений сократились на 6% до 594 тыс. т. Долговая нагрузка остается умеренной: показатель Чистый долг/EBITDA по итогам 2018 г. составляет 2,0 (в рублевом выражении).

Девальвация рубля и рост цен в 4 кв. поддержали рентабельность. Повышению рентабельности способствовали девальвация рубля, а также высокие цены реализации в 4 кв. 2018 г. на основные виды продукции Акрона. За исключением цен реализации аммиачной селитры (снизились), средние цены реализации компанией остальной продукции выросли квартал к кварталу в диапазоне 16–41%.

( Читать дальше )

АФК «Система»: лесопромышленное подразделение опубликовало хорошие результаты по итогам 2018 г.

- 26 марта 2019, 11:28

- |

OIBDA выросла на 79% год к году. Сегодня группа «Сегежа», принадлежащая АФК «Система», опубликовала отчетность за 2018 г. по МСФО, отразившую быстрый рост выручки и улучшение OIBDA. В частности, выручка выросла на 24,5% (здесь и далее – год к году) до 54,4 млрд руб. OIBDA увеличилась на 79,0% до 12,9 млрд руб., что означает повышение рентабельности по OIBDA на 7,8 п.п. до 23,8%. В то же время компания показала чистый убыток в размере 0,5 млрд руб., отражающий рост процентных расходов и убытки от курсовых разниц.

Соотношение Чистый долг/OIBDA существенно снизилось. Основными факторами роста выручки группы «Сегежа» стали увеличение объемов продаж и цен реализации бумаги, пиломатериалов и бумажных мешков. Кроме того, положительно повлияло ослабление рубля относительно доллара и евро (доля валютной выручки по итогам года составила 72%). На уровне рентабельности позитивно отразились ценовая конъюнктура и ввод новой бумагоделательной машины в конце 2017 г.

( Читать дальше )

Global Ports: во втором полугодии выручка и EBITDA вырастут

- 26 марта 2019, 11:25

- |

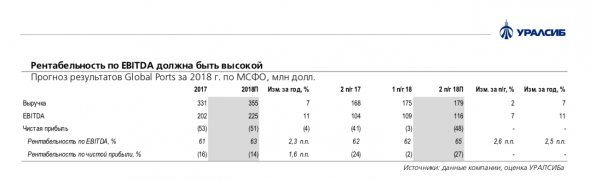

Рентабельность по EBITDA находится на высоком уровне. В четверг, 28 марта, группа Global Ports опубликует отчетность за 2018 г. по МСФО и проведет телефонную конференцию. Согласно нашим прогнозам, год к году выручка вырастет на 7% до 355 млн долл., EBITDA – на 11% до 225 млн долл. при рентабельности по EBITDA, равной 63%, а чистый убыток составит 51 млн долл.

Во 2 п/г прогнозируется рост выручки и EBITDA. Мы ожидаем, что выручка и EBITDA во 2 п/г 2018 г. продолжат расти умеренными темпами. Поддержку выручке будет оказывать увеличение объемов перевалки контейнеров группы на 9% год к году (без учета показателей терминала «Моби Дик», который не консолидируется в отчетности по МСФО) при сохранении цен на перевалку на уровне 1 п/г 2018 г., а также рост перевалки неконтейнерных грузов (уголь, металлы). Девальвация рубля – один из основных факторов, поддерживающих рентабельность по EBITDA.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал