отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Астра раскрывает карты

- 29 июля 2024, 16:43

- |

Астра планирует опубликовать свой финансовый отчет по МСФО за первое полугодие в августе, однако для лучшего понимания текущей ситуации я решил сначала проанализировать операционные результаты компании, чтобы понимать, куда дует ветер.

Итак, отгрузки выросли на 64% год к году до 5,5 млрд рублей как за счет увеличения клиентской базы, так и развития продуктов экосистемы и сервисов. Высокий спрос на отечественное инфраструктурное ПО и лидерство на рынке дают синергетический эффект, ускоряя рост основных показателей.

Продуктовая линейка пополнилась инструментом для централизованного администрирования IT-систем на базе Astra Linux — Astra Configuration Manager и программно-аппаратный комплекс (ПАК), используемые как для построения частного облака, так и для резервного копирования данных. Расширение экосистемы качественно отражается на росте клиентской базы и позволяет не только диверсифицировать выручку, но и максимизировать продажи на одного клиента.

Статус публичной компании открыл для Астры новые возможности на рынке M&A – облачный провайдер Rusonyx и разработчик платформы для управления данными Tantor DLH присоединились к Группе в отчётном периоде. Учитывая быстрое развитие рынка облачных технологий, интерес Астры к этому сегменту вполне оправдан.

( Читать дальше )

- комментировать

- 3.7К | ★3

- Комментарии ( 1 )

ЕвроТранс: после IPO акции упали на 70% - нужно ли покупать акции по текущим и есть ли там дешевизна?

- 29 июля 2024, 16:25

- |

ЕвроТранс — топливная группа компаний, которая управляет сетью АЗС в Московской области под брендом Трасса

Компания вышла на IPO в конце 2023 года по 250 рублей, а сейчас торгуется по 108 рублей (на пике разгона акции стоили 485 рублей за 1 акцию)

Спекулянты такие компании любят, тем более недавно мажоритарии пообещали выкупить не менее 20 млн акций (всего размещали на IPO 53,15 млн акций) по 350 рублей в 2027 году

( Читать дальше )

Интер РАО. Отчет РСБУ за Q2 2024г. Кубышка снижается!!!

- 29 июля 2024, 14:26

- |

Вышел отчет по РСБУ за Q2 2024г. от компании Интер РАО:

👉Выручка — 9,3 млрд.руб.(+26,1% г/г)

👉Себестоимость — 7,8 млрд.руб.(+29,7% г/г)

👉Валовая прибыль — 1,7 млрд.руб.(+17,8% г/г)

👉Коммерческие+управленческие расходы — 3,3 млрд.руб.(+17,9% г/г)

👉Прибыль от продаж — -1,7 млрд.руб. (-1,4 млрд год назад)

👉Проценты к получению — 16,2 млрд.руб.(+96,5% г/г)

👉Чистая прибыль — 15,7 млрд.руб. (+390,5% г/г)

За 6 месяцев ситуация следующая:

👉Выручка — 20,3 млрд.руб.(+23,1% г/г)

👉Себестоимость — 16,9 млрд.руб.(+20,9% г/г)

👉Валовая прибыль — 3,4 млрд.руб.(+40,0% г/г)

👉Коммерческие+управленческие расходы — 6,8 млрд.руб.(+31,1% г/г)

👉Прибыль от продаж — -3,4 млрд.руб. (-2,7 млрд год назад)

👉Проценты к получению — 31,2 млрд.руб.(+104,1% г/г)

👉Чистая прибыль — 20,0 млрд.руб. (+464,2% г/г)

( Читать дальше )

ММК опубликовал результаты и рекомендовал дивиденды, насколько изменился потенциал у акций?

- 26 июля 2024, 12:43

- |

Компания также раскрыла операционные и финансовые результаты за 1 полугодие 2024 года.

Давайте посмотрим, что нового происходит в ММК, возможно пора обновить целевую цену.

Начнём с операционных результатов👉

Продажи металлопродукции увеличились на 11,6% до 3049 тыс. тонн, на фоне завершения капитальных ремонтов оборудования и роста металлопотребления.

Продажи премиальной продукции продемонстрировали рост на 32,8% и составили 1 396 тыс. тонн., основным драйвером роста был высокий спрос в автомобильной отрасли и строительном секторе.

Доля премиальной продукции в портфеле продаж увеличилась до 45,8%.

Далее посмотрим на квартальную динамику цен на сталь👉

( Читать дальше )

Итальянская Eni в I полугодии снизила суммарные продажи газа на 4%

- 26 июля 2024, 10:09

- |

Итальянская Eni в I полугодии снизила суммарные продажи газа на 4% по сравнению с аналогичным периодом годом ранее, до около 24,8 млрд куб. м, говорится в отчете компании. При этом продажи СПГ упали на 6%.

В I полугодии продажи природного газа составили 24,83 млрд куб. м, что на 4% меньше по сравнению с прошлым годом. Произошло это в основном из-за снижения объемов реализации газа на европейском рынке на 8% и в Италии на 1%, указала компания.

Из этого объема 4,9 млрд куб. м пришлись на продажи СПГ, что на 6% меньше аналогичного периода прошлого года. В II квартале Eni продала 2,2 млрд куб. м СПГ против 2,7 млрд куб. м в I квартале и 2,5 млрд куб. м годом ранее.

В II квартале 2024 года продажи газа Eni составили 9,38 млрд куб. м, что на 16% меньше по сравнению с аналогичным периодом 2023 года.

fomag.ru/news-streem/italyanskaya-eni-v-i-polugodii-snizila-summarnye-prodazhi-gaza-na-4/

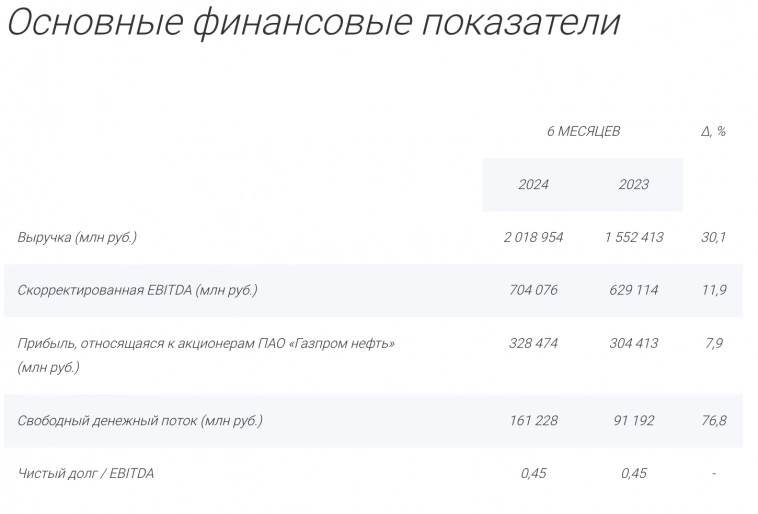

Газпромнефть: отчетность за 2-й квартал по МСФО должна снизить дивидендный оптимизм?

- 25 июля 2024, 18:39

- |

Компания находится в неплохой финансовой форме — но роста прибыли мы в 2024 году не видим (хотя курс доллара сильно вырос по отношению к 1 полугодию 2023 года)

( Читать дальше )

Выручка ММК выросла относительно 6 месяцев предыдущего года на 18,5% до 417 млрд руб, чистая прибыль сократилась на 2,5% и составила 50 млрд руб

- 25 июля 2024, 10:10

- |

ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ЗА II КВАРТАЛ 2024 ГОДА К I КВАРТАЛУ 2024 ГОДА

Выручка Группы ММК выросла к прошлому кварталу на 16,5% и составила 224 880 млн руб., в первую очередь вследствие увеличения объемов продаж премиальной продукции на фоне позитивной динамики спроса на металлопродукцию на внутреннем рынке.

Показатель EBITDA также продемонстрировал рост на 20,0% относительно I квартала и составил 50 559 млн руб., в основном отражая увеличение доли премиальной продукции в портфеле продаж. Показатель рентабельности по EBITDA увеличился на 0,7 п.п. и составил 22,5%.

Чистая прибыль составила 26 563 млн руб., увеличившись по сравнению с I кварталом 2024 года на 11,9%.

Свободный денежный поток значительно вырос к предыдущему кварталу и составил 19 919 млн руб., преимущественно отражая рост показателя EBITDA и нормализацию оборотного капитала.

ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ЗА 6 МЕСЯЦЕВ 2024 ГОДА К 6 МЕСЯЦАМ 2023 ГОДА

Выручка Группы ММК выросла относительно 6 месяцев предыдущего года на 18,5% до 417 829 млн руб., отражая влияние роста издержек и инфляционных факторов на цены реализации.

( Читать дальше )

Прибыль Газпром нефти по МСФО в I полугодии 2024 г. выросла на 7,9%, до 328,5 млрд руб. Выручка составила 2 трлн руб., +30,1% г/г – отчет

- 25 июля 2024, 10:07

- |

Выручка и прибыль:

- Выручка: 2 трлн руб., рост на 30,1% по сравнению с первым полугодием 2023 года.

- Скорректированная EBITDA: 704,1 млрд руб., увеличение на 11,9%.

- Свободный денежный поток: 161,2 млрд руб., рост на 76,8%.

- Чистая прибыль: 328,5 млрд руб., рост на 7,9%.

Ключевые события:

- Проект по добыче: Введена в эксплуатацию инфраструктура на участке 3А ачимовских залежей Уренгойского месторождения в ЯНАО.

- Новое месторождение: Открыто месторождение в Томской области с запасами около 30 млн тонн углеводородов.

- Развитие Чонского кластера: Начато развитие крупнейшей группы лицензионных участков в Восточной Сибири.

Делимобиль в I полугодии нарастил автопарк на 36% г/г, до 29 584 автомобиля. Количество проданных минут - на 31% г/г. Количество пользователей достигло 10,4 млн чел., +17% г/г - отчет

- 25 июля 2024, 09:48

- |

Каршеринг Делимобиль продолжил расширять автопарк, размер которого на 30 июня 2024 года достиг 29 584 автомобиля, увеличившись на 36% год к году. В июле парк превысил отметку в 30 тысяч машин. Количество проданных минут в первом полугодии выросло на 31% год к году до 907 млн минут.

Это стало возможно за счёт активного развития парка, выхода в новые города – Уфу и Сочи, расширения сценариев использования сервиса и роста популярности каршеринга в России. Количество активных пользователей в месяц (MAU) в первом полугодии 2024 года увеличилось на 19% год к году до 566 тысяч.

На рост показателя повлияло появление новых сервисов – междугородние поездки и корпоративный каршеринг. Общее количество зарегистрированных пользователей на конец отчетного периода достигло 10,4 млн человек – это на 17% выше по сравнению с прошлым годом.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал