отчеты рсбу

Какие дивиденды заплатит Сбер в 2026 году?

- 09 декабря 2025, 13:47

- |

Ждем переоценки акций наверх к дивидендам!

Сбер отчитался за ноябрь, разбираем отчет и считаем дивиденды.

✔️ Прибыль за ноябрь 2025 = 148,7 млрд руб. (+26,8% г/г)

В ноябре и декабре в последние 2 года было сезонное снижение прибыли, НО в этом году ноябрь Сберу удалось пройти сильно.

Причины хороших результатов:

✔️ Рост чистых процентных доходов до рекордного уровня в 283,2 млрд руб. (+16% г/г)

✔️ Сальдо резервов и прочих доходов снизилось на 33% (с 72,9 до 54,8 млрд руб.)

💸 Дивиденды

За первые 9М по МСФО Сбер заработал 28,94 руб. дивидендов, за октябрь-ноябрь по РСБУ Сбер добавил еще 6,6 руб. Итого — за 11 мес. Сбер заработал 35,54 руб. дивидендов.

Идут в графике 38+ руб. дивидендов за 2025 год, а это доходность 12,5%.

📊 Оценка компании

Сбер оценивается в 4 P/E 2025 года и 3,5 P/E 2026 года, это дешево — особенно с учетом того, что в цене акций дивиденд.

В 1-м полугодии 2026 года инвесторы начнут закладывать его в котировки, за вычетом дивиденда акции торгуются по 267 руб., что очень дешево (3 P/E 2026). Поэтому к отсечке мы с высокой вероятностью подойдем выше текущих уровней (если, тьфу-тьфу, не будет черных лебедей).

( Читать дальше )

- комментировать

- 393

- Комментарии ( 2 )

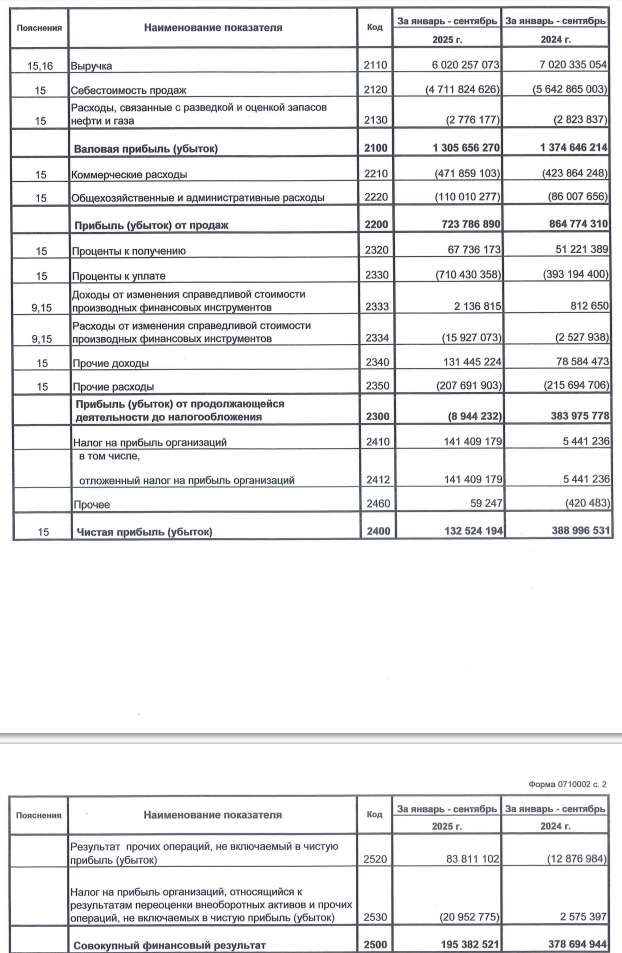

Роснефть РСБУ 9 мес 2025г: выручка ₽6,02 трлн (-14,2% г/г), чистая прибыль ₽0,13 трлн (снижение в 2,9 раза г/г)

- 09 декабря 2025, 13:37

- |

📉выручка ₽6,02 трлн (-14,2% г/г)

📉чистая прибыль ₽0,13 трлн (снижение в 2,9 раза г/г)

www.e-disclosure.ru/portal/files.aspx?id=6505&type=3

Сбер: прибыль вплотную подойдет к 1,7 трлн руб. по итогам года

- 09 декабря 2025, 13:16

- |

Сбербанк в ноябре 2025 г. заработал 149 млрд руб. (+26,8% к ноябрю 2024 г.); за 11 месяцев 2025 г. – 1,57 трлн руб. (+8,5% г/г). Годом ранее банк ускорил создание резервов, что привело к снижению месячной прибыли. Сейчас кредитный риск остается стабильным — показатель COR в ноябре составил 1,4% против 2,3% годом ранее (за 11 месяцев 2025 г. остался без изменений – 1,5%).

Процентная маржа (NIM), несмотря на существенную долю активов с плавающими ставками, также остается стабильно высокой.

Темпы роста корпоративного портфеля пришли в норму (+0,7% м/м после 3 месяцев >2% м/м); розничный портфель: +1,4% м/м. Замедление кредитования позволило существенно нарастить показатель Н1.0 до 13,2% (+0,5% м/м), что позитивно в части возможности банка выплачивать дивиденды.

Наше мнение:

Сбер устойчиво идет на обновление рекорда по чистой прибыли в 2025 г. (~1,7 трлн руб.); подтверждаем оценку целевой цены обыкновенных акций на ближайшие 12 мес. на уровне 383 руб. с потенциалом роста ~25%.

( Читать дальше )

🔎ТГК-14 Отчет РСБУ

- 09 декабря 2025, 13:16

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1906100

( Читать дальше )

Сбер: вампир среди банков

- 09 декабря 2025, 12:58

- |

Сегодня Сбер выкатил отчёт за 11 месяцев 2025 года. Правда, не МСФО, на РПБУ, но результаты между ними коррелируют примерно на 10% (у МСФО цифры больше). Поэтому можно смотреть этот отчёт в качестве «демо» перед «настоящим» − МСФО за весь 2025 года. Тем более интересно посмотреть, как трансформируется банковский бизнес в условиях снижения ключевой ставки и сжатия ликвидности.

Отчёт, на удивление, вышел лучше ожиданий. Хотя, если подумать, Сберу ещё и не было никогда по-настоящему плохо: как мы видели во всех моих прошлых разборах отчёта, Сбер всегда выглядел лучше сектора. И там, где худой дох, Сбер просто сох.

Ну а после снижения ключа Сбер начал чувствовать себя и вовсе лучше сектора, поскольку в целом по сектору продолжилось падение маржи и сокращение кредитования, но в Сбере объёмы выдачи кредитов сначала встали, а потом начали расти. В общем, масштаб зарешал. И бренд. Короче, мы наглядно видим силу ту самого гудвилла (оценка бренда), которая обычно просто болтается в балансе для сведения дебита и кредита.

( Читать дальше )

🏦 Сбербанк — ноябрь 2025: прибыль почти стабильна, резервы на минимуме

- 09 декабря 2025, 10:43

- |

$SBER

$SBERP

опубликовал оперативную отчетность по РСБУ за ноябрь и 11 месяцев 2025 года.

🔥 Ключевые цифры ноября:

Чистая прибыль — 148,7 млрд руб. (+26,8% г/г)

(для контекста: в октябре — 149,6 млрд руб.)

Чистые процентные доходы — +16,1% г/г, до 283,2 млрд руб.

Чистые комиссионные доходы — –3,6% г/г, до 56,8 млрд руб.

Расходы на резервы — –71,3% г/г, всего 42,5 млрд руб.

RoE (рентабельность капитала) — 22,7%

А за 11 месяцев годовая прибыль уже достигла 1 568,2 млрд руб. (+8,5% г/г).

💡 Что стоит за цифрами?

✅ Процентная маржа — главный драйвер

Рост чистых процентных доходов на 16% — это не просто ставки ЦБ. Это глубокая оптимизация активов, рост корпоративного кредитования и эффективное управление ликвидностью. Сбер продолжает монетизировать высокую ключевую ставку и делает это лучше других.

✅ Резервы рухнули — но это хорошо

Снижение отчислений в резервы на 71% говорит об одном: качество кредитного портфеля стабильно, а макрориски банк считает контролируемыми. Это высвобождает десятки миллиардов прибыли.

( Читать дальше )

Сбербанк отчет по РПБУ за 11М 2025 года: Чистая прибыль ₽1 568,2 млрд (+8,5% г/г) Чистая прибыль в ноябре ₽148,4 млрд (+26,8% г/г) Рентабельность капитала – 22,5% — отчет

- 09 декабря 2025, 09:53

- |

Сокращенные результаты ПАО Сбербанк по РПБУ за 11М 2025 года:

- Чистые процентные доходы за 11 месяцев 2025 г. выросли на 17,3% г/г до 2,8 трлн руб. на фоне роста объема работающих активов. Рост чистых процентных доходов в ноябре составил 16,1% г/г.

- Чистые комиссионные доходы снизились на 2,7% г/г за 11 месяцев 2025 г. до 656,2 млрд руб. (-3,6% г/г за месяц) с учетом высокой базы прошлого года, связанной с изменением подхода к признанию доходов по ряду операций корпоративных клиентов.

- Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за 11 месяцев 2025 г. составили 491,3 млрд руб. и 42,5 млрд руб. в ноябре. На динамику данного показателя г/г существенное влияние оказало укрепление рубля.

- Стоимость кредитного риска без учета влияния изменения валютных курсов составила 1,5% за 11 месяцев 2025 г. против 1,4% за аналогичный период прошлого года. В ноябре этот показатель составил 1,4% (2,3% годом ранее).

- Операционные расходы выросли на 14,8% г/г за 11 месяцев 2025 г. до 996,2 млрд руб. В ноябре операционные расходы составили 96,7 млрд руб. и увеличились на 16,3% г/г.

( Читать дальше )

Анализ РСБУ компании "КОНТРОЛ лизинг" за 3кв2025г

- 08 декабря 2025, 19:37

- |

📊Кредитный рейтинг:

Эксперт РА (тут от 05.02.25 и тут от 05.12.25): ВВ+ (прогноз стабильный, статус под наблюдением)

Мои выводы:

🟡 Отраслевые риски (лизинг)

🟡 Технический дефолт Монополии: ответ КОНТРОЛ Лизинг на данное событие

🟡 За 9м2025г в сравнении с 9м2024г:

1) Выручка +22,1% (8,75 млрд / +63,5% кв/кв) — динамика хорошая

2) Валовая прибыль -0,17% (6,39 млрд / +31,4% кв/кв) — себестоимость выросла сразу на 1,9 млрд за 3кв, а именно амортизация до 460 млн и 1,5 млрд стоимости реализованного лизингового имущества ❗️

3) Прибыль от продаж +0,5% (5,78 млрд / +27,2% кв/кв) — управленческие расходы на одном уровне ✅

4) Проценты к уплате -9,4% (4,7 млрд / +35,5% кв/кв) — приятное снижение ✅

5) ЧИЛ -25,11% (20,71 млрд / -19,8% кв/кв) — похоже самый худший показатель среди всех лизингов ❗️

6) Прочие доходы х10 (4,1 млрд) и прочие расходы х5,7 (4,99 млрд) — среди прочих доходов выросли до 400 млн «прочие внереализационные доходы», 1,46 млрд «реализация прочего имущества», 1,9 млрд «результат от реализации основных средств» / среди прочих расходов выросли до 1 млрд «реализация прочего имущества» и 2,7 млрд «результат от реализации основных средств» ❗️

( Читать дальше )

Анализ РСБУ компании "Уральская сталь" за 3кв2025г

- 08 декабря 2025, 19:32

- |

📊 Кредитный рейтинг:

АКРА (24.02.25): понизил рейтинг с А+ (прогноз стабильный) до А (прогноз негативный)

НКР (17.12.24): понизил рейтинг с АА- (прогноз стабильный) до А+ (прогноз стабильный)

Мои выводы:

🔴 Отраслевой риск (металлургия) — в отрасли наблюдается кризис ❗️

🔴 За 9м2025г в сравнении с 9м2024г:

1) Выручка -33% (82,7 млрд / +43,7% кв/кв) — наглядная демонстрация кризиса в отрасли ❗️

2) Валовая прибыль -67,5% (9,7 млрд / +7,9% кв/кв) — рост себестоимости на фоне падения выручки дает чудовищный результат ❗️

3) Убыток от продаж 6,1 млрд (годом ранее прибыль 12,2 млрд) / увеличился в 4,3 раза кв/кв — коммерческие и управленческие расходы идут практически вровень с прошлым годом, а стоило бы сокращать статьи ❗️

4) Проценты к уплате +64% (10 млрд / +61,3% кв/кв) — высокие ставки добивают эмитента ❗️

5) Прочие доходы х13 (15,8 млрд) и прочие расходы х6,7 (20,2 млрд) — пояснений к статьям нет, но всегда держим в уме непостоянство данных статей ❗️

6) Чистый убыток 12,6 млрд (годом ранее прибыль 5,5 млрд) / увеличился в 2 раза кв/кв — закономерный и от того ужасный результат ❗️

( Читать дальше )

Анализ РСБУ компании "РДВ Технолоджи" за 3кв2025г

- 06 декабря 2025, 18:07

- |

📊Кредитный рейтинг: Понизили с ВВ- (прогноз стабильный) до В+(прогноз стабильный) (НКР)

Мои выводы:

🟡 За 9м2025г в сравнении с 9м2024г:

1) Выручка +15,9% (1,79 млрд / +27,9% кв/кв) — согласно оценке НКР, 70% выручки приходится на второе полугодие, квартальный рост хороший

2) Валовая прибыль -18,5% (295 млн / +8,85% кв/кв) — себестоимость товаров повысилась

3) Прибыль от продаж +30,8% (191 млн / +41,5% кв/кв) — подняв коммерческие затраты в 6 раз до 40 млн и при этом сократив управленческие в 3 раза до 64 млн, удалось поднять прибыль от продаж ✅

4) Проценты к уплате х2 (157 млн / +35,3% кв/кв) — высокие ставки бьют по прибыли❗️

5) Прочие доходы -29,2% (63,6 млн) и прочие расходы -5,6% (68,5 млн) — понять точно из-за чего происходят те или иные изменения в статьях невозможно ❗️

6) Чистая прибыль -62,2% (31,4 млн / +27,1% кв/кв) — закономерный итог роста платы по процентам, а также снижения прочих доходов❗️

🟡 ОДП за 9м 2025г в сравнении с 9м2024г +1 млрд (+95 млн за 3кв2025г / -362 млн была за 1п2025г) — вышли в плюс, что очень хорошо, надеюсь на сохранение тенденции роста

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал