отчеты мсфо

Сбер: прибыль стабильна, рост кредитования ускоряется

- 12 ноября 2025, 13:03

- |

#разборРСБУ

По итогам 10 месяцев 2025 Сбер отчитался о чистой прибыли 1,42 трлн руб., и подчёркивает стабильную динамику доходов и сбалансированный рост активов.

«Финансовые результаты демонстрируют стабильную прибыльность на фоне роста основных направлений бизнеса».

📈 Кредитование — ускорение на глазах.

После паузы летом кредитование пошло в рост.

— Корпоративный портфель за 10 мес. +8,2 % г/г (в сентябре +7,2 %).

— Розничный портфель +4,7 % (в сентябре +4,1 %).

То есть рост ускорился примерно на процентный пункт всего за месяц — для банковского сектора это заметный рывок.

«Рост кредитного портфеля продолжился как в корпоративном, так и в розничном сегменте».

Особенно активна ипотека и крупные корпораты. По сути, кредитный двигатель снова завёлся, и Сбер использует высокую ставку не как тормоз, а как фильтр для качественного спроса.

ЦБ такое не понравится (кредитование быстро растёт), хотя надо подождать оценку по всему банковскому сектору. В среднем картинка может быть не такая радужная. Все-таки Сбер это не просто половина. Это лучшая половина банковского сектора.

( Читать дальше )

- комментировать

- 2.7К

- Комментарии ( 0 )

VK Tech: результаты за девять месяцев 2025 года

- 12 ноября 2025, 10:58

- |

VK Tech – разработчик корпоративного ПО, технологическая вертикаль VK, – опубликовал результаты за девять месяцев 2025 года 📊

Ключевые результаты и события VK Tech:

⚫ Выручка увеличилась на 39% год к году до 10,7 млрд рублей. Наиболее динамичный рост показатели бизнес-приложения (+95% год к году) и сервисы продуктивности VK WorkSpace (+64% год к году).

⚫ Количество клиентов выросло в 4 раза год к году до 26,8 тысяч. В отчетном периоде реализованы крупные проекты, в том числе, с такими компаниями как Газпром, АВТОВАЗ, ВТБ, ДОМ.РФ, Почта России, Северсталь, Lamoda.

⚫ Рекуррентная выручка выросла в 2 раза год к году, ее доля превысила 75%.

⚫ Скорр. EBITDA составила 1,5 млрд рублей, рентабельность – 14%.

⚫ В октябре 2025 года VK Tech представил крупнейшее обновление платформы VK WorkSpace.

С полной версией пресс-релиза можно ознакомиться на официальном сайте VK Tech tech.vk.com/investors/#results

Selectel — итоги 9 месяцев

- 12 ноября 2025, 10:51

- |

Коротко о показателях🖌

• Выручка — 13,5 млрд ₽ (+42% г/г) из них 87% принесли облачные сервисы

• Скорректированная EBITDA — 7,8 млрд ₽ (+44%), рентабельность 58%

• Клиенты — 31,2 тыс. (+5,5 тыс.), отличаются низкой текучестью

• CAPEX — 6 млрд ₽; фокус на AI-инфраструктуру — 10 млрд ₽ в ближайшие 5 лет

• Чистый долг/EBITDA ≈1,7x

📍В сентябре привлёк 6 млрд ₽ облигациями; в обращении ≈14 млрд ₽ с рейтингом A+/AA−.

🗣 Комментарий: сильные стороны компании — это рост выручки >40% при рентабельности по EBITDA 58%. Показатели подтверждают эффективность бизнес-модели, а постоянная клиентская база даёт предсказуемые денежные потоки.

Главный риск — капиталоёмкость. Высокий CAPEX и отрицательный FCF связаны с фазой активного масштабирования. Компания эффективно балансирует между ростом и рентабельностью.

Даже без публичного размещения Selectel выглядит прозрачным эмитентом благодаря регулярной отчётности и активному присутствию на облигационном рынке.

( Читать дальше )

Выручка VK Tech по МСФО за 9 мес 2025 года выросла на 39% г/г до 10,7 млрд руб

- 12 ноября 2025, 10:07

- |

Генеральный директор VK Tech Павел Гонтарев:

«VK Tech реализует стратегию, основанную на развитии продуктов-лидеров рынка и комбинации всех моделей поставки нашего ПО. Это позволяет создавать ИТ-экосистему для каждого клиента под его конкретные задачи.

Мы работаем с бизнесом любого масштаба — от малого и среднего до крупных компаний, — предлагая ИТ-сервисы, отвечающие их текущим и будущим запросам.

Эффективность наших решений выражается в стабильных темпах роста выручки, уровне рентабельности и потенциале дальнейшего развития».

Ключевые результаты и события VK Tech

- Выручка выросла на 38,9% год к году до 10,7 млрд руб. Наиболее динамичный рост показали бизнес-приложения (+94,7% год к году) и сервисы продуктивности VK WorkSpace (+63,5% год к году);

- Количество клиентов увеличилось в 4 раза год к году до 26,8 тыс. Среди клиентов VK Tech — крупные, средние и малые компании из различных отраслей экономики, включая телекоммуникации, ритейл, финансовый и нефтегазовый секторы;

( Читать дальше )

Выручка VK Tech за девять месяцев 2025 года выросла на 39% до 10,7 млрд рублей

- 12 ноября 2025, 10:04

- |

VK Tech продолжает демонстрировать устойчивый рост бизнеса за счет развития портфеля продуктов, расширения клиентской базы и сохранения высокой доли рекуррентной выручки.

🔹Выручка увеличилась на 39% год к году до 10,7 млрд рублей

Наиболее динамичный рост показали бизнес-приложения (+95% год к году) и сервисы продуктивности VK WorkSpace (+64% год к году).

Выручка от крупных клиентов увеличилась на 40,5% год к году, рост выручки от клиентов малого и среднего размера составил 34,8%. На долю крупных клиентов приходится 70% выручки.

🔹Количество клиентов выросло в 4 раза год к году до 26,8 тысяч

Среди клиентов – крупные, средние и малые компании из различных отраслей экономики, включая телекоммуникации, ритейл, финансовый и нефтегазовый секторы;

В отчетном периоде реализованы крупные проекты, в том числе, с такими компаниями как Газпром, АВТОВАЗ, ВТБ, ДОМ.РФ, Почта России, Северсталь, Lamoda.

🔹 Рекуррентная выручка выросла в 2 раза год к году, ее доля превысила 75%

Рекуррентная (регулярно поступающая) выручка удвоилась за счет роста числа клиентов, которые пользуются нашими сервисами в облаке (по модели On-Cloud), а также за счет роста выручки от технической поддержки.

( Читать дальше )

Группа Позитив: все упирается в 4 квартал. Мультипликатор P/E может отличаться в 2 раза при разных результатах квартала. Забавный казус на трансляции.

- 11 ноября 2025, 20:44

- |

✅Презентация компании

✅Отчетность МСФО

✅Пресс-релиз

✅Трансляция

Топ-«цифры» отчетности:

👉Выручка 3 квартал: 4,15 млрд 📉-6% г/г и 📉-6% кв/кв

👉Отгрузки 3 квартал: 4,41 млрд 📈+10% г/г и 📈+31% кв/кв

📈Операционные расходы сократили до минимума за 6 кварталов!

📈Операционные расходы 3кв: 3,45 млрд руб -19% г/г

👉Второе подряд годовое сокращение опер.расходов после 15 кварталов бурного роста

👉Лучший квартальный EBITDAC за 2 года (за исключением IV кварталов) = -0,2 млрд руб.

👉Прогноз отгрузок 2025 сохранен на уровне [+37г/г; +58%г/г], что соответствует 33-38 млрд руб.

Основные заявления менеджмента:

👉ЦЕЛЬ: рентабельность по прибыли (NIC) = 30% в 2026 году

👉Отгрузки 9мес на 1 ярд больше чем выручка, потому что они включают пролонгацию лицензий, а в выручку попадает только когда истечет срок лицензии

👉Наш гайденс 2025 более реален, чем год назад, потому что ужесточили систему прогнозов

👉Пока думаем, что попадаем в середину гайденса

👉Выручка уже десятки ярдов, иксы делать сложно, поэтому стремимся в зарубежку

👉Мы растем быстрее рынка ИБ

👉Мы сократили расходы, потому что раньше мы тратили деньги неэффективно (это было везде в разраб, сейлзе и маркетинге)

👉Рост страховых взносов в 2026 году добавит 0,5 млрд руб расходов за год

( Читать дальше )

Positive Technologies выходит на траекторию устойчивого роста

- 11 ноября 2025, 14:45

- |

Рынок кибербезопасности остается одним из самых быстрорастущих в ИТ-секторе. Одной из первых российских компаний, сумевших построить масштабный продуктовый бизнес в этой сфере, стала Positive Technologies, которая вчера подвела итоги 9 месяцев 2025 года.

Теперь акцент делается не столько на расширении, сколько на операционной эффективности – эффективность расходов, выравнивание структуры затрат и работа над устойчивостью финансового результата остаются в фокусе менеджмента.

Рост отгрузок и подтверждение прогноза

Объем отгрузок с НДС – 11,9 млрд рублей, рост на 31% год к году. Маржинальная прибыль увеличилась на 43%, до 7,8 млрд рублей, при этом Positive Technologies подтвердила прогноз на 2025 год: 33–35–38 млрд рублей отгрузок, что эквивалентно росту на 37–58% г/г.

Основной драйвер – расширение продаж в корпоративном и госсекторе, где компания традиционно занимает сильные позиции + запуск новых продуктов, выход на новые рынки. Четвертый квартал, на который приходится 60–70% годовых продаж, станет определяющим для достижения целевых показателей.

( Читать дальше )

Ozon: Финансовые результаты (3К25 МСФО)

- 11 ноября 2025, 11:53

- |

Ozon представил свои финансовые результаты за 3К 2025 г., которые считаем сильными. Компании удалось значительно опередить консенсус и наши расчеты по обороту, выручке и EBITDA. Прогноз компании по финансовым показателям был повышен уже во второй раз за год. Теперь ожидается, что оборот увеличится на 41-43% г/г против 40% ранее, а EBITDA составит около 140 млрд руб. вместо 100-120 млрд руб. Мы считаем, что у компании есть хорошие шансы опередить и свой обновленный прогноз. Группа анонсировала обратный выкуп акций в целях обеспечения программы мотивации. Он продлится до конца 2026 г. и будет ограничен суммой в 25 млрд руб. С учетом последней известной цены это позволит компании выкупить до 3% своего капитала и немного поддержать котировки. Ранее компания также объявила о своей первой выплате дивидендов в размере 143,55 руб. на акцию с доходностью ~3,5%. Менеджмент в ходе звонка подтвердил, что выплаты дивидендов должны стать регулярными. Со следующего года ожидается переход на полугодовое распределение средств среди акционеров (две выплаты за год).

( Читать дальше )

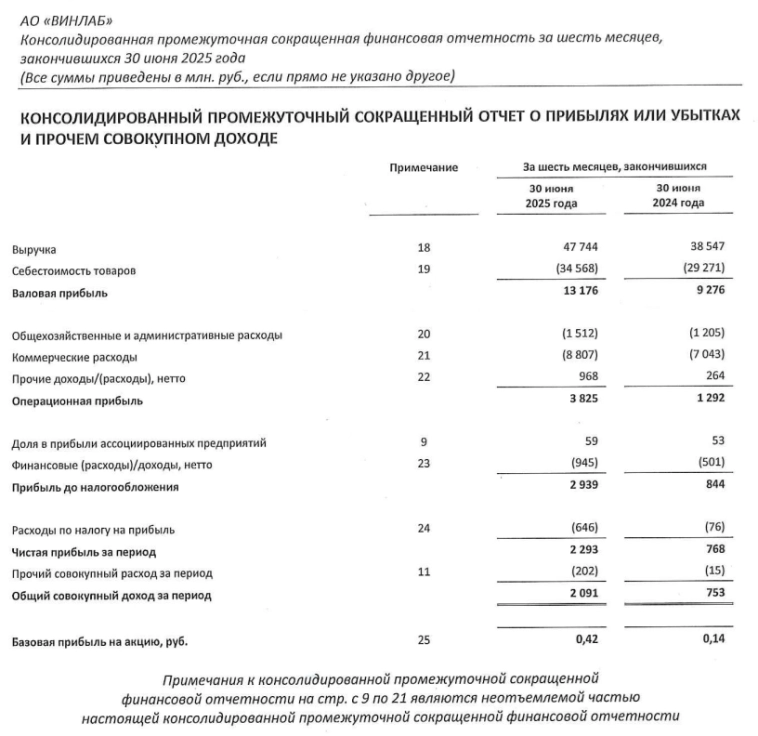

Винлаб МСФО 1п 2025г: выручка ₽47,74 млрд (+23,8% г/г), чистая прибыль ₽2,29 млрд (рост в 3 раза г/г)

- 11 ноября 2025, 11:45

- |

Винлаб МСФО 1п 2025г:

📈выручка ₽47,74 млрд (+23,8% г/г)

📈чистая прибыль ₽2,29 млрд (рост в 3 раза г/г)

В сентябре 2025 года внеочередным собранием акционеров компании было принято решение приобрести статус публичного акционерного общества.

Также было принято решение увеличить уставный капитал компании путем дополнительного выпуска обыкновенных акций в пределах количества объявленных акций в октябре 2025 года

www.e-disclosure.ru/portal/files.aspx?id=39458&type=4

Позитивный обзор. Яндекс

- 11 ноября 2025, 11:03

- |

Яндекс снова подтвердил статус одной из самых динамично растущих компаний российского рынка технологий. Третий квартал 2025 года стал показательным: компания не только выросла по ключевым финансовым метрикам, но и улучшила операционную эффективность.

Выручка увеличилась на 32% и достигла 366,1 млрд рублей. При этом рентабельность бизнеса тоже улучшилась: скорректированная EBITDA выросла на 43% — до 78,1 млрд рублей, а маржа по этому показателю поднялась до 21,3% против 19,8% годом ранее. Скорректированная чистая прибыль фактически удвоилась — +78% год к году, до 44,7 млрд рублей.

Это важно: компания растёт не только количественно, но и качественно — становится прибыльнее, устойчивее и эффективнее. На конец периода у компании 201 млрд рублей денежных средств и минимальная долговая нагрузка (чистый долг/EBITDA всего 0,4х). Это редкость для быстрорастущего технологического бизнеса, где обычно свободные средства сгорают на экспансии.

Интересный момент — Яндекс провёл ресегментацию бизнеса, разделив направления, чтобы прозрачнее показывать прибыльность и потенциал каждого блока.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал