отчеты мсфо

🔎Диасофт Отчет МСФО

- 26 ноября 2025, 10:08

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1905096

( Читать дальше )

- комментировать

- 159

- Комментарии ( 0 )

🔎Россети Центр и Приволжье Отчет МСФО

- 26 ноября 2025, 10:07

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1905098

( Читать дальше )

🔎«Россети Центр» Отчет МСФО

- 26 ноября 2025, 10:04

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1905097

( Читать дальше )

Мосбиржа МСФО 3кв 2025г: чистая прибыль снизилась на 25% г/г до 17,25 млрд руб

- 26 ноября 2025, 09:51

- |

ПАО Московская Биржа (MOEX) объявляет о финансовых результатах третьего квартала 2025 года на основе сводной финансовой отчетности по МСФО.

Если не указано иное, то все показатели даны за третий квартал 2025 года, а динамика (изменения в процентах) – по сравнению с третьим кварталом 2024 года.

ОСНОВНЫЕ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ТРЕТЬЕГО КВАРТАЛА 2025 ГОДА

- Комиссионные доходы составили 19,4 млрд рублей на фоне высокой клиентской активности, а также в связи с запуском новых продуктов и услуг.

- Чистый процентный доход составил 14,0 млрд рублей.

- Доля комиссионного дохода в структуре операционных доходов составила 58%.

- Операционные расходы сократились на 1,2%. Соотношение расходов и доходов составило 33,8%.

- Чистая прибыль составила 17,3 млрд рублей.

ВАЖНЕЙШИЕ СОБЫТИЯ ТРЕТЬЕГО КВАРТАЛА 2025 ГОДА

- Стартовали торги шестью БПИФами на облигации, акции, инструменты денежного рынка и драгоценные металлы.

- На срочном рынке запущено девять новых фьючерсных контрактов на акции.

- МТС Банк и Банк ВТБ успешно провели вторичное размещение акций на Московской бирже на общую сумму 88,7 млрд рублей.

( Читать дальше )

Коротко о главном: итоги 3 квартала по МСФО

- 26 ноября 2025, 09:50

- |

Комиссионные доходы — 19,4 млрд рублей

Чистый процентный доход — 14 млрд рублей

Доля комиссионного дохода в структуре операционных доходов — 58%

Операционные расходы сократились на 1,2%. Соотношение расходов и доходов составило 33,8%

Скорректированная чистая прибыль — 17,3 млрд рублей

Важнейшие события:

• стартовали торги шестью БПИФ на облигации, акции, инструменты денежного рынка и драгоценные металлы

• на срочном рынке доступны девять новых фьючерсных контрактов: пять фьючерсов на российские акции, три фьючерса на глобальные активы, фьючерс на Ethereum ETF

• прошло вторичное размещение акций МТС Банка и Банка ВТБ на общую сумму 88,7 млрд рублей

• запущены торги в выходные дни на срочном рынке, вечерние — на денежном, торги на рынке облигаций теперь начинаются с 06:50 МСК

Больше подробностей

ТМК. Отчет за 1 пол 2025 по МСФО

- 26 ноября 2025, 09:09

- |

Тикер: #TRMK

Текущая цена: 106.4

Капитализация: 111.9 млрд.

Сектор: Черная металлургия

Сайт: www.tmk-group.ru/ir

Мультипликаторы (LTM):

P\E — убыток LTM

P\BV — 2.1

P\S — 0.23

ROE — убыток LTM

ND\EBITDA — 3.24

EV\EBITDA — 4.46

Активы\Обязательства — 1.1

Что нравится:

✔️

Что не нравится:

✔️выручка снизилась на 14.4% г/г (276.7 -> 237 млрд);

✔️отрицательный FCF -17.9 млрд против положительного +11.2 млрд в 1 пол 2024;

✔️чистый долг вырос на 14.6% п/п (256 -> 293.2 млрд). ND\EBITDA ухудшился с 2.82 до 3.24;

✔️нетто фин расход увеличился на 45.7% г/г (27.4 -> 39.9 млрд);

✔️убыток вырос на 78.9% г/г (-1.8 -> -3.2 млрд). Причины — снижение выручки и рост нетто финансовых расходов.

✔️слабое соотношение активов и обязательств (активы выше всего на 10%).

Дивиденды:

Согласно дивидендной политике производится выплата дивидендов в размере не менее 25% от годовой прибыли по МСФО, при условии, что при определении размера дивиденда будут приняты во внимание финансовые результаты, размер нераспределенной прибыли прошлых лет, капитальные затраты, доступность денежных средств из внешних источников, а также иные значимые факторы.

( Читать дальше )

Озон Фармацевтика MOEX:OZPH отчет МСФО 3 кв 2025

- 26 ноября 2025, 08:27

- |

Озон Фармацевтика опубликовала результаты за третий квартал и девять месяцев 2025 года — и компания вновь подтверждает статус одного из самых быстрорастущих игроков фармрынка. Высокий потребительский спрос, масштабирование ассортимента и активность в госзакупках обеспечили рост бизнеса значительно выше темпов рынка.

Операционные результаты

Продажи конечным потребителям (Sell Out) продолжают расти в 2–3 раза быстрее рынка, укрепляя позиции компании в рознице и онлайн-канале. По итогам девяти месяцев Озон Фарма занимает 6-е место среди крупнейших производителей розничного рынка лекарственных средств.Объём продаж вырос на 8,3% и достиг 241,5 млн упаковок за 9 месяцев.

Основные драйверы роста продаж: расширение ассортимента и его представленности в аптеках (22% против 18% на конец 2024 года), смещение спроса в сторону более дорогих препаратов и «укрупнения» упаковок, активная работа в тендерах и увеличение доли в госзакупках.

Средняя стоимость упаковки выросла на 18% за 9 мес. 2025 года.

( Читать дальше )

⚡️Отчет Фосагро за 9 месяцев 2025 года. Где дивиденды?

- 26 ноября 2025, 07:37

- |

🔹производство агрохимической продукции выросло на 4,3% (до 9,2 млн тонн). Прирост пришелся на фосфорсодержащие удобрения и кормовые фосфаты на 5,5% (до 7 млн тонн).

На рынках азотных и фосфорных удобрений сохранялся повышательный ценовой тренд под воздействием развития сезонного спроса на ключевых экспортных направлениях в Южной Азии (Индия), Центральной и Южной Америки.

🔹общие продажи агрохимической продукции выросли на 2,9% (до 9,4 млн тонн).

🔹выручка увеличилась на 19% (с 371 до 441 млрд руб), в связи с ростом объемов производства и реализации фосфорных и азотных удобрений на российском и международных рынках.

🔹чистая прибыль выросла на 47% (с 64 до 95 млрд руб), при этом скорректированная чистая прибыль без учета курсовых разниц, подросла только на 22% (с 73 до 89 млрд руб).

🔹свободный денежный поток увеличился на 64% (с 36 до 59 млрд руб), в связи с ростом прибыли от операционной деятельности.

( Читать дальше )

МТС - банк. Дешево, быстро, некачественно!

- 26 ноября 2025, 07:24

- |

Вышел отчет за 9 месяцев 2025 года у МТС — банка. Отчет нормальный за 3 квартал относительно 1-2 кварталов 2025 года, но желания покупать нет из-за низкого уровня корпоративных практик!

📌 Что в отчете

— Чистый процентный доход. В 3 квартале вырос с 4 до 6 млрд рублей год к году (во втором квартале 5), а на 9 месяцах рост с 9.5 до 13 млрд рублей, что связано в первую очередь со снижением по формированию резервов с 22.5 до 18.5 млрд рублей!

— Чистый комиссионный доход. В 3 квартале упал с 5.4 до 4 млрд рублей год к году, а на 9 месяцах упал с 18.3 до 11.8 млрд рублей, что связано с падением по продажам страховых продуктов. Субъективно считаю, что нет причин для роста из-за усиления конкуренции в секторе страхования!

— Операционные расходы и прибыль. Может показаться, что компания начала контролировать операционные расходы, которые на 9 месяцах остались на уровне 16.4 млрд рублей (в 3 квартале 6.2 млрд), но секрет оптимизации простой — компания урезала программу мотивации для менеджмента с 2.2 до 0.7 млрд рублей!

( Читать дальше )

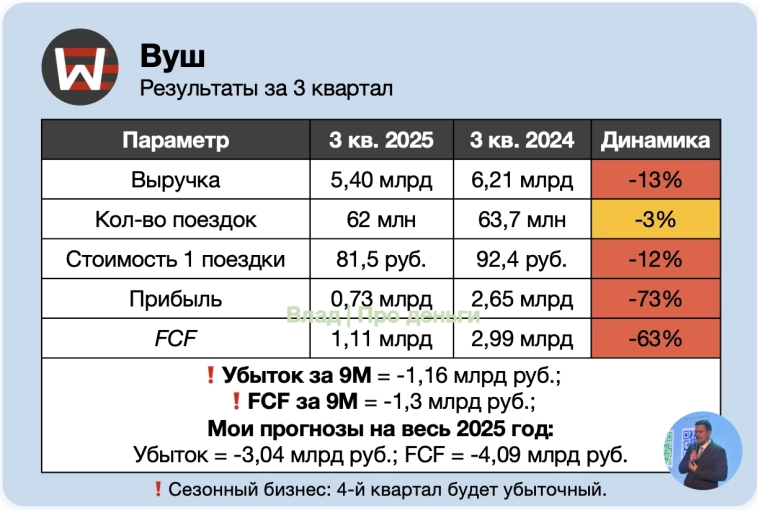

👀 Обзор Вуш — отчет беда, акции могут стоить и 0!

- 25 ноября 2025, 18:23

- |

Пока рынок колбасит туда-обратно на новостях о переговорах, разберем отчетность Вуша за 3 квартал и 9 мес. 2025 года.

🔽 Выручка упала на 14% за 9 мес. (и на 13% в 3-м квартале).

❌Чистая прибыль за 9 мес. 2025 = -1,16 млрд руб. (была прибыль 2,91 млрд руб.)

❌ ЧП за 3 кв. 2025 = 0,73 млрд руб. (была прибыль за 3 кв. 2024 = 2,65 млрд руб.)

Беда! По итогам 1-го полугодия предупреждал вас тут (акции стоили 130 руб., надеюсь, у кого были, прислушались 🤝), сейчас ситуация стала хуже.

Вуш — сезонная компания, зимой самокаты простаивают, поэтому 4 кв. — убыточный. В прошлом году потеряли 0,92 млрд руб. В этом по моим расчетам потеряют 1,88 млрд руб.

➡️ Итого:

Мой прогноз по прибыли 2025 = -3,04 млрд руб.

Мой прогноз по FCF 2025 = -4,09 млрд руб.

Компания теряет 4 млрд руб. в год (!). И темпы потерь будут расти, потому что с 2026 года будет необходимо начать обновление парка самокатов (ранее – закупали новые, теперь же нужно будет еще и обновлять имеющийся флот, потому что срок службы +-5 лет).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал