отчеты МСФО

Артген Биотех МСФО 9мес 2023г: выручка 963,98 млн руб (+18% г/г), операционная прибыль 147,2 млн руб (+92% г/г)

- 18 января 2024, 11:12

- |

Комментарий Генерального директора Компании Сергея Масюка:

«По ключевым показателям в отчетном периоде Компания демонстрирует рост относительно аналогичного периода прошлого года. В частности, консолидированная выручка за 9 месяцев 2023 года увеличилась на 18% по сравнению с аналогичным периодом 2022 года и составила около 1 млрд рублей. Основными драйверами роста выручки стали продажи препарата Неоваскулген, а также оказание услуг по генетическим исследованиям.

Операционная прибыль Компании увеличилась на 92% по сравнению с аналогичным периодом 2022 года и составила 147 млн рублей, а показатель EBITDA увеличился на 68% и составил около 210 млн рублей. При этом маржинальность по EBITDA также демонстрировала уверенный рост и составила 22% против 13% за аналогичный период прошлого года.

( Читать дальше )

- комментировать

- 267

- Комментарии ( 0 )

ВТБ раскроет 20 февраля отчетность по МСФО за 2023г — первый зампред

- 16 января 2024, 14:31

- |

В настоящее время менеджмент ВТБ определяется с датой проведения Дня инвестора, на котором будет представлена новая стратегия группы с 2024 года по 2026 год, добавил Пьянов.

tass.ru/ekonomika/19740335

🔎НЕФАЗ Отчет МСФО

- 12 января 2024, 15:31

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1820177

( Читать дальше )

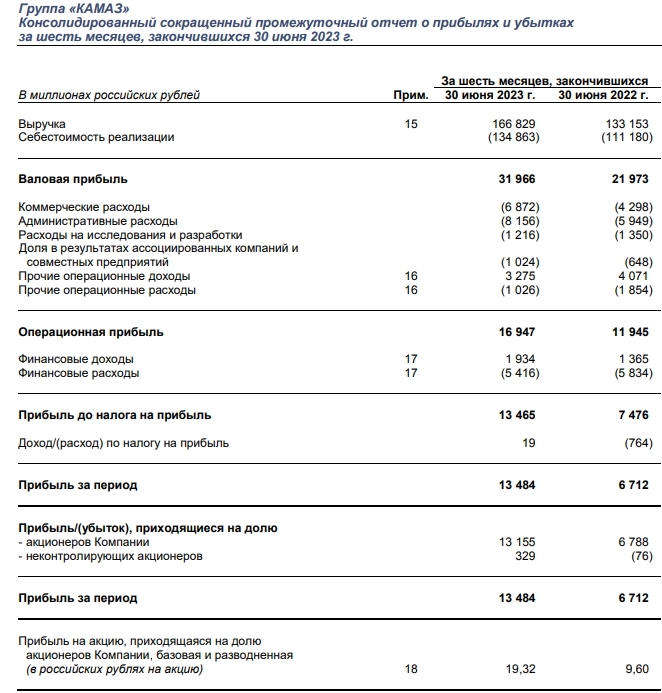

🔎КАМАЗ Отчет МСФО

- 12 января 2024, 15:30

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1820157

( Читать дальше )

КАМАЗ увеличил прибыль в 2 раза в I полугодии 2023

- 12 января 2024, 15:15

- |

2023 год стал рекордным для рынка грузовых автомобилей: за первое полугодие продажи выросли на 65%, по итогам года – на 74%.

КАМАЗ – лидер рынка грузовиков с долей 20% – опубликовал ожидаемо сильные финансовые результаты за первые 6 месяцев 2023 г. Акции растут: +3,2% с начала торгов.

Ключевые показатели

· Выручка +25% г/г, до 166,8 млрд руб.

· Чистая прибыль +101% г/г, 13,5 млрд руб.

· EBITDA +35% г/г, до 20,9 млрд руб.

· Чистый долг/EBITDA – 4,7х (-18% по сравнению с IV кварталом 2022 г.)

💡По итогам 2023 г. ждём также сильные результаты КАМАЗа на фоне роста авторынка и оцениваем компанию как фундаментально сильную. При этом считаем, что в 2024 г. рост рынка продолжится, хотя и снизит темп.

Рекордная прибыль КАМАЗа только за первое полугодие (при плане менеджмента по прибыли в 5 млрд руб. за год) открывает дорогу к дивидендам. Дивполитика компании предусматривает выплату до 25% чистой прибыли. За 2022 год компания направила на дивиденды 20% чистой прибыли за I полугодие 2022 г.

( Читать дальше )

Камаз МСФО 1п2023г: выручка 166,8 млрд руб (+25,3% г/г), чистая прибыль 13,5 млрд руб (6,7 млрд руб годом ранее)

- 12 января 2024, 12:19

- |

www.e-disclosure.ru/portal/files.aspx?id=33&type=4

🔎«Россети» Отчет МСФО

- 28 декабря 2023, 19:02

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1818693

( Читать дальше )

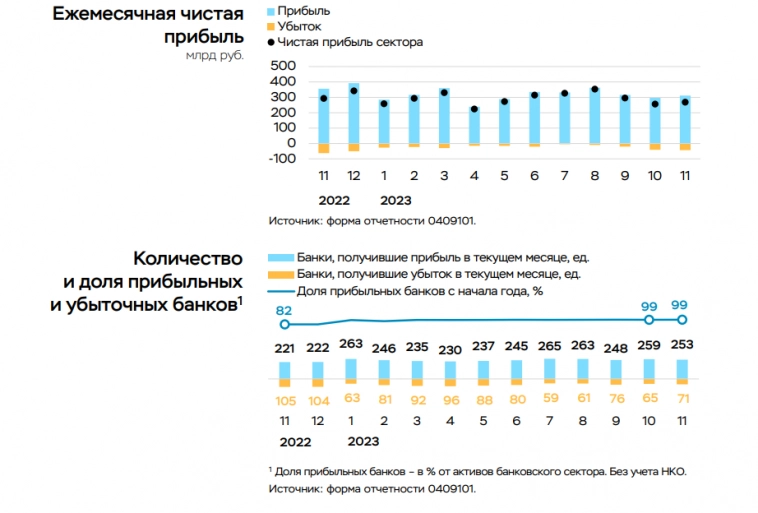

Прибыль банков за 11 месяцев работы, кто отработал в 2023 году лучше всех?

- 28 декабря 2023, 17:09

- |

Банковский сектор отчитался о результатах за 11 месяцев работы по РСБУ.

99% сектора остаются прибыльными, а прибыль за 11 месяцев составила 3,2 трлн рублей, где 500 млрд — валютная переоценка в плюс (за 2022 год общая прибыль составляла 0,2 трлн рублей и валютная переоценка на 1 трлн рублей в минус).

Количество банков с прибылью в ноябре немного снизилось, но остается значительно выше средних показателей. Весной прошлого года убыточных банков было в 2 раза больше.

Внутри:

( Читать дальше )

Дорогобуж (удобрения) — Прибыль мсфо 9 мес 2023г: 5,337 млрд руб (-29% г/г)

- 27 декабря 2023, 10:05

- |

тикер: DGBZ

Номинал 0,25 руб

875 439 260 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=321&type=1

Капитализация на 27.12.2023г: 128,676 млрд руб

Общий долг на 31.12.2019г: 7,763 млрд руб/ мсфо 8,181 млрд руб

Общий долг на 31.12.2020г: 15,497 млрд руб/ мсфо 15,858 млрд руб

Общий долг на 31.12.2021г: 11,959 млрд руб/ мсфо не опубликован

Общий долг на 31.12.2022г: 11,433 млрд руб/ мсфо 10,900 млрд руб

Общий долг на 30.06.2023г: 5,782 млрд руб/ мсфо 5,618 млрд руб

Общий долг на 30.09.2023г: 4,672 млрд руб/ мсфо 4,639 млрд руб

Выручка 2019г: 21,650 млрд руб/ мсфо 21,629 млрд руб

Выручка 9 мес 2020г: 19,271 млрд руб/ мсфо 19,258 млрд руб

Выручка 2020г: 26,630 млрд руб/ мсфо 26,617 млрд руб

Выручка 9 мес 2021г: 29,067 млрд руб/ мсфо 29,060 млрд руб

Выручка 2021г: 42,881 млрд руб/ мсфо компанией не опубликован

Выручка 1 кв 2022г: 14,265 млрд руб/ мсфо не опубликован

Выручка 6 мес 2022г: 23,003 млрд руб/ мсфо 22,992 млрд руб

Выручка 9 мес 2022г: 335,453 млрд руб/ мсфо 35,436 млрд руб

( Читать дальше )

RAZB0RKA отчета СОВКОМБАНК по МСФО 3кв'23. Серийный поглотитель

- 24 декабря 2023, 11:22

- |

15 Декабря на нашем фондовом рынке стало на 1 банк больше — вышел на IPO СОВКОМБАНК

Размещение прошло по 11.5 руб на общую сумму 10 млрд руб

IPO привлекло огромный рыночный интерес, суммарный объем заявок составил более 100 млрд руб!

Переподписка составила более 10 раз!

Компания была вынуждена удовлетворять заявки частично

Чем больше была заявка, тем меньше была фактическая аллокация и наоборот

Благодаря такому подходу, акционерами компании стали более 120 тысяч частных инвесторов

Торги открылись с отметки 14.6 руб (+27% к цене IPO) и в первый час выросли до 14.9 руб (+30% к цене IPO)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал