отчеты МСФО

Прибыль банковского сектора за январь - хорошее начало года

- 02 марта 2024, 05:48

- |

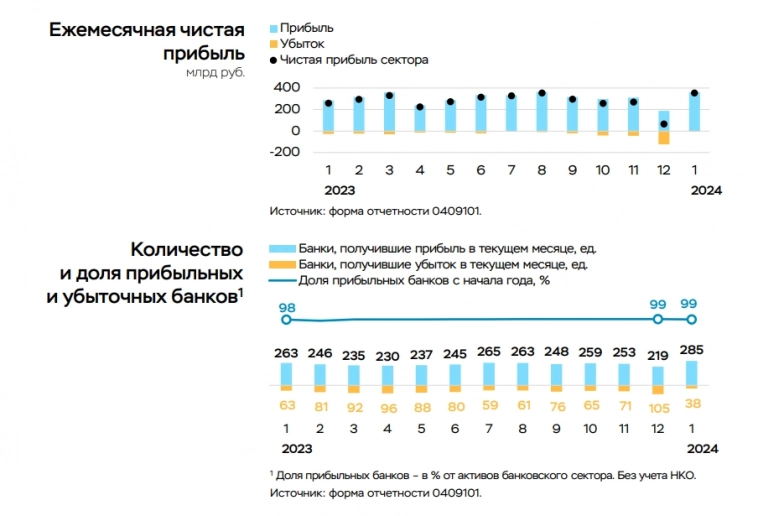

Кол-во банков, которые получили убыток в январе 2024 года сократилось в 2,5 раза.

Прибыль сектора составила 354 млрд рублей. Прогноз ЦБ на 2024 год выполнен на 14% за 1-ый месяц (2,5 трлн рублей).

( Читать дальше )

Fix Price (FIXP). Отчет за 2023. "Акция роста" не получилась, ждем дивы из Казахстана

- 01 марта 2024, 22:26

- |

Сезон большой отчетности продолжается. Fix Price (Фикс Прайс) 28 февраля опубликовал результаты по МСФО (что это такое?) за 2023 год. Хоть и не сразу, но у меня дошли руки и на разбор отчётности главного российского магазина фиксированных цен.

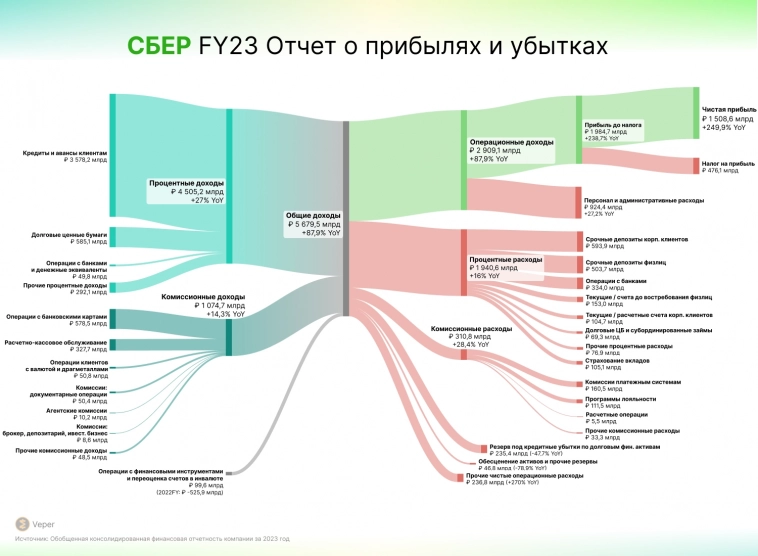

👉Ранее я уже качественно «прожарил» отчеты Сбера, Ростелекома, Мечела, ВТБ, Роснефти, Юнипро, Яндекса, Норникеля, ММК и Северстали.

Чтобы не пропустить свежие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

💼Я держу в своем портфеле бумаги Fix Price наряду с другими ритейлерами (Магнитом и X5 Group). Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам основную выжимку — коротко и по делу.

🛒Fix Price — крупнейшая российская розничная сеть по выручке и количеству магазинов в категории низких цен. По состоянию на конец 2023 г. сеть охватывала 6414 магазинов Fix Price (в каждом из которых представлено около 2 тыс. позиций примерно в 20 товарных категориях), в том числе 703 франчайзинговых. За прошлый год количество магазинов выросло на 751.

( Читать дальше )

Полюс отчёт. Пока всё в CAPEX

- 01 марта 2024, 20:48

- |

Отчитался крупнейший в России золотодобытчик. Так как любая компания — это прежде всего люди, напомню, что в июле прошлого года менеджмент не красиво обошёлся с миноритариями, сделав, по сути, байбэк “для своих”. Учитывая, что как раз с прошлого июля акция прозябает в боковике, народ ещё помнит. Начнём с производственных результатов.

Общий объем реализации золота в 2023 годувырос на 20% год к году. В первую очередь за счёт роста объемов производства на Олимпиаде и Благодатном. Во втором полугодии реализация значительно оторвалась от производства. По оценке «Полюса», производство золота в 2024 году составит 2,7 млн – 2,8 млн унций. Сокращение объема в годовом сопоставлении, как ожидается, в основном обусловлено снижением содержания золота в перерабатываемой на Олимпиаде руде.

Конъектура рынка была более чем благоприятная для Полюса. Цены на золото практически весь год топтались вблизи исторических максимумов в 2000$ за унцию. В рублях всё ещё лучше, цены на золото выросли за год на 40%. Технически картинка выглядит тоже позитивно, поджатие под уровнем, который уже несколько раз тестировали. При этом менеджмент полюса в прогнозах на 2024 год весьма консервативен, закладывают 1750$ за унцию.

( Читать дальше )

Распадская отчет хуже ожиданий

- 01 марта 2024, 20:23

- |

Распадская опубликовала финансовые результаты за 2023 год.

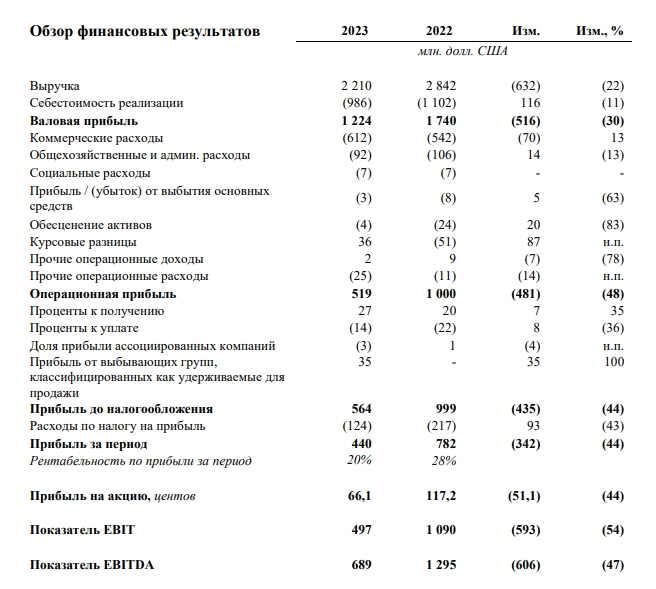

В долларах выручка в 2023 году сократилась на 22% до 2,2 млрд долларов. Во 2-ом полугодии выручка сократилась на 14,5% до 984 млн долларов.

EBITDA и чистая прибыль в 2023 году сократились практически вдвое.

Напомню, что 1-ое полугодие 2022 года у компании проходило при лучшей ценовой конъюнктуре в истории (конкретно 1-ый квартал 2022 года). Отдельно 2-ое полугодие 2023 года вышло примерно на уровне 2022 года.

126 млн долларов прибыли во 2 пг 2023 года против 120 млн в 2022 году. EBITDA выросла с 241 млн долларов до 257 млн долларов.

( Читать дальше )

🏭Уголь и трубы: отчеты ТМК и Распадской

- 01 марта 2024, 17:31

- |

Разбираем результаты двух компаний по МСФО за 2023 год

🤖Теперь достаточно щелкнуть по названию компании в посте, и Эй-бот от Market Power тут же выдаст вам полную информацию о ее бумагах.

МСар = ₽226 млрд

Р/Е = 5,7 (LTM, с учетом данных из последнего отчета)

Результаты

— выручка: ₽544 млрд (-13%)

— скорректированная EBITDA: ₽130 млрд (без изменений)

— чистая прибыль: ₽39,4 млрд (-6%)

— чистый долг/скорр. EBITDA: 1,9х

Компания отмечает, что объем реализации трубной продукции составил 4,2 млн тонн, из которых объем реализации бесшовных труб составил 3,4 млн тонн, а сварных – 762 тыс. тонн.

🚀Мнение аналитиков МР

Мы считаем, что компания оценена справедливо. У ТМК достаточно сильно растет САРЕХ, при этом FCF все равно так же увеличивается год к году.

Компания уже выплатила за 1 половину 2023 года дивиденд в размере ₽13 на акцию. Если исходить из того, что годовая прибыль составляет ₽37 на акцию, то максимальная выплата за 2 полугодие составит ₽24 за штуку.

( Читать дальше )

-44% прибыли: Распадская отчиталась по МСФО за 2023 год

- 01 марта 2024, 13:44

- |

Результаты оказались ожидаемого слабыми. Совет директоров рекомендовал не выплачивать дивиденды по итогам 2023 г. Мы ожидали такого решения из-за иностранной регистрации ключевого акционера – Evraz.

Акции Распадской снижаются после выхода отчёта и решения совета директоров: -2,5%, до 367 руб., к 13:30. Инвесторам лучше воздержаться от покупок бумаг, т.к. они рискуют увязнуть в затяжном боковике при отсутствии новостей о редомициляции Evraz.

Ключевые результаты:

• Выручка: 2210 млн долл. (-22%)

• Чистая прибыль: 564 млн долл. (-44%)

• EBITDA: 689 млн долл. (-47%)

• Чистый дол: -304 млн долл. (-16%)

Основная причиная сокращения выручки – снижение мировых цен на уголь, при этом объём продаж оказалась на уровне 2022 г.: 14,5 млн т против 14,2 млн т.

Свободный денежный поток положительный (62 млн долл.), но более чем в 10 раз меньше, чем в 2022 г. Однако для компании это некритично: чистый долг Распадской отрицательный (в отличие от Мечела).

( Читать дальше )

Полюс оправдал ожидания рынка

- 01 марта 2024, 12:50

- |

Российский золотодобытчик отчитался за 2023 год по МСФО

МСар = ₽1,5 трлн

Р/Е = 10 (LTM, с учетом данных из последнего отчета)

🔹Результаты

— выручка: $5,4 млрд (+28%)

— скорректированная EBITDA: $3,9 млрд (+51%)

— скорректированная чистая прибыль: $2,4 млрд (+59%)

— капзатраты: $1 млрд (-7%)

— чистый долг: $7,3 млрд (+217%)

Объем реализации золота за год вырос до 2,9 млн унций (+14%), в первую очередь из-за роста объемов производства на месторождении Олимпиада. Чистый долг/EBITDA вырос до 1,9х по сравнению с 0,9х в 2022 году.

Компания прогнозирует, что в 2024 году производство золота составит 2,7-2,8 млн унций.

Капзатраты вырастут до $1,5-1,7 млрд из-за нескольких факторов: оценка затрат на месторождении Сухой Лог может измениться, часть капзатрат перенесена с 2023-го, также оказывает действие инфляционное давление.

🚀Мнение аналитиков МР

Отчет отличный!

Полюс вновь подтвердил звание самого эффективного в мире золотодобытчика: совокупные затраты для добычи 1 унции золота составили менее 400$ при рыночной стоимости золота более 2000$! Однако рост долга и необходимость высоких капитальных вложений в Сухой Лог будут сильно ограничивать дивиденды в ближайшие годы.

( Читать дальше )

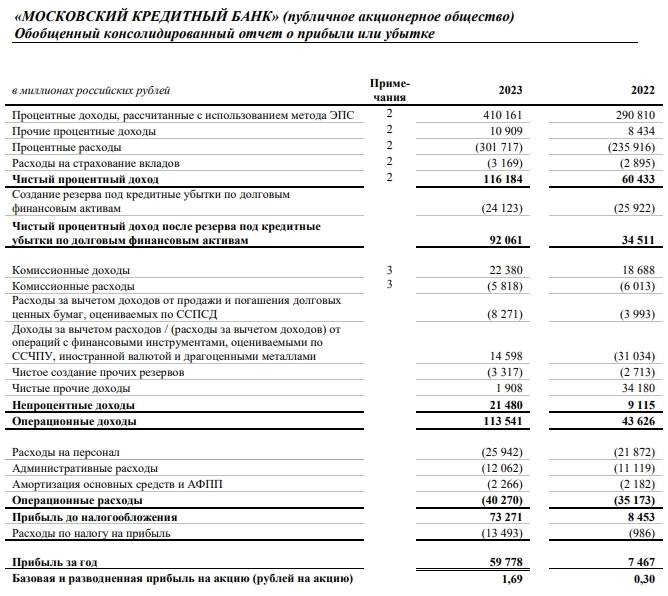

МКБ МСФО 2023г: прибыль 59,77 млрд руб (увеличение в 8 раз)

- 01 марта 2024, 12:15

- |

www.e-disclosure.ru/portal/files.aspx?id=202&type=4

Опубликованные финансовые результаты Полюса за 2 полугодие сильные - Атон

- 01 марта 2024, 11:07

- |

Выручка «Полюса» за 2-е полугодие 2023 выросла на 27% г/г (+28% п/п) до $3 050 млн в основном благодаря улучшению операционных результатов (продажи золота +17% г/г до 1 647 тыс. унций), а также росту средней цены реализации аффинированного золота. EBITDA укрепилась до $2 202 млн (+63% г/г, +31% п/п), а рентабельность EBITDA составила 72% (+16 п.п. г/г) за счет снижения общих денежных затрат (TTC) (-34% г/г до $380 за унцию). Чистый долг увеличился до $7 339 млн (с $1 688 млн по состоянию на конец 1-го полугодия 2023) из-за программы приобретения акций, объявленной 10 июля 2023, соотношение чистый долг/EBITDA выросло до 1,9x (против 0,6x в 1-м полугодии 2023). Капзатраты компании во 2-м полугодии 2023 составили $640 млн (+60% п/п, -13% г/г), отражая их рост практически на всех бизнес-единицах группы. «Полюс» прогнозирует, что в 2024 году производство составит 2,7-2,8 млн унций, при этом снижение будет в основном обусловлено снижением содержания золота в перерабатываемой на Олимпиаде руде. TCC, согласно прогнозу компании, составят $450-500 на унцию (против $389 на унцию в 2023), а капзатраты — $1,55-1,7 млрд (против $1.0 млрд в 2023).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал