отчеты МСФО

🌱Русагро демонстрирует рост годовой прибыли

- 04 марта 2024, 13:30

- |

Сельхозкомпания отчиталасьза 2023 год по МСФО

МСар = ₽190 млрд

Р/Е = 4 (LTM, с учетом данных из последнего отчета)

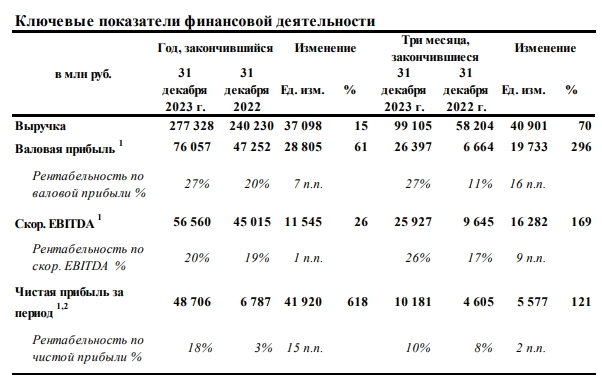

🔹Результаты

— выручка: ₽277 млрд (+15%)

— скорректированная EBITDA: ₽56,5 млрд (+26%)

— чистая прибыль: ₽49 млрд (+618%)

Рост выручки наблюдается во всех сегментах, кроме масложирового. Значительный вклад внесли сельскохозяйственный сегмент с высокими объемами продаж и сахарный, где выросли как объемы, так и цены на продукцию. В масложировом падение объясняется снижением мировых цен на товар, а также уменьшение производства в связи с его временной остановкой из-за модернизации завода в Балаково.

Рост чистой прибыли компания объясняет увеличившимся показателем EBITDA, положительной динамикой курсовых разниц и консолидацией НМЖК.

Бумаги Русагро (AGRO) после отчета незначительно падают.

🚀Мнение аналитиков МР

Несмотря на взлетевшую чистую прибыль, мы продолжаем смотреть на идею инвестирования в бумаги Русагро нейтрально, пока не разрешится вопрос с редомициляцией компании.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Выручка Билайна за 2023 год выросла по МСФО почти на 6%

- 04 марта 2024, 13:13

- |

Общая выручка сотового оператора «Билайн» за 2023 год по международным стандартам финансовой отчетности составила, по предварительным данным, чуть менее 303,5 млрд рублей, поднявшись на 5,9% в сравнении с результатами 2022 года. Об этом сообщается в пресс-релизе компании. Выручка за четвертый квартал прошлого года — первый отчетный период не в составе группы Veon — выросла на 9,5%, до 81,8 млрд рублей.

Сервисная выручка оператора за прошлый год, по предварительным данным, составила 275,4 млрд рублей (+4,8%), за октябрь-декабрь — 72,3 млрд рублей (+4,5%). Скорректированная чистая прибыль за год достигла 3,3 млрд рублей с учетом убытка от обесценивания в 2022 году. Показатель EBITDA за 2023 год может составить 129 млрд рублей с ростом на 9%. Рентабельность по EBITDA равнялась 42,5%.

Капитальные затраты компании по итогам прошлого года составили 63 млрд рублей, увеличившись на 4,7% по сравнению с показателем годом ранее.

«Билайн» в начале октября 2023 года полностью отошел группе российских топ-менеджеров во главе с гендиректором Александром Торбаховым.

( Читать дальше )

МТС: Прогноз финансовых результатов (4К23 МСФО)

- 04 марта 2024, 10:59

- |

Группа МТС представит свои финансовые результаты за 4К 2023 г. во вторник 5 марта. Мы полагаем, что прошедший период был в целом удачным для компании и ознаменовался ростом всех основных финансовых метрик. Ранее компания сообщила о продаже своего подразделения в Армении, и мы полагаем, что результаты были соответствующим образом пересчитаны. На Армению приходилось около 2% выручки и 3% OIBDA МТС. Согласно нашей оценке, выручка оператора увеличилась почти на 17% г/г благодаря устойчивой динамике основного бизнеса и опережающему росту молодых сегментов. Одновременно, рентабельность OIBDA могла снизится как по сравнению с прошлым кварталом (фактор сезонности), так и сопоставимым периодом прошлого года (рост расходов на персонал, инвестиций и резервов банка). По нашим расчетам, финансовое положение компании в 2023 г. осталось устойчивым и сформировалась достаточная база для выплаты дивидендов. Мы рассчитываем, что объем дивидендов по итогам года составит не менее 34 руб. на акцию. Рекомендация по выплатам должна быть представлена в мае.

( Читать дальше )

Русагро МСФО 2023г: выручка 277,32 млрд руб (+15% г/г), чистая прибыль 48,7 млрд руб (увеличение в 7,17 раза)

- 04 марта 2024, 10:12

- |

www.rusagrogroup.ru/fileadmin/files/reports/ru/pdf/4Q23_RUS_PressRelease_RA_v1.pdf

( Читать дальше )

Отчет Полюс (PLZL) за 2023. Прибыль и долги рванули вверх, а как с дивидендами

- 04 марта 2024, 08:12

- |

В самый високосный день високосного года, 29 февраля, золотодобытчик Полюс представил отчетные результаты по МСФО (что это такое?) за 2-е полугодие 2023 года и за весь 2023 год.

👉Ранее я уже качественно «прожарил» отчеты Fix Price, Сбера, Ростелекома, Мечела, ВТБ, Роснефти, Юнипро, Яндекса, Норникеля, ММК и Северстали.

Чтобы не пропустить свежие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

💼Я держу в своем портфеле бумаги Полюса наряду с Селигдаром и, прости Господи, Полиметаллом (моя боль 🤦♂️). Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам основную выжимку — коротко и по делу.

⚜️ПАО «Полюс» — российская золотодобывающая компания, одна из крупнейших в мире и крупнейшая в России по объёму добычи золота. По экспертным оценкам, Полюс обладает самыми большими запасами золота в мире, при этом себестоимость его производства — одна из самых низких.

( Читать дальше )

Полюс. В поисках баланса

- 04 марта 2024, 08:07

- |

Вышел отчет за 2023 одной из самых интересных, но многими заслуженно недооцененной золотодобывающей компании Полюса.

📌 Что в отчете?

— Выручка. У компании было безумно сильное второе полугодие относительно первого полугодие (рост на 47% со 186 до 275 млрд). Чувствуется эффект девальвации, а также хорошая конъюктура цен на золото в долларах.

— Долг. Компания сильно нарастила долг до 776 млрд, который был направлен на выкуп акций на 580 млрд рублей. Единственный плюс из этой ситуации, что долг в основном по фиксированной невысокой ставке, но надо понимать, что %-расходы в 2024 году будут больше 40 млрд рублей ⚠

— Криворукий трейдинг. Второй главный негатив в отчете — это убыток на 50 млрд от работы с производными товарными инструментами (свопы на 30 млрд и 20 валютный форвард). Надеюсь, что ''гениев'', которые провернули данные трейдерские сделки уволили (конечно, же не уволили, а еще премию выдали за хороший финансовый год). Вот если не умеешь адекватно хеджить риски, то может и не стоит этого делать, больше денег сэкономишь?

( Читать дальше )

Записная книжка, отчет Европлана #EPLN (IPO)

- 03 марта 2024, 21:55

- |

👉2/3 инвестиций в лизинг с погашением до 2 лет (208 млрд)

👉труд +17,5% подорожал, правда в пересчете на 1 сотрудника всего +5%

👉резервы под убытки 1,047👉1,76

📈прибыль 11,89👉14,8

👉хеджирование принесло +2,79 (не выходит в прибыль)

резервы

👉автотранспорт = 1,44 млрд руб

👉самоход.техника = 0,12 млрд

портфель

👉Всего автотранспорт = 194,9 млрд

👉Всего самоходная техника = 36,5 млрд

высокое плечо (долг/кэш) = 17,5

=> высокая рентабельность капитала = 33%

Записная книжка, Отчет Полюса #PLZL

- 03 марта 2024, 21:54

- |

👉? убыток от переоценки инвестиций — 50 млрд

👉ч.долг +467 млрд (до 622 млрд)

👉долги > активов на 56,16 млрд (отриц капитал)

👉платеж по вал. форварду -23 млрд

👉FCF ~100 млрд

👉ср. цена продажи унции составила $1861

👉TCC упал даже в рублях, в баксах $393/Oz всего

👉расходы на труд +10%

👉процентные расходы x2 = 31.4, то ли еще будет

👉 в обращении только 94,6 млн акций, выпущено 133,5 млн акций

👉выкупили 40,8 млн акций за 579 млрд руб

🏦 Сбербанк представил отчет по МСФО за рекордный 2023 год, отмечая значительный рост в сравнении с 2022 годом.

- 03 марта 2024, 09:24

- |

🔼Чистая прибыль банка увеличилась в пять раз, достигнув 1,508 трлн рублей. Рентабельность капитала составила 25,3%, а отношение расходов к доходам оставалось на уровне 29,2%, что предоставляет Сбербанку возможность продолжать трансформацию бизнеса и вкладываться в инновационное развитие.

📈Кредитный портфель банка вырос на 27%, при этом сохраняя высокое качество. За отчетный период выдано более 28,7 трлн рублей кредитов, а объем привлеченных средств от физических лиц составил 22,9 трлн рублей. Ипотечный портфель прибавил 34,9%

🔸Депозиты физлиц увеличились на 23,8% за год, а компаний — на 21%

🔸Чистый процентный доход стал на 36% больше, чем годом ранее.

🔸Чистый комиссионный доход за 2023 год в годовом выражении вырос на 9,4%

🤖Использование искусственного интеллекта принесло финансовый эффект в размере 350 млрд рублей. В контексте дивидендной политики, акционеры Сбербанка могут ожидать выплат в размере 750 млрд рублей или 33 рубля за акцию, приблизительно 11% дивидендной доходности.

( Читать дальше )

Записная книжка. Отчет Распадской МСФО #RASP

- 02 марта 2024, 23:11

- |

😫сделали отчет только в долларах

📉выручка -23%

📉опер прибыль -50%

Долга нет

📉Кэш сократился с $385M до $332М

📉Рост дебиторки второй год подряд сжирает $300M (и это при том что дебиторка с Евразом даже немного снизилась -$23M)

📉Выдали займов связанным сторонам $136M, чистых $77M

👉Доля Азии в выручке выросла с 50% до 64%, в долларах примерно столько же осталось ($1418M)

👉выручка от России почему-то упала с $1365M до $742M

👉Поставки на Евраз упали с 49% до 17% выручки почему-то ($380M)

Видимо причина в этом:

"Усиливается конкуренция за клиента на внутреннем рынке, остаются логистические ограничения по вывозу угля на экспортных направлениях"

таким образом, остались вопросы после отчета

smart-lab.ru/q/RASP/f/y/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал