отчеты МСФО

🏦 Совкомбанк против МТС Банка – Выбираем ковбойскую идею

- 27 ноября 2025, 18:01

- |

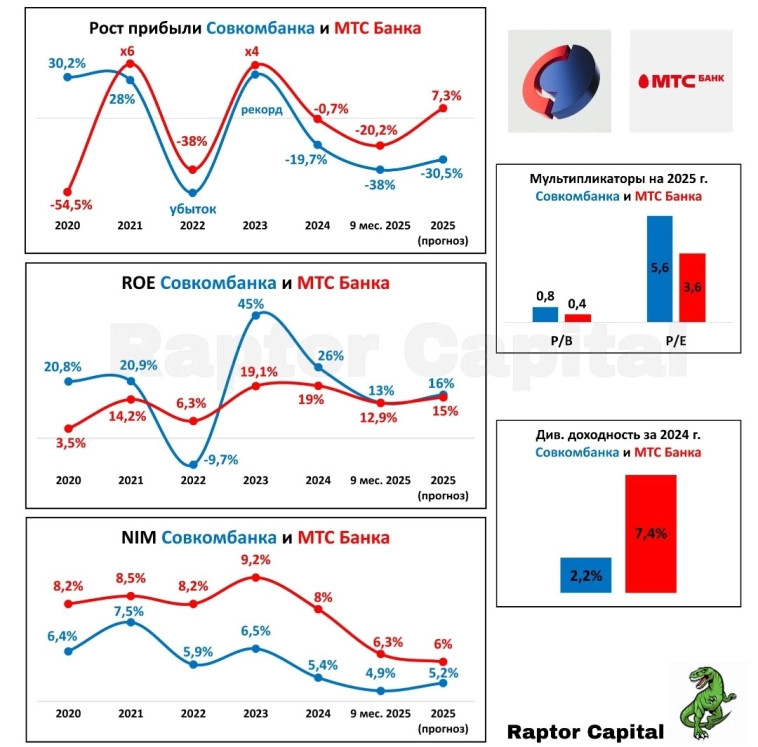

📌 По итогам 9 месяцев 2025 года многие показатели Совкомбанка и МТС Банка хуже не только Сбера и Т-Технологий, но и БСПБ и ВТБ. Будущие результаты этих двух банков сильно зависят от ключевой ставки, поэтому предлагаю сравнить их текущее состояние и привлекательность акций.

1️⃣ ПРИБЫЛЬ:

• За последние 5 лет динамика чистой прибыли лучше у МТС Банка, который дважды показывал её кратный рост (в 6 раз в 2021 году и в 4 раза в 2023 году), при этом максимальное падение было лишь в 2020 году (–54,5% год к году). Совкомбанк умудрился получить убыток в 2022 году, после чего заработал до сих пор рекордную прибыль в 2023 году.

• По итогам 9 месяцев 2025 года прибыль МТС Банка упала на 20,2%, а Совкомбанка на 38%. У Сбера для сравнения был рост прибыли на 6,5%. По итогам всего года ожидаю снижение прибыли Совкомбанка до 52,5 млрд рублей (–30,5%) и рост прибыли МТС Банка до 13,3 млрд рублей (+7,3%).

2️⃣ ROE:

• Рентабельность капитала (ROE) всегда выше у Совкомбанка, кроме убыточного 2022 года. За 9 месяцев показатели банков близки – 12,9% у МТС Банка и 13% у Совкомбанка. У Сбера ROE составила 23,7%. За 2025 год Совкомбанк должен выйти на ROE = 16%, МТС Банк – на 15%. Чем выше ROE, тем больше зарабатывает банк на каждый рубль вложенных средств.

( Читать дальше )

- комментировать

- 4.6К

- Комментарии ( 2 )

Прямой эфир по отчету МСФО

- 27 ноября 2025, 16:19

- |

🕕 Во сколько: 18:00

🔗 Где посмотреть: www.youtube.com/live/0nFCdDQIpXA?si=tikGnHi2weTZzxIq

В прямом эфире наши коллеги поделятся финансовыми результатами за 9 месяцев, расскажут, как нам удалось сократить расходы и восстановить динамику маржинальности, обсудят экспансию в Латинскую Америку и стратегию развития компании.

По итогам раскрытия финансовых результатов за 6 месяцев 2025 финансового года топ-менеджмент компании «Диасофт» провел встречу с аналитиками и экспертами фондового рынка

- 27 ноября 2025, 15:43

- |

С финансовыми результатами за 6 месяцев 2025 финансового года (закончился 30.09.2025) можно ознакомиться по ссылке: www.diasoft.ru/about/news/21846/

Публикуем комментарии менеджмента компании «Диасофт» по ключевым вопросам:

Общая выручка за 6 месяцев 2025 финансового года составила 3,9 млрд рублей.

Возобновляемая выручка (входит в состав общей) увеличилась на 15% год к году – с 2,8 до 3,2 млрд рублей. Ее рост свидетельствует об устойчивости маржинального бизнеса по сопровождению и развитию внедренных продуктов.

35% и 65%: усиление сезонности

Мы видим усиление сезонности в нашем бизнесе – выручка теперь сильнее сконцентрирована во втором полугодии. В 2025 финансовом году за первые шесть месяцев мы получили 35% от планируемой за год прибыли. Во втором полугодии, по нашим прогнозам, мы получим 65%, то есть 7,33 млрд рублей.

Усиление сезонности объясняется тремя причинами:

- Увеличение числа проектов с крупными государственными банками и корпорациями, у которых реализация проектов традиционно приходится на конец календарного года.

( Читать дальше )

Диасофт: ищем ложку меда в бочке дегтя😁

- 27 ноября 2025, 15:20

- |

Естественно отчитались дерьмово.

Квартальная выручка аж на 1 млрд ниже ожиданий и составила всего 1,5 млрд руб.

Будем считать, что «такой рынок».

Но поскольку уже только ленивый не пнул Диасофт, хочу отметить некоторые bright spots.

Побуду традиционным адвокатом компании:)

Мне нравится, что владелец и директор Александр Глазков не прячется от нас, выступает лично, лично признает допущенные ошибки. Где такое еще есть?

Состав менеджмента не меняется, выступали те же люди, что и год назад. Так, например, в Аренадате рассказывать про мисгайденс в следующем году будет уже новый директор, а кто ими на самом деле владеет вообще неизвестно.

Напомню также, что такие компании как Аренадата и Positive цепляются за свой старый гайденс на полный 2025-й, что впоследствии может привести к разочарованию.

Диасофт честно понизил прогноз с 12 до 11 млрд руб.

Кроме того, мы видим что в ряде компаний акционеры обычно вытаскивают капитал из компании всеми правдами и неправдами. Диасофт же получил беспроцентный займ 595 млн руб вероятно от своих акционеров, чтобы только не влезать в банковские долги. Это также вызывает уважение.

Отмечу также что компания реально сократила операционные расходы, что даже при новом гайденсе позволяет сохранить почти неизменным оценку EBITDA/EBITDAС на том же уровне примерно.

Вопросики там только к себестоимости (персонал), которая год к году прилично подросла, хотя не должна была...

Upd. Подробный разбор отчёта и общения с менеджментом опубликую сегодня для подписчиков Мозговика 👍

Отгрузки группы Астра за 9 мес 2025г снизились на 4% г/г — компания

- 27 ноября 2025, 13:04

- |

27 ноября 2025 года. ПАО Группа Астра (далее группа или компания, MOEX: ASTR), один из лидеров российского IT-рынка и ведущий производитель инфраструктурного программного обеспечения (ПО), объявляет неаудированные финансовые результаты по МСФО за 9 месяцев 2025 года.

Ключевые операционные и финансовые показатели

Отгрузки за 9 месяцев 2025 года составили 9,7 млрд рублей — показатель сохраняется на уровне аналогичного периода прошлого года. Сейчас на него продолжает оказывать давление сохраняющаяся жесткая денежно-кредитная политика, а также высокая экономическая и геополитическая неопределенность.

Выручка увеличилась на 22% год к году и составила 10,4 млрд рублей. Рост показателя обеспечили повышение поступлений от продаж флагманской операционной системы (ОС) Astra Linux и сопровождения продуктов, а также признание доходов от раннее осуществленных отгрузок.

Бизнес «Группы Астра» традиционно имеет выраженную сезонность: около 70% отгрузок, как правило, приходится на второе полугодие, при этом около 50% отгрузок может поступать в декабре. Структура расходов, в свою очередь, остается равномерной в течение года.

( Читать дальше )

Русгидро МСФО 9 мес 2025г: выручка ₽510 млрд (+11,6% г/г), чистая прибыль ₽30,3 млрд (+28,7% г/г)

- 27 ноября 2025, 12:07

- |

РусГидро публикует финансовые результаты по МСФО за 9 месяцев 2025 года

По итогам 9 месяцев 2025 годаобщая выручка Группы РусГидро с учетом государственных субсидий в соответствии с Международными стандартами финансовой отчетности (МСФО)выросла на 11,6% по сравнению с показателем за аналогичный период прошлого года до 510,0 млрд рублей. EBITDA за отчетный период увеличилась на 18,6% до 130,6 млрд рублей. Чистая прибыль показала прирост 28,7%, достигнув 30,3 млрд рублей на фоне более сдержанного темпа прироста операционных расходов 8,4%.

Положительная динамика основных финансовых показателей Группы РусГидро, главным образом, отражает увеличение объемов и стоимости реализации электроэнергии и мощности, в том числе, в связи с переходом рынка электроэнергии на Дальнем Востоке к конкурентному нерегулируемому ценообразованию и плановой индексацией тарифов на электроэнергию.

Основное влияние на финансовый результат оказали существенный рост процентных расходов (+60,7% к аналогичному периоду 2024 года), обусловленный уровнем Ключевой ставки Банка России и увеличением долгового портфеля Группы РусГидро в связи с реализацией масштабной инвестиционной программы, а также возросшие расходы по налогу на прибыль (+31,3%).

( Читать дальше )

Мосбиржа: позитивный отчёт Идея на фондовом рынке

- 27 ноября 2025, 10:00

- |

Мосбиржа

Отчёт за 3 кв.25г.

— Комиссионные доходы выросли на 30,75% по сравнению с аналогичным периодом прошлого года и составили ₽19,4 млрд на фоне высокой клиентской активности, а также в связи с запуском новых продуктов и услуг

— Чистый процентный доход сократился на 44,3%, до ₽14 млрд

— Операционные расходы сократились на 1,2%, до ₽11,3 млрд

— EBITDA снизилась на 14,35%, до ₽25,3 млрд

— Чистая прибыль г/г упала на 25% и составила ₽17,3 млрд, кв/кв рост на 12,7% (2 кв. 15 1 млрд руб.)

LTM (Last Twelve Months) в отчётности — это период последних 12 месяцев

Многие смотрят только на падение чистой прибыли г/г

Но снижение % доходов — это же ожидаемо.

Год назад ставка была 21%,

в 2025г ставка снизилась.

А рост комиссионных доходов — позитив, на этом рост.

За 2024г 75% чистой прибыли пошло на дивиденды

И рост чистой прибыли кв / кв — это позитив

Позитив

Рост комиссионного дохода на фоне высокой клиентской активности, а также в связи с запуском новых продуктов и услуг.

( Читать дальше )

Сегежа Групп: результаты за 9 месяцев 2025 года

- 27 ноября 2025, 09:53

- |

Рынок остается сложным, но Сегежа Групп последовательно усиливает финансовую устойчивость и оптимизирует бизнес-модель, закладывая основу для будущего роста.

🔹 Ключевые финансовые итоги:

- Выручка: 68,3 млрд ₽

- Скорректированная OIBDA: 3,1 млрд ₽

- Чистый долг: 61,2 млрд ₽ — снижение более чем в 2 раза после успешной допэмиссии

- Капвложения: 3,6 млрд ₽ (–25% г/г), фокус на поддерживающие инвестиции

- Слабый спрос на пиломатериалы и индустриальную упаковку

- Давление цен в отдельных сегментах

- Укрепление рубля

- Использование рынком старых запасов немаркированной упаковки перед переходом цемента и смесей на «Честный знак»

🔹 Позитивная динамика

Несмотря на слабую конъюнктуру, компания показывает рост в ряде направлений:

- Бумага +4% г/г

- Фанера +1% г/г

- Продажи строганых изделий +6% г/г

- Пеллеты и брикеты +87% уверенный рост продаж в Восточную Азию и внутри РФ

- Запущено массовое производство мешков с «Честным знаком», что усиливает позиции на рынке стройматериалов и поддерживает клиентов в период регуляторных изменений

( Читать дальше )

Сегежа МСФО 9 мес 2025г: выручка ₽68,32 млрд (-10% г/г), чистый убыток скорр ₽19,52 млрд против убытка ₽14,89 млрд годом ранее

- 27 ноября 2025, 09:50

- |

Основные операционные и финансовые результаты за 9 месяцев 2025 г.:

- Объем заготовки круглого леса сократился на 8% г/г до 5,7 млн м3, доля собственной заготовки выросла до 73% по итогам 3-го квартала против 67% годом ранее; уровень самообеспечения лесным сырьем превысил 90%.

- Продажи ключевых продуктов демонстрировали разнонаправленную динамику: умеренный рост в сегментах бумаги (+4% г/г) и фанеры (+1%) и заметное увеличение продаж топливных пеллет и брикетов (+87%) были сдержаны снижением объемов реализации упаковки (-14%) и пиломатериалов (-7%) на фоне слабого спроса.

( Читать дальше )

Раскрыли финрезультаты за 9м25: сохраняем фокус на расширении экосистемы и строгой финансовой дисциплине

- 27 ноября 2025, 09:07

- |

🚀 По итогам первых девяти месяцев наша выручка увеличилась на 22% год к году и достигла 10,4 млрд рублей. Рост обеспечили прежде всего продажи флагманской операционной системы Astra Linux и услуг по сопровождению продуктов.

Со стороны клиентов продолжает формироваться отложенный спрос. Наша команда активно пилотирует продукты в IT-инфраструктурах заказчиков. Рассчитываем, что по мере восстановления экономики «пилоты» начнут трансформироваться в продажи.

О других ключевых показателях рассказываем ниже.

💫 Отгрузки составили 9,7 млрд рублей – на уровне прошлого года. На них продолжает влиять жесткая денежно-кредитная политика, а также высокая экономическая и геополитическая неопределенность.

💫 Традиционно на показателях сказывается сезонность: около 70% отгрузок приходится на второе полугодие, причем примерно 50% – на декабрь. Зато расходы равномерны в течение года.

💫 Скорректированная EBITDA – 2,2 млрд рублей, скорректированная чистая прибыль – 1,0 млрд рублей. Остаемся в положительной зоне и прибыльны, несмотря на сезонность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал