опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

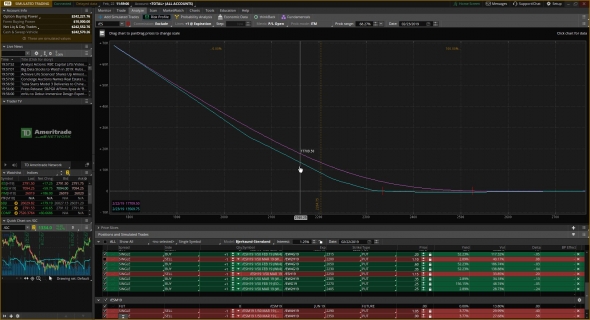

Опционы. Постоянный дельта хэдж позиции.

- 02 марта 2019, 16:49

- |

Но есть множество ньюансов и подводных камней:

Я продавал края по сишке, когда была очень высокая вола.

Я открывал отдельную стратегию по каждому краю, к примеру 72 колл 700 рублей -20 позиций и отдельно дельта хэдж на него.

Далее 61 пут 700 рублей, да они столько стоили, из-за высокой волы (это за 40-20 дней до экспирации) 680 рублей -20 позиций и отдельно дельта хэдж на него.

Если надо было продать 200 колов и путов, я открывал в программе 10 стратегий по колам и на каждую отдельный дельта хэдж и 10 стратегий по путам и на каждую отдельный дельта хэдж.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 23 )

327-й день. -30.5%

- 01 марта 2019, 18:51

- |

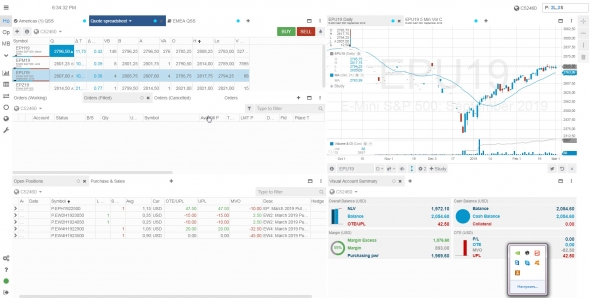

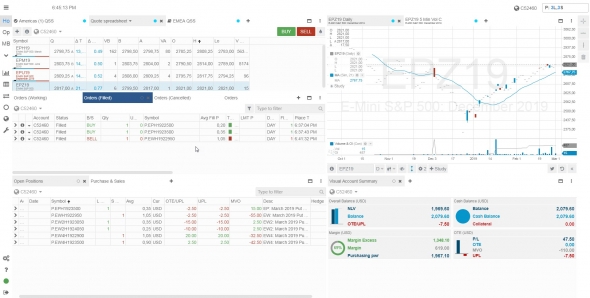

Прошел 327-й день.

Промежуточный результат -30.5%.

Закрываю позиции:

1. Откупил опцион пут ESH9, страйк 2250, 1 контракт, экспирация 15 марта (14 дней), стоимость 0.20.

Добавляю позиции:

1. Купил опцион пут ESH9, страйк 2350, 1 контракт, экспирация 15 марта (14 дней), стоимость 0.35.

2. Продал опцион пут EWH9, страйк 2295, 1 контракт, экспирация 29 марта (28 дней), стоимость 1.05.

( Читать дальше )

Ограничение на фортс от Открытия

- 28 февраля 2019, 14:49

- |

Что это означает для вас?

Если стоимость вашего портфеля, в котором есть открытые позиции по опционам, по итогам трёх основных клирингов (19:00 мск) подряд составит менее 75% от размера начального гарантийного обеспечения (ГО), брокер имеет право совершить по счёту клиента сделки закрытия позиций в соответствии с п. 2.5.19 статьи 5 Регламента»То есть по сути вводится коэффициент на ГО в размере 1.25

Текущие чистые / (Текущие чистые + Плановые чистые + Переоценка) это должно быть больше 0,75

Эротические мечты о пенсионной жизни в Италии

- 28 февраля 2019, 10:33

- |

Палермо

много десятилетий работает это заведение

Их единственными 2 блюдами являются

— 2 Булочки, булочка с селезенкой и сыром

Pane e Panelle и Pane ca 'meusa

( Читать дальше )

ЭТО - Опционы BRENT. Тяну Пустышку, но Раздвигаю Ножки..

- 26 февраля 2019, 13:36

- |

ЭТО — это просто «Экспериментальная Торговля Опционами».

Нулевой пустотой отметились первые две торговые сессии моего экспериментально-публичного нефтеторгования.

Напомню предыдущие серии:

1. Опционы BRENT. Грааль. И снова про ЭТО? «Клубничка». Часть 1

2. ЭТО — Опционы BRENT. Часть 2. Открываем скрытое.

Почему сегодня я решился чуть-чуть пошевелить позицию, и что мне светит (но не греет)? Ответ — не солнце...

Я встретил выходные в равнокрылой 4х-долларовой «бабочке» 63/67/71 и готовился ПО ОТДЕЛЬНОСТИ защищать одну из ножек. Чего я опасался — на то и напоролся.

Кто открыл удачно шорт — просто посмеётся надо мною — типа, тупорылый старый дурак...

Кто неудачно оставил лонг — скажет что-то иное, но тоже про нефть и ейну меть...

В общем, сколько трейдеров — столько и мнений.

( Читать дальше )

Все, что не разоряет, делает нас умнее.

- 25 февраля 2019, 18:53

- |

Все, что не разоряет, делает нас умнее.

Пришло время думать о душе и делиться опытом с молодежью. Теория интересна не всем (у каждого опционщика есть своя теория опционов), поэтому буду делиться жизненным опытом. А точнее, самыми эпическими из своих торговых фейлов. Вообще-то я не верю в то, что чужие ошибки могут чему-то научить. Но, вдруг научат.

Часть 1. СМЕ. Первый американский блин.

После краха Российского рынка в конце 90-х годов все наши усилия были сосредоточены на опционах CME. Классическая теория не казалась сложной ни мне, ни Сержу, моему тогдашнему компаньону. Все было предельно понятно и до начала реальной торговли нам оставалось решить только один принципиальный вопрос – нужно ли хеджировать опционы базовым активом? Метод Монте-Карло вроде бы убеждал в том, что это не обязательно — просадки счета вполне компенсировались экономией на комиссии. Наконец решили, что хеджироваться не будем.

( Читать дальше )

Простыми словами о деривативах

- 25 февраля 2019, 15:30

- |

Простая опционная торговля по ситуации

- 24 февраля 2019, 00:43

- |

Торгую меньше года. Но очень пристально слежу за фьючерсом РТС и его опционами. Осенью понравились скачки, но сейчас зимняя спячка, так что не торгую.

О стратегии. Она очень простая. Мной замечено, что ФРС и госдеп могут влиять на РТС.

Выступления ФРС в принципе заложены по календарю. Например, в конце января ФРС неплохо двинуло рынок из позиции в 120 по фьючерсу. Сам на тот момент был другим занят и упустил момент. А что можно было предпринять?

Примерно до начала выступления купить недельный стренгл на половину депо с экспирацией примерно за 10 дн… Подождать вечерки — продать всё. Таким образом, какой может быть риск просадки? Полагаю 5% от депо.

По госдепу сложнее, так как нужно владеть информацией, когда какие санкции будут вводить. Как было 13 февраля.

Особенности стратегии.

1. Сигналов входа очень мало. Примерно — 1 раз в месяц. Сильные новости обычно по средам.

2. В сделку входим в период низкой волатильности — это примерно в 14 — 16 часов.

3. Выходим после 23 часов того же дня. Или закрываем половину позиции, а остальную половину к 13 часам следующего дня.

320-й день. -30.3%

- 22 февраля 2019, 20:00

- |

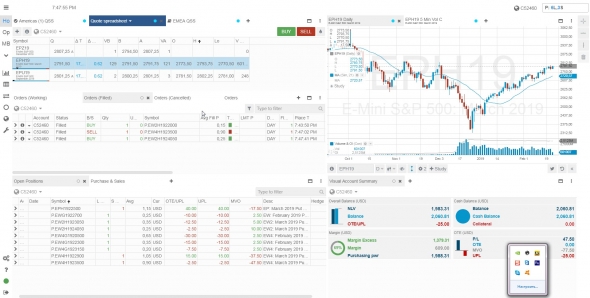

Прошел 320-й день.

Промежуточный результат — 30.3%.

Закрываю позиции:

1. Откупил опцион пут EW2H9, страйк 2200, 1 контракт, экспирация 8 марта (14 дней), стоимость 0.15.

Добавляю позиции:

1. Купил опцион пут EW2H9, страйк 2405, 1 контракт, экспирация 8 марта (14 дней), стоимость 0.25.

2. Продал опцион пут EW4H9, страйк 2350, 1 контракт, экспирация 22 марта (28 дней), стоимость 0.90.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал