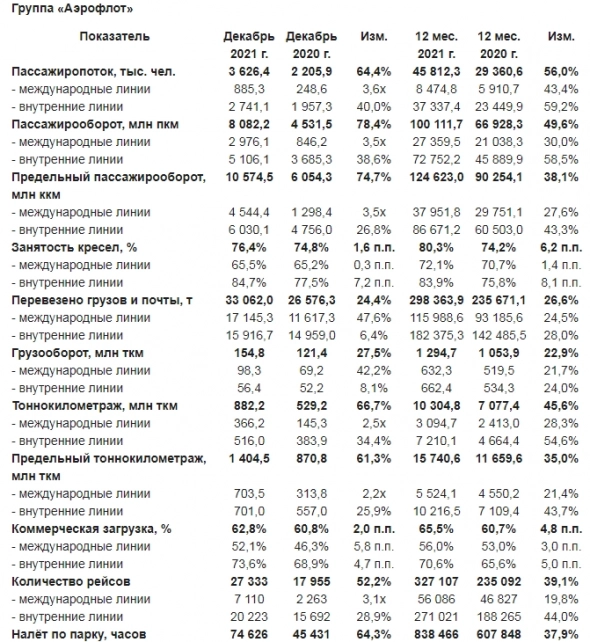

операционные результаты

Пассажиропоток Группы Аэрофлот в 21 г увеличился на 56%

- 26 января 2022, 17:17

- |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Выручка Группы Самолет за 21 г выросла на 113% до ₽131 млрд

- 26 января 2022, 11:07

- |

Основные операционные показатели Группы за 2021 г.:

- Объем продаж недвижимости вырос на 112% до 126,4 млрд руб. (804,6 тыс. кв. м) с 59,7 млрд руб. (489,4 тыс. кв. м) годом ранее;

- Объем продаж недвижимости с учетом результатов компании СПБ Реновация, которая была приобретена в декабре 2021 года (и будет консолидирована в МСФО отчетности с 1 января 2022 года) составил 139,2 млрд руб. (896,8 тыс. кв. м);

- Денежные поступления увеличились на 103% и достигли 119,3 млрд руб.;

- Общая площадь выведенной в продажу недвижимости составила 1322 тыс. кв. м, что на 18% больше, чем годом ранее (1082 тыс. кв. м);

- Продажи вторичной недвижимости по всей России через платформу Самолет+ (в которую с декабря входит сеть агентств «Перспектива 24») составили 96 млрд руб.;

Ключевые финансовые показатели за 2021 г. по управленческой отчетности:

- Выручка выросла на 113% до 131,0 млрд руб., превышение плана на 19%;

- Выручка с учетом результатов компании СПБ Реновация выросла на 134% до 144,2 млрд руб., рост относительно плановых показателей – 31%;

- EBITDA увеличилась на 136% и составила 28,5 млрд руб., рост относительно плана – 27%;

- EBITDA с учетом результатов компании СПБ Реновация увеличилась на 163% и составила 32 млрд руб., рост относительно плана – 43%.

( Читать дальше )

Группа ЛСР представила сравнительно слабые показатели продаж - Атон

- 26 января 2022, 10:39

- |

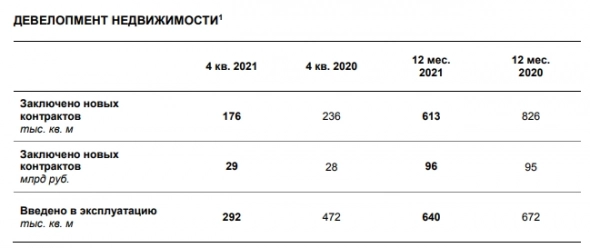

Продажи недвижимости в 4К21 упали на 25% г/г до 176 тыс. кв. м, при этом в стоимостном выражении они показали рост на 4% до 29 млрд руб. при средней цене реализации 165 тыс. руб./кв. м (+39% г/г). Объемы реализации недвижимости в Санкт-Петербурге снизились на 17% до 121 тыс. кв. м, а средняя цена реализации выросла на 42% до 157 тыс. руб. за кв. м. В Москве продажи упали на 52% до 26 тыс. кв. м, а средняя цена реализации увеличилась на 45% до 269 тыс. руб. за кв. м. В Екатеринбурге продажи сократились на 22% до 29 тыс. кв. м при росте средней цены реализации на 91%. Объемы реализации недвижимости за 12М21 составили 613 тыс. кв. м. (-26%), а в стоимостном выражении — 96 млрд руб. (+1% г/г). Оба показателя немного выше прогнозных показателей за 2021 (608 тыс. кв. м и 91 млрд руб. соответственно).

Компания представила сравнительно слабые показатели продаж, которые, однако, удалось компенсировать за счет значительного роста цен реализации, превышающих средние цены по сектору. Это должно обеспечить значительное улучшение финансовой рентабельности компании, что, как мы ожидаем, будет отражено в финансовых результатах по МСФО за 2021, публикуемых в марте. Объявленные операционные результаты нейтральны для динамики акций.Атон

Общие продажи М.Видео в 21 г выросли на 13,1% до ₽570,7 млрд

- 26 января 2022, 10:00

- |

КЛЮЧЕВЫЕ ОПЕРАЦИОННЫЕ ИТОГИ ЗА 2021 ГОД

- Общие продажи (GMV) Группы выросли на 13,1% до 570,7 млрд рублей (с НДС).

- Общие онлайн-продажи компании выросли на 28,8% до 386,9 млрд рублей (с НДС), составив 67,8% от GMV Группы.

- Оборот мобильной платформы вырос на 67,1% до 257,6 млрд рублей и составил 66,6% от общих онлайн-продаж.

- Количество OneRetailтранзакций выросло на 22% и составило 65% от общего числа по сравнению с 56% годом ранее.

- Средний чек OneRetail клиентов составил 11 195 рублей и превысил данный показатель для не-OneRetail клиентов на 35% (8 271 рублей).

- Сеть магазинов М.Видео и Эльдорадо на конец декабря 2021 года составила 1 258 магазинов всех форматов (+184 новых магазина за двенадцать месяцев) в 371 городе России (+92 новых города за период)

В 2022 году мы планируем сфокусировать внимание на операционной эффективности в период продолжающейся цифровой трансформации, дальнейшем развитии платформы OneRetail и укреплению долгосрочного партнёрства с поставщиками

( Читать дальше )

Рекомендация по акциям Детского Мира поставлена на пересмотр - Финам

- 25 января 2022, 20:16

- |

По итогам 2021 года выручка выросла на 15% г/г, что лучше роста в 11% г/г по итогам 2020 года, однако ниже чем 24,6% CAGR в период с 2012 по 2019 года.

По дивидендной политике, «Детский Мир» выплачивает дивиденды в размере минимум 50% от чистой прибыли по МСФО при условии реализации инвестиционной программы и поддержании финансовой устойчивости компании. Однако обычно компания направляет на дивиденды всю прибыль по РСБУ. Исходя из консенсуса, рынок ориентируется на типичные дивидендные выплаты: консенсусные ожидания дивидендов в размере около 14 рублей за 2021 год предполагают выплату почти всей прибыли. На наш взгляд, эти ожидания не учитывают вероятность того, что выплаты могут быть ниже чем раньше. «Детский Мир» отмечает «сохранившийся уровень неопределенности на фоне распространения коронавирусной инфекции, новые регуляторные ограничения, изменения операционной и логистической среды, рост инфляции и кризис рабочей силы», факторы, которые вероятно продолжат оказывать давление на операционные показатели ритейлера. Также, сейчас отмечается рост заболеваемости. Таким образом, норма выплаты дивидендов может оказаться несколько ниже чем раньше, либо часть выплаты будет отложена как это было с дивидендами за 4 квартал 2019 года.

( Читать дальше )

Продажи Beluga на экспорте удвоились по итогам 2021 года

- 25 января 2022, 13:12

- |

Экспортные продажи суперпремиальной водки Beluga по итогам 2021 года выросли на +104,5%, достигнув рекордного показателя и впервые за историю марки превысив продажи на российском рынке. Динамика бренда в целом составила +51,4%. Это важное достижение Beluga, ставшее результатом реализации стратегий премиумизации портфеля группы и диверсификации ее операций на глобальных рынках.

Значительный рост наблюдался в большинстве стран. Крупнейший экспортный рынок флагманского бренда группы – Израиль – показал прирост более +100% на высокой базе, а объем продаж в этой стране превысил отметку в 100 тыс. декалитров. Более чем двукратный рост продаж, +127%, зафиксирован в Польше. Динамика в Великобритании составила +231%, в Бельгии +147%, в Италии +71% в, Германии +61%, во Франции +52%, в Австралии +36%. Beluga продемонстрировала значительный рост на важном водочном рынке США: +54%, став в этой стране самым быстрорастущим брендом в категории суперпремиальных водок. Доля продаж в этой стране ключевой позиции — Beluga Gold Line — в портфеле марки выросла, составив 12%.

Среди важнейших факторов успеха – рост глобальной известности Beluga, баланс между каналами оф-трейд и он-трейд, постепенное восстановление продаж в канале беспошлинной торговли, а также развитие собственных команд на важнейших рынках.

Стоимость заключенных новых контрактов у ЛСР в 21 г почти не изменилась г/г

- 25 января 2022, 12:35

- |

Основные результаты за 12 месяцев 2021 года:

- Стоимость заключенных новых договоров достигла 96 млрд руб., а объем продаж составил 613 тыс. кв. м;

- Доля контрактов с участием ипотечных средств в отчетном периоде составила 66% по сравнению с 64% в 2020 году;

- Введено в эксплуатацию 640 тыс. кв. м чистой продаваемой площади;

- Объем площадей, выведенных в продажу, составил 919 тыс. кв. м;

- Результаты сегмента строительных материалов соответствуют ожиданиям Компании.

lsr-operating-results-12m2021-ru-release-website.pdf (lsrgroup.ru)

ГК Эталон опубликовала смешанные операционные результаты за 4 квартал и 2021 год - ниже собственных прогнозов - Атон

- 25 января 2022, 11:10

- |

Объемы реализации недвижимости за 4К21 упали на 23% г/г до 129.1 тыс. кв. м, а в стоимостном выражении снизились на 6% г/г до 24.9 млрд руб., при этом средняя цена квартиры показала рост на 36% г/г до 261 тыс. руб./кв. м. Денежные поступления снизились на 18% г/г до 23.9 млрд руб. Объемы реализации недвижимости в Московском регионе упали на 34% г/г до 58.8 тыс. кв. м., а в стоимостном выражении они сократились на 3% до 14.9 млрд руб., при этом средняя цена квартиры составила 330 тыс. руб./кв. м. (+49% г/г). В Санкт-Петербурге продажи недвижимости сократились на 10% г/г до 72 тыс. кв. м., а в стоимостном выражении они упали на 10% до 9.9 млрд руб., при этом средняя цена квартиры составила 197 тыс. руб./кв. м. (+21% г/г) из-за дефицита проектов доступных для продажи. За 2021 год компания продала 446 тыс. кв. м. (-17% г/г), что в стоимостном выражении соответствует рекордной сумме в 84.4 млрд руб. (+6% г/г), при этом средняя цена квартиры составила 239 тыс. руб./кв. м. (+34%). Это чуть ниже целевых операционных показателей продаж компании в 538 тыс. кв. м. и 88 млрд руб. из-за ограниченного предложения новых проектов. Корпоративный долг компании уменьшился в 3.8x раз до 5.1 млрд руб. против 19.6 млрд руб. на конец 2020, а соотношение чистый корпоративный долг/EBITDA за последние 12М до распределения стоимости приобретения активов снизилось до 0.2x (против 1.9x в 2020).

( Читать дальше )

Норникель – операционные результаты за 4кв 2021

- 24 января 2022, 14:09

- |

Сегодня, 24 января, Норникель опубликовал результаты операционной деятельности за 4 кв 2021 и за год в целом.

Ниже в таблице мы сделали сравнение нашего прогноза и фактических результатов из пресс-релиза.

Также мы давали прогноз финансовой отчетности за 2021 год.

( Читать дальше )

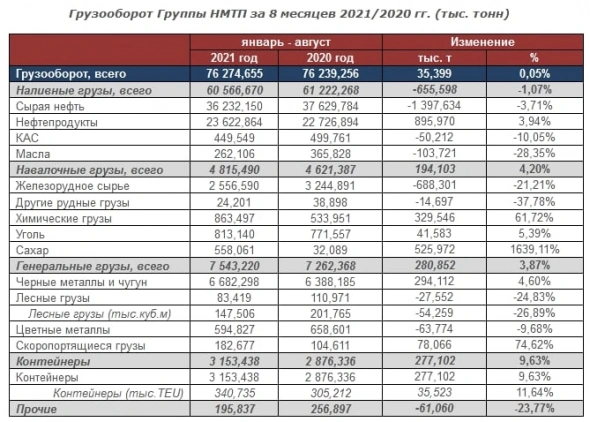

НМТП: жизнь налаживается!

- 22 октября 2021, 09:52

- |

📉 Перевалка наливных грузов по итогам отчётного периода сократилась на 1% (г/г) до 76,2 млн т. При этом в августе показатель вырос на 24,4% (г/г), на фоне увеличения перевалки сырой нефти, сопровождаемой ростом котировок на чёрное золото.

🛢Как вы знаете, страны ОПЕК+ ежемесячно наращивают добычу нефти на 0,4 млн б/с, и на этом фоне НМТП в 4 кв. 2021 года должен продемонстрировать рост перевалки наливных грузов в годовом выражении, что позволит на мажорной ноте завершить текущий год и превзойти по динамике прошлогодние операционные показатели. Хотя уже сейчас мы видим явные признаки улучшения ситуации, если обратить внимание на ltm-сравнение.

📈 Что касается перевалки навалочных грузов, то она с января по август увеличилась на 4,2% (г/г) до 4,8 млн т., благодаря увеличению погрузки сахара и химических грузов. Как вы помните, в начале года ситуация в этом сегменте также была неубедительной (https://t.me/invest_or_lost/4120), и сейчас она заметно улучшается, что не может не радовать!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал