облигации

Банк Санкт-Петербург

- 30 мая 2018, 10:19

- |

Результаты за 1 кв. 2018 г. по МСФО: прибыль близка к ожиданиям, качество активов улучшается

Маржа просела сильнее, чем ожидалось.

Банк Санкт- Петербург (BSPB RX – ПОКУПАТЬ) вчера опубликовал отчетность за 1 кв. 2018 г. по МСФО и провел телефонную конференцию. Чистая прибыль немного – на 4% – превысила консенсус- прогноз, а наши ожидания – на 6%, ROAE составил 10,5% против прогнозировавшихся 10%. Расхождение в ЧПД и расходах с прогнозом в основном объясняется изменениями в классификации платежей по депозитам АСВ и их переводом из операционных расходов в процентные. Маржа, по нашим расчетам, снизилась до 3,5%, сокращение за квартал составило 70 б.п. (по оценке банка – 50 б.п.), тогда как мы ждали уменьшения на 40 б.п., а консенсус-прогноз предусматривал снижение на 30 б.п. Базовая банковская маржа после трех стабильных кварталов также начала сокращаться (минус 50 б.п. за квартал). Чистые комиссии при этом показали меньшую просадку за квартал и более быстрый рост год к году – плюс 18% против последнего прогноза менеджмента по росту в 2018 г., равного 15–17%. Одним из драйверов этого роста стали операции с пластиковыми картами (+26% год к году). Расходы после изменения в классификации выросли на 10% год к году, однако, по словам менеджмента, 1 кв. 2017 г. был последним кварталом, когда не консолидировался терминал «Пулково», и за его вычетом в 1 кв. 2018 г. рост год к году составил около 5%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Трансконтейнер

- 30 мая 2018, 10:14

- |

Результаты за 1 кв. 2018 г. по МСФО: рост финансовых показателей замедлилсяиз-за задержки с закупкой подвижного состава.

EBITDA выросла на 10% год к году.

Трансконтейнер (TRCN RX – ПОКУПАТЬ) опубликовал отчетность за 1 кв. 2018 г. по МСФО. Выручка увеличилась на 17% (здесь и далее – год к году) до 16,5 млрд руб., выручка, скорректированная на выплаты третьим сторонам (в основном выплаты инфраструктурной и локомотивной составляющих тарифа РЖД), – на 10,5% до 6,6 млрд руб. EBITDA выросла на 9,9% до 2,4 млрд руб., а рентабельность по EBITDA почти не изменилась, составив 35%.

Объемы доходных перевозок увеличились на 5%.

Увеличению выручки способствовали изменение уровня цен, рост доходных контейнерных перевозок на 5,3% до 348 тыс. ДФЭ и увеличение объемов транзитных перевозок. При этом переработка контейнеров на терминалах компании сократилась на 2,8% до 282 тыс. ДФЭ. В 1 кв. общие объемы контейнерных перевозок Трансконтейнера увеличились на 2,7% до 435 тыс. ДФЭ., тогда как за 2017 г. они выросли на 15,2% до 1,8 млн. ДФЭ.

( Читать дальше )

Итальянский кризис через призму макроэкономической теории

- 29 мая 2018, 15:46

- |

Инвесторы ищут защиты от итальянского кризиса в казначейских облигациях США: доходность на 10-летние казначейские ноты откатилась от психологической отметки в 3% до 2.83%. В то же время неопределенность связанная с ФРС остается низкой как показывает спред между 10-летними и 2-летними казначейскими облигациями: инвесторы ожидают умеренного повышения краткосрочных процентных ставок (вспоминаем комфортную позицию ФРС с перелетом инфляции целевых 2%), поэтому процентные и инфляционные риски пока не заявляют о себе в облигациях дальнего срока погашения.

Что касается неразберихи в правительстве Италии, то страна движется на пути к новым выборам, так как президент преградил путь выдвиженцу популистов Паоло Савона в кресло министра финансов. Позиция «еврофилов» в лице нынешнего истеблишмента и евроскептиков в лице «популистов» имеет настолько мало точек соприкосновения, что обе политические силы форсируют наступление политического «пата», разрешением которого могут стать новые выборы в Италии. Очевидно, что неприятие еврозоны популистами, в случае их победы на внеочередных выборов, де-факто, обеспечит выход Италии Евросоюза или кардинально изменит позицию третьей по величине экономике в европейском объединении.

( Читать дальше )

Укрепление доллара США является результатом прошедших аукционов по Американским Treasuries.

- 29 мая 2018, 14:18

- |

На основании данных из первоисточника: в период с 23 мая 2018 года по 31 мая 2018 года Американская финансовая система приступила к очередному масштабному абсорбированию долларовой ликвидности. Данная информация была доступна и сообщена клиентам компании 23 мая 2018 года!

| Notes | Reopening | CUSIP | Offering Amount | Announcement Date | Auction Date | Issue Date |

| 5-Year | No | 9128284S6 | 36 Billion | 05/17/2018 | 05/23/2018 | 05/31/2018 |

| 7-Year | No | 9128284R8 | 30 Billion | 05/17/2018 | 05/24/2018 | 05/31/2018 |

Объем предложения составляет порядка 66 млрд. долл. (72 млрд. долл. с учетом краткосрочных двухлетних бондов).

( Читать дальше )

сравнение эмитентов: Дядя Дёнер, ПЮДМ, Грузовичкоф, Редсофт

- 29 мая 2018, 13:51

- |

Грузовичкоф, Денер купил.

Редсофт - https://www.e-disclosure.ru/portal/files.aspx?id=37300&type=3

ПЮДМ - https://www.e-disclosure.ru/portal/files.aspx?id=37269&type=3

Дядя Дёнер - http://www.e-disclosure.ru/portal/files.aspx?id=37311&type=3

Грузовичкоф - http://www.e-disclosure.ru/portal/company.aspx?id=37249

| Денер | Грузовик | ПЮДМ | Редсофт | |

| Объем облигационного займа | 60 000 | 50 000 | 190 000 | 100 000 |

| Долг на отчетную дату | 65 838 | 4 720 | 26 600 | 13 808 |

| Активы | 339 684 | 88 708 | 44 814 | 166 534 |

| Выручка |

( Читать дальше )

Три доходности облигаций: на какую смотреть?

- 29 мая 2018, 12:54

- |

Если вы захотите купить облигации отдельных эмитентов, например, казначейства США или американских компаний, то вам придется иметь дело с тремя видами доходности (Yield): 1. Текущей доходностью (Current yield), 2. Купонной доходностью (Сoupon yield) и 3. Доходностью к погашению (Yield to maturity, YTM). Чем они отличаются и как по ним сделать правильный выбор? Сейчас разберем.

( Читать дальше )

Облигации ГрузЦ БОП1.

- 29 мая 2018, 12:49

- |

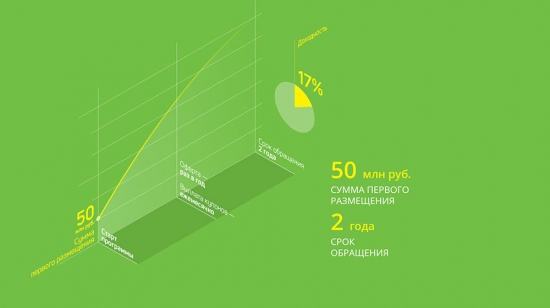

Группа компаний «Грузовичкоф» — один из лидеров малотоннажных внутригородских перевозок в Санкт-Петербурге и Москве. Компания вышла на рынок с уникальным предложением, которое заключается не просто в перевозке грузов своих клиентов, но и предоставлении целого комплекса услуг: упаковки, погрузки, страхования. Благодаря этому, компания сумела быстро занять лидирующие позиции в двух крупнейших городах России и активно наращивает свое присутствие в других регионах, где развитие происходит по схеме агрегатора: «Грузовичкоф» передает заказы на исполнение местным компаниям, управляя маркетингом, рекламой, сайтами, приложением и обработкой заказов через собственный колл-центр.

Презентация

Первый выпуск общей номинальной стоимостью 50 млн. рублей с погашением в 2020 году. В количестве 1000 штук.

Ставка первых 12 купонов установлена на уровне 17 процентов годовых. Через год предусмотрена оферта. Выплаты по купону происходят ежемесячно.

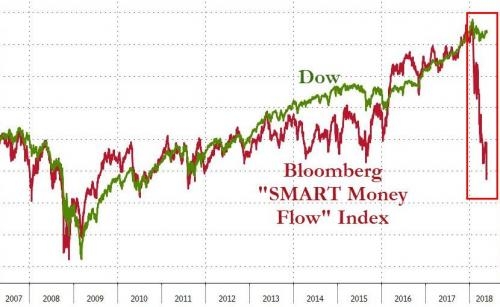

Умные деньги начали что-то подозревать

- 28 мая 2018, 16:22

- |

На ZeroHedge выложили интересную диаграмму с динамикой индекса «умных денег» от Bloomberg. Похоже инсайдеры уже что-то знают…

Другая публикация оттуда же приводит основные негативные факторы, предвещающие, по мнению автора, скорое наступление очередного кризиса. Выделю основные:

Как отмечает FDIC (Федеральная корпорация по страхованию вкладов, независимая организация созданная Конгрессом в 1993 году) величина проблемных активов банков утроилась за первый квартал этого года.

Рынок государственных облигаций США показал с начала года худшую динамику

( Читать дальше )

Неделя двух низколиквидных дней

- 28 мая 2018, 13:29

- |

Американские индексы завершили пятничные торги смешанным изменением, не показав готовности к выходу из узкой консолидации.

В Азии оптимизм с утра доминируют, но подъём в среднем не превышает 1% по основным индексам. Небольшой эффект окажет ещё статистика по торговому балансу Гонконга.

На рынке суверенных бондов ситуация стабильная, итальянские облигации немного дорожают, рынки привыкают к негативу на политической сцене страны и вероятным новым парламентским выборам. Доходность по американским 10-летним UST ещё немного снизилась и находится около 2,93%.

Нефть в соответствии с ожиданиями развивает коррекцию, первый уровень достигнут, сохранение негатива может привести нас к ценам на $73,5-73,7 за баррель Brent, но, возможно, после консолидации здесь.

Драгметаллы в целом в боковике. Промышленные металлы в плюсе, продовольствие также строго в плюсе практически без исключений.

На российском рынке общая умеренно негативная новость в виде нового обсуждения подъёма НДС с 18% до 20% — само по себе изменение умеренное, но накладывается на недавнее заявление руководства Минфина о планируемой налоговой стабильности.

( Читать дальше )

Детский мир.

- 28 мая 2018, 10:09

- |

Владимир Евтушенков не исключил возможность продажи контрольного пакета компании

АФК «Система» не заинтересована в частичной продаже своего пакета.

АФК «Система» (SSA LI – рекомендация пересматривается) может продать контрольный пакет в Детском мире (DSKY RX – без рекомендации), заявил основной акционер Системы Владимир Евтушенков в интервью РБК. При этом он исключил возможность частичной продажи пакета. По словам Евтушенкова, сейчас есть три возможных покупателя, и Система будет готова продать актив, если премия за контроль ее устроит.

Ранее обсуждалась возможность SPO Детского мира, что может создать давление на котировки.

В декабре АФК «Система» сообщила о продаже в рамках процедуры ускоренного сбора заявок 6,3% Детского мира. Одновременно пакет размером 1,3% был продан Российско- Китайским Инвестиционным Фондом. Цена размещения составила 90 руб./акция, что предполагало 11–процентный дисконт к рыночной цене. Однако позднее результаты размещения были отменены вследствие решения суда арестовать пакет Системы в Детском мире в качестве обеспечительной меры по иску к компании со стороны Роснефти

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал