облигации

Дебютный выпуск облигаций "ЦЕНТР-К" (RU000A10DWP4)

- 18 декабря 2025, 10:22

- |

🔶 ООО «ЦЕНТР-К»

(дебютный выпуск)

▫️ Облигации: ЦЕНТР-К-БО-01

▫️ ISIN: RU000A10DWP4

▫️ Объем эмиссии: 300 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 22,5%

▫️ Амортизация: да

[по 33,3% — при выплате 34,35 купонов, 33,4% — погашение]

▫️ Дата размещения: 18.12.2025

▫️ Дата погашения: 02.12.2028

▫️ ⏳Ближайшая оферта: 13.12.2026

Об эмитенте: «Центр-К» (Московская обл.) специализируется на разработке и производстве фискальных регистраторов, весовой техники, касс и киосков самообслуживания и другого оборудования.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- 260

- Комментарии ( 0 )

🌱 Дебют зеленых облигаций АФК «Система»

- 18 декабря 2025, 10:15

- |

В этом месяце были размещены два выпуска общим объемом 6,5 млрд рублей.

✔️ Привлеченные средства пошли на рефинансирование расходов, связанных с производством водного транспорта на экологичных источниках энергии (электроэнергии) и создание инфраструктуры для них, в том числе электрических пассажирских судов «Экобас», «Экокрузер», «Мойка 2.0», «Экокрузер-М», «Байкал» и остановочных комплексов «Экостейшн».

Планируется реализовать 74 единицы техники: 46 пассажирских судов и 28 остановочных комплексов.

Все бумаги соответствуют Принципам зеленых облигаций (GBP) Международной ассоциации рынков капитала (ICMA) и российским стандартам зеленых проектов. Это позволяет банкам применять к ним пониженные коэффициенты риска.

Чтобы учесть интересы разных инвесторов, выпущены облигации с фиксированным и плавающим купонами.

Подробности в пресс-релизе.

( Читать дальше )

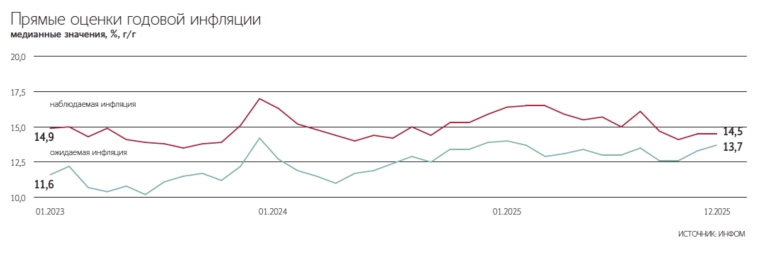

Несмотря на рост инфляционных ожиданий до 13,7%, ЦБ скорее всего продолжит политику постепенного смягчения, учитывая баланс между поддержкой экономики и контролем инфляции — Ведомости

- 18 декабря 2025, 09:51

- |

По данным опроса ООО «ИнФОМ» по заказу Банка России, медиана ожидаемого роста цен в следующие 12 месяцев увеличилась с 13,3% в ноябре до 13,7% в декабре 2025 г. Основной вклад внесли респонденты без сбережений: их ожидания поднялись на 0,9 п. п. до 14,6%, тогда как у тех, кто имеет сбережения, показатель остался на уровне 12,3%.

Наблюдаемая инфляция в декабре зафиксирована на уровне 14,5%, без значительных изменений к ноябрю. Среди участников сбережениями она составила 13,1%, без сбережений – 15,6%. Рост инфляционных ожиданий связан с повышением НДС (с 20 до 22%), увеличением утильсбора, ростом цен на бензин и сезонными факторами.

Большинство аналитиков (17 из 23) ожидают дальнейшего снижения ставки на заседании 19 декабря на 50 б. п. до 16%, некоторые прогнозируют снижение до 15,5%, а часть экспертов считает возможным сохранение текущего уровня. Экономисты отмечают, что рост инфляционных ожиданий ограничивает радикальные шаги ЦБ, делая вероятным умеренное смягчение на 50 б. п.

( Читать дальше )

Ставка RUONIA: что это, как рассчитывается и применяется индикатор

- 18 декабря 2025, 09:49

- |

Финансовые рынки опираются не только на ключевую ставку центрального банка, но и на целую систему рыночных индикаторов, отражающих реальную стоимость денег. Одним из таких ориентиров в России является ставка RUONIA. Этот показатель используется профессиональными участниками рынка для оценки краткосрочной ликвидности, ценообразования финансовых инструментов и управления рисками. Понимание механизма RUONIA важно как для институциональных инвесторов, так и для частных участников рынка.

Ставка RUONIA: что это такое

RUONIA — это процентная ставка, отражающая средневзвешенную стоимость однодневных рублёвых заимствований между банками. Полное название индикатора — Ruble OverNight Index Average, перевод которого указывает на его суть: средняя ставка по операциям «овернайт» в рублях.

Если объяснять простыми словами ставка ruonia что такое, то это показатель того, под какой процент банки фактически дают друг другу деньги на один день. В отличие от теоретических ориентиров, RUONIA формируется на основе реальных сделок, что делает её особенно значимой для рынка.

( Читать дальше )

Европлан выплатил дивиденды за 9 мес. 2025 года в размере 6,96 млрд рублей

- 18 декабря 2025, 09:43

- |

Размер дивидендов, выплаченных на одну обыкновенную акцию, составляет 58 рублей.

Выплата дивидендов осуществляется в безналичной форме. По ожиданиям компании, дивиденды поступят акционерам в ближайшее время. Конкретные сроки поступления выплаты зависят от обслуживающего депозитария, где открыт брокерский счет акционера.

История дивидендных выплат доступна по ссылке: Акции и дивиденды

Текущая ситуация на бирже

- 18 декабря 2025, 09:32

- |

Индекс МосБиржи пока не смог закрепиться выше сильного уровня сопротивления в 2770 пунктов — рынок ожидает решения Центробанка по ключевой ставке.

📉 На первый взгляд, ситуация выглядит обнадеживающе.Росстат рапортует о замедлении инфляции — показатель опустился до 5,8%. Это значит, что итоговая годовая инфляция, вероятнее всего, не превысит 6%, что ниже октябрьских прогнозов Центробанка. Казалось бы, такой тренд должен воодушевить регулятора и подтолкнуть к более решительному снижению ключевой ставки.

📊 Однако не всё так просто. За фасадом благоприятной статистики скрывается тревожный симптом — рост инфляционных ожиданий до 13,7%, максимума с февраля 2025 года. Это красноречивый сигнал: население не верит в устойчивость снижения инфляции. И для Центробанка это серьёзный повод для размышлений.

🛢Параллельно на горизонте сгущаются геополитические тучи. Сообщения агентства Bloomberg о возможных новых санкциях США против российского энергетического сектора звучат как предупреждение. Речь идёт о рестрикциях в отношении морских перевозчиков и нефтетрейдеров. Если эти риски материализуются, можно ожидать увеличения дисконтов на российские сорта нефти, что усилит давление на рентабельность нефтедобытчиков.

( Читать дальше )

Рынок облигаций. Где наибольшие перспективы?

- 18 декабря 2025, 09:29

- |

Пока акции бодро ползут вверх, облигации заметно отстают и торгуются ниже своих недавних максимумов.

Хотя ожидания у инвесторов позитивные — в том числе и по инфляции, которая упала до 5,8% в годовом исчислении. Раньше эти данные вызвали бы активность на рынке долга, ведь любое движение ставки ведет к снижению или росту доходности.

Так какие облигации наиболее перспективны?

✅ ОФЗ. Идея в длинных бумагах наконец реализовалась — в этом году они дали порядка 30% прибыли. С учетом прогнозов по ставке, в следующем году они могут принести еще ~25% доходности, что делает их чемпионами по риску/прибыли.

Средние бумаги уступают своим коллегам — по расчетам Альфы, их совокупный доход составит около 20%. Хотя с учетом снижения инфляции, их реальная доходность все равно выглядит хорошо. А вот короткие ОФЗ — это явные аутсайдеры.

То же самое можно сказать и про «плавающие» ОФЗ — ожидаемая доходность у них ниже, чем у «фиксов», плюс отсутствует премия к рынку. Если нужно пристроить деньги под плавающую ставку, то лучше выбрать корпоративные бумаги.

( Читать дальше )

Недельная инфляция осталась низкой и составила снова 0.05% н/н

- 18 декабря 2025, 09:11

- |

с начала года цены выросли на 5.37%, а с начала месяца на 0.11%, годовая инфляция идет в направлении 5.6-5.7% г/г. Это значимо ниже прогноза ЦБ на конец года (6.5-7%), и по итогам квартала идем скорее в район 4-4.5% (SAAR), по полугодию 5.2-5.5% (SAAR).

Продолжал действовать фактор снижения цен на бензин. Сильный курс и желание сократить склад перед повышением НДС, вероятно, оказывало значимый дезинфляционный эффект.

Цифры по инфляции хорошие, ноябрь-декабрь создают позитивный фон, каким будет январь — большой вопрос ...

Новые облигации Самолет П19 и 2Р1 с доходностью до 25% на размещении

- 18 декабря 2025, 08:54

- |

Самолет — крупнейший застройщик России. Занимает 1 место по объему текущего строительства и по объему ввода жилья.

22 декабря «Самолет» планирует провести сбор заявок на два новых выпуска облигаций: один с постоянным купоном на 3 года, второй — дисконтный с погашением через 4 года. Посмотрим подробнее параметры новых выпусков, оценим целесообразность участия в размещении.

Общие параметры для двух выпусков

Рейтинг: А(RU) от АКРА

Номинал: 1000 ₽

Объем: 5 млрд. ₽

Старт приема заявок: 22 декабря

Дата размещения: 24 декабря

Амортизация: нет

Оферта: нет

Выпуск: Самолет БО-П19

Номинал: 1000 ₽

Дата погашения: 24.12.2028

Периодичность выплат: ежемесячные

Купонная доходность: до 22% (доходность к погашению до 24,3%)

Выпуск: Самолет 2Р1

Цена облигации: 50% от номинала (500 ₽)

Дата погашения: 24.12.2029

Периодичность выплат: ежеквартальные

Купонная доходность: до 3,75% (что с учетом погашения номинала соответствует доходности к погашению до 25,5%)

Финансовые показатели компании и ее особенности

— год основания 2014;

( Читать дальше )

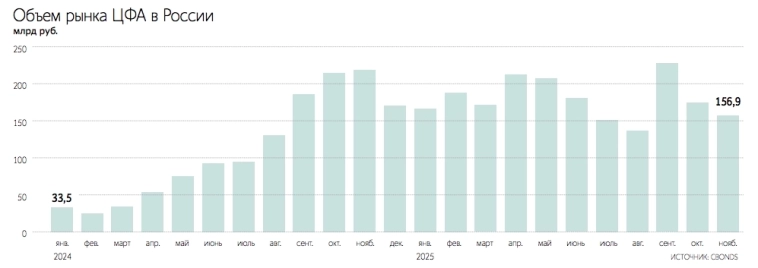

Основными сдерживающими факторами развития ЦФА как массового инструмента являются налоговая неэффективность, низкая ликвидность, краткосрочность вложений и отсутствие развитого вторичного рынка

- 18 декабря 2025, 08:51

- |

Цифровые финансовые активы (ЦФА) обладают большим потенциалом, но пока не стали массовым инструментом для компаний и инвесторов, заявили участники конференции «Инвестиции 2026». Основные сдерживающие факторы — налоговая неэффективность, краткосрочность вложений и отсутствие развитого вторичного рынка.

По словам директора по работе с инвесторами GloraX Екатерины Богатыревой, ЦФА на данный момент удобны для небольших, краткосрочных эмиссий. Для инвесторов они выступают аналогом вкладов с возможностью выхода в свои позиции, но объем инвестиций для неквалифицированных участников ограничен 600 тыс. руб. В отличие от ЦФА, облигации дают эмитентам возможность выпускать бумаги на крупные суммы и с более длительным сроком, обеспечивая высокую ликвидность.

Преимущества ЦФА — простота выпуска и автоматизация. По словам директора департамента налогов и права ДРТ Георгия Гукасяна, достаточно одного посредника, смарт-контракта и решения о выпуске на 2–3 страницы, чтобы привлечь финансирование. На рынке уже работает более десяти платформ, упрощающих процесс эмиссии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал