ника

Как много зарабатывать и мало рисковать. Или серия разбора ВДО облигаций

- 01 августа 2023, 08:26

- |

ВДО — высоко-доходные облигации. Это маркетинговая расшифровка sell-side. Профессионалы называют их мусорными облигациями (junk bonds), но мусор ведь не продать… Но в мусоре можно найти что-то стоящее. Благо, что буквально рыться в мусоре не придется

В сегмент ВДО входят компании с инвест.рейтингом ниже инвестиционного, или без рейтинга. На самом деле, это не плохие компании, просто из-за их размера (малый и средний бизнес), высоких амбиций и долговой нагрузки, они зачастую реализуют в долг супер проекты… которым не суждено покорить рынок. И чтобы уравновесить запросы рынка, такие компании дают повышенную доходность: +5-10% к ключевой ставке.

Чтобы упростить себе задачу и сэкономить время, Кот.Финанс решил сразу разработать систему финансового скоринга. Эх, как молоды мы были… Разработка затянулась на полгода. Зато уже сейчас результатом мы довольны. Но о скоринге позже. Сейчас наша задача — оценка компаний.

Начнем с компании «НИКА»

«НИКА» занимается производством сухофруктов и сушеных орехов под брендами «Лукарево», «Сладкорево», «Колибри», и др. Бизнес модель – наполовину оптовая торговля, наполовину производство.

( Читать дальше )

- комментировать

- 382 | ★1

- Комментарии ( 1 )

Коротко о главном на 25.04.2023

- 25 апреля 2023, 12:12

- |

- «Кузина» сегодня начинает размещение четырехлетних облигаций серии БО-П02 объемом 70 млн рублей. Регистрационный номер — 4B02-02-00480-R-001P. Ставка 1-18-го купона установлена на уровне 16,5% годовых, 19-48-го купонов — 15% годовых. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение: по 8% от номинала — в даты окончания 24-го, 27-го, 30-го, 33-го, 36-го, 39-го, 42-го и 45-го купонов, и 36% от номинала — в дату окончания 48-го купона. Эмитент сможет осуществить досрочное погашение бумаг в даты окончания 24-го и 36-го купонов. Организатор — «Юнисервис Капитал».

- «Асфальтобетонный завод №1» («АБЗ-1») сегодня начинает размещение трехлетних облигаций серии 001Р-04 объемом до 1,5 млрд рублей. Регистрационный номер — 4B02-04-01671-D-001P. Ставка купона установлена на уровне 13,75% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок прошел 20 апреля. По выпуску предусмотрена амортизация: в даты выплат 7-11-го купонов будет погашено по 16,5% от номинальной стоимости, в дату выплаты 12-го купона — 17,5%. Организаторы: БКС КИБ, Газпромбанк и инвестиционный банк «Синара».

( Читать дальше )

Эмитенты начинают отчитываться за 2022 год

- 20 марта 2023, 08:43

- |

Дайджесты по итогам 6 и 9 мес. 2022 года пользовались популярностью, поэтому мы решили продолжить подобные публикации и по итогам всего 2022. Формат немного поменяется, более полная версия таблицы будет доступна по ссылке, она еженедельно будет обновляться путём добавления новых эмитентов. В канале публиковаться будет только часть таблицы (публикация полной таблицы будет выглядеть нечитабельно).

На данный момент опубликовали отчётности на ЦРКИ 7 эмитентов, первыми в текущем году стал Аквилон-Лизинг – 16 февраля 2023 года.

Лучше остальных выглядит отчётность ФЭС-Агро: рост всех основных финансовых показателей и снижение долговой нагрузки в терминах долг/EBIT c 5,5 до 2,9. Существенное улучшение финансовых показателей выразилось и в росте рейтинга компании на прошедшей неделе.

Также нужно сказать и про Нику, мы делали отдельный пост про отчётность по 9 месяцам. Тогда мы писали, что за 3 квартал капитал уменьшился на 65 млн. при прибыли за 3 кв. 2 млн. Уменьшение капитала при положительной прибыли может произойти только в случае выплаты дивидендов, что мы и предположили.

( Читать дальше )

Коротко о главном на 17.01.2023

- 17 января 2023, 12:02

- |

- «Лизинг-Трейд» 19 января планирует начать размещение выпуска пятилетних облигаций серии 001P-06 объемом 150 млн рублей. Ориентир ставки купона — 14,5% годовых. Купоны ежемесячные. В последние два года обращения предусмотрена амортизация равными частями. Организатором выступит ИК «Иволга Капитал».

- УК «ОРГ» установила ставку 8-36-го купонов облигаций серии БО-01 на уровне 16,5% годовых. НРА 16 января присвоило кредитный рейтинг УК «ОРГ» на уровне BB-|ru| с развивающимся прогнозом.

- «Автоэкспресс» установил ставку 9-12-го купонов по выпуску коммерческих облигаций серии КО-П02 на уровне 12% годовых.

- «Ника» продлила срок размещения трехлетних облигаций серии 001P-01 номинальным объемом 300 млн рублей до конца июля 2023 г. (360-й день с даты начала размещения).

( Читать дальше )

ПОДТВЕРЖДЕН КРЕДИТНЫЙ РЕЙТИНГ

- 13 января 2023, 12:24

- |

РЕЗЮМЕ

Подтверждение кредитного рейтинга (далее – Рейтинг) ООО «НИКА» (далее – Компания) на уровне «В-|ru|» обусловлено: (1) высокой рентабельностью собственного капитала; (2) средней оценкой рентабельности чистой прибыли; (3) прозрачной структурой собственности; (4) низкой зависимостью от покупателей и поставщиков; (5) адекватным уровнем производственного риск-менеджмента.

Уровень рейтинга ограничивается: (1) высоким финансовым левериджом; (2) низким уровнем перманентного капитала; (3) низкой оценкой покрытия долга денежным потоком от операционной деятельности; (4) низким уровнем формализации стратегических ориентиров; (5) повышенными внешними бизнес-рисками.

Компания зарегистрирована в 2015 году в Московской области, занимается производством снэков из орехов, сухофруктов и цукатов на собственных производственных мощностях в рабочем поселке Селятино, а также реализацией орехов оптовым покупателям. Компания производит снэки как по заказу крупных федеральных торговых сетей для продажи под собственными торговыми марками магазинов (СТМ), так и под собственными брендами («Лукарёво», «Сладкорёво», «Бездиет», NIKBIONUT).

( Читать дальше )

Дайджест по рейтинговым действия в высокодоходном сегменте за неделю 19 - 23 декабря (МФК КарМани, ООО АЛЬФА ДОН ТРАНС, Займиго, ООО НИКА)

- 25 декабря 2022, 12:56

- |

МФК КарМани

Эксперт РА подтвердил рейтинг на уровне ruBB- и изменил прогноз на развивающийся

Развивающийся прогноз обусловлен неопределенностью относительно фактических объемов увеличения капитала в 1пг2023 на фоне планов по дальнейшему масштабированию бизнеса компании.

МФК КарМани специализируется на предоставлении онлайн и офлайн микрозаймов ФЛ в сумме до 1 млн руб. под залог транспортных средств

Для компании исторически характерно поддержание низкого уровня значений норматива достаточности собственных средств: средний уровень норматива НФМК1 за период с 01.10.2021 по 01.10.2022 составил 9,9%. На 01.09.2022 отмечалось снижение значения норматива НМФК1 до уровня в 7,0% (при минимальном значении НМФК1=6%), что потребовало привлечения поддержки со стороны бенефициаров в виде пополнения добавочного капитала для соблюдения норматива на 01.11.2022 после вступления в силу обновленного расчета норматива НМФК1. Агентством негативно оценивается снижение буфера по нормативу собственных средств, при этом были приняты во внимание планы компании по докапитализации в 1пг2023 и последующему росту значения норматива достаточности капитала, что отражено в развивающемся прогнозе.

( Читать дальше )

Коротко о главном на 22.12.2022

- 22 декабря 2022, 10:51

- |

- «ИЭК Холдинг» установил ставку купона трехлетних облигаций серии 001Р-01 объемом 2 млрд рублей на уровне 12,7% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок прошел 21 декабря. Организаторами выступают банк «ФК Открытие» и Совкомбанк. Техразмещение запланировано на 27 декабря.

- «Джи-групп» 27 декабря с 11:00 до 15:00 по московскому времени проведет сбор заявок на облигации серии 002Р-02 объемом до 1,5 млрд рублей и сроком обращения 1,5 года. Ориентир ставки купона — 14,5–15% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация: 33,33% от номинала будет погашено в дату окончания 5-го купона, еще 66,67% номинала — в дату окончания 6-го купона. Организаторы: BCS global markets и ИБ «Синара». Техразмещение запланировано на 29 декабря.

- Московская биржа зарегистрировала выпуск облигаций «Мосгорломбард» (МГКЛ) серии 001P-02 со сроком обращения 4,5 года. Регистрационный номер — 4B02-02-11915-A-001P. Бумаги включены в Третий уровень котировального списка. Параметры займа пока не раскрываются.

( Читать дальше )

Дайджест отчётностей в сегменте ВДО за прошедшую неделю. Выделяются Ника, Круиз, Сибстекло, Регион Продукт.

- 27 ноября 2022, 10:46

- |

На рынке ВДО продолжается сезон отчётностей за 3 кв. 2022 года. В рамках дайджеста мы не рассматриваем отчётности девелоперов (корректно смотреть только на МСФО), лизинговых компаний (из-за изменений учёта нет возможности считать LTM показатели) и МФО.

Про Нику мы писали ещё в понедельник. Ознакомиться с материалом можно здесь.

Высокая долговая нагрузка Круиза во многом объясняется тем, что это часть группы вместе с Транс-Миссией, более корректно смотреть консолидированную отчётность.

Снижение прибыли Сибстекла и Регион-Продукта существенно повлияли на уровень долговой нагрузки. При этом у Регион-Продукта прибыль отдельно за 3 квартал практически равна нулю.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

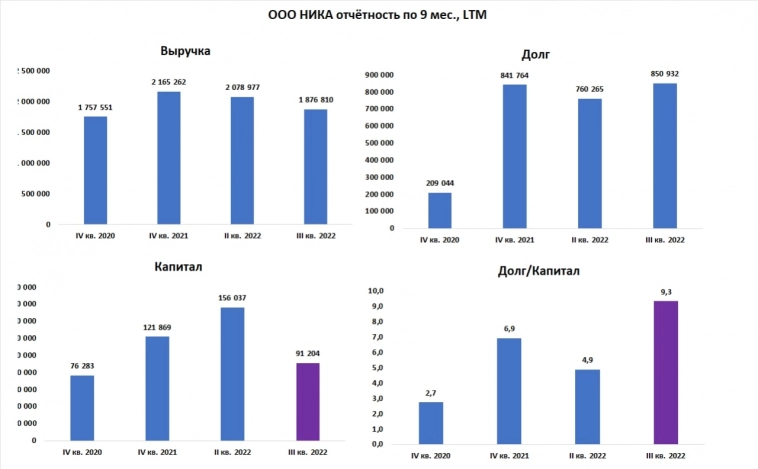

ООО "НИКА": за три месяца собственный капитал компании уменьшился на 42%.

- 21 ноября 2022, 18:05

- |

ООО «НИКА» опубликовало отчётность за 9 месяцев 2022 года. Наиболее примечательным моментом является размер собственного капитала компании. Если по итогам полугодия капитал был 156 млн. рублей, то после 9 мес. уменьшился до 91 млн.

Убытка за 3 квартал у компании не было: прибыль по 6 месяцам составила 39 млн, по 9 месяцам — 41 млн.

Снижение капитала примерно на 65 млн рублей, вероятнее всего, было вызвано распределением дивидендов. Но сообщений о распределении на сервере раскрытия информации нет: e-disclosure.ru/portal/company.aspx?id=38521, поэтому точно утверждать, куда делось 40% капитала нет возможности.

На данный момент в обращении находится один облигационный выпуск эмитента объёмом 66 млн.

Общий объём выпуска 300 млн., можем ли мы предполагать, что в случае полного размещения увидим дивиденды ещё на 234 млн?

@AndreyHohrin

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал